Cách tra cứu nợ thuế doanh nghiệp mới nhất 2023? Chậm nộp tiền thuế sẽ bị xử phạt như thế nào theo quy định hiện hành?

Cách tra cứu nợ thuế doanh nghiệp mới nhất 2023?

Người nộp thuế có thể thực hiện tra cứu nợ thuế hay số thuế còn phải nộp theo hướng dẫn dưới đây:

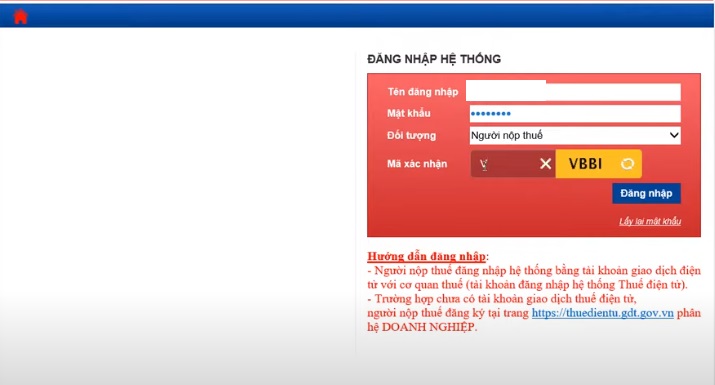

Bước 1: Truy cập vào địa chỉ: https://thuedientu.gdt.gov.vn => Chọn [Doanh nghiệp] => [Đăng nhập]

Sau đó Đăng nhập vào bằng tên tài khoản doanh nghiệp hiện có.

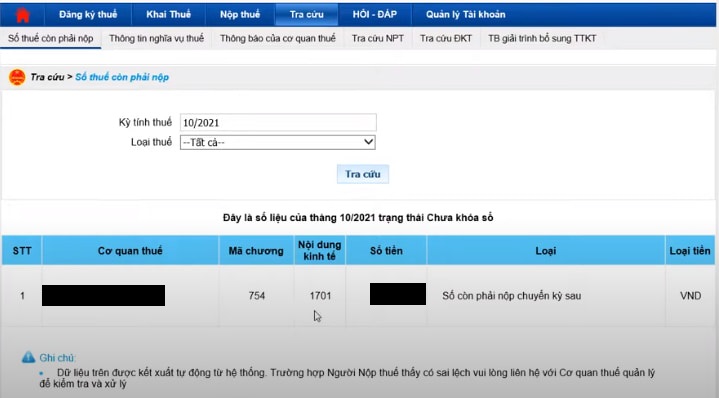

Bước 2: Khi trong trạng thái đăng nhập, chọn lần lượt Tra cứu, tiếp theo là Số thuế còn phải nộp.

- Tại mục Kỳ tính thuế, nhập tháng, năm muốn tra cứu.

- Nếu chọn tra cứu hết tất cả thuế của doanh nghiệp còn nợ thì nhấp vào ô Loại thuế để chọn mặc định là [Tất cả] hoặc chọn hình mũi tên đi xuống để xem thêm các loại thuế phí khác.

- Khi đã chọn mục cần xem thì nhấn Tra cứu để có thể truy xuất dữ liệu. Kết quả sẽ được cho ra.

Lưu ý: Tại cột nội dung kinh tế, người nộp thuế nên biết được ý nghĩa của 1 số mã theo quy định tại Thông tư 324/2016/TT-BTC như:

- 1701: Là tiền thuế Giá trị gia tăng phải nộp

- 1052: Tiền thuế Thu nhập doanh nghiệp cần phải nộp

- 2863: Tiền thuế Môn bài cần phải nộp

- 4944: Tiền lãi phát sinh do nộp chầm tiền thuế Môn bài (nếu có)

- 4931: Lãi phát sinh do nộp chậm tiền thuế (nếu có)

- 4918: Tiền lãi phát sinh thêm do nộp chậm tiền thuế Thu nhập doanh nghiệp (nếu có)

Cách tra cứu nợ thuế mới nhất 2023? Chậm nộp tiền thuế sẽ bị xử phạt như thế nào theo quy định hiện hành?

Chậm nộp tiền thuế sẽ bị xử phạt như thế nào theo quy định hiện hành?

Chậm nộp tiền thuế sẽ phải nộp tiền chậm nộp theo quy định hiện nay.

Căn cứ khoản 2 Điều 59 Luật Quản lý thuế 2019 quy định mức tính tiền chậm nộp tiền thuế và thời gian tính tiền chậm nộp như sau:

Xử lý đối với việc chậm nộp tiền thuế

...

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

Như vậy, tiền chậm nộp của 1 ngày được tính bằng công thức:

Mức tính tiền chậm nộp = 0,03% x Số tiền thuế chậm nộp. |

Căn cứ quy định tại khoản 1 Điều 42 Nghị định 125/2020/NĐ-CP như sau:

Tiền chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn

1. Tính tiền chậm nộp tiền phạt

a) Tổ chức, cá nhân chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn thì bị tính tiền chậm nộp tiền phạt theo mức 0,05%/ngày tính trên số tiền phạt chậm nộp.

b) Số ngày chậm nộp tiền phạt bao gồm cả ngày lễ, ngày nghỉ theo chế độ quy định và được tính từ ngày kế tiếp ngày hết thời hạn nộp tiền phạt đến ngày liền kề trước ngày tổ chức, cá nhân nộp tiền phạt vào ngân sách nhà nước.

Như vậy, tiền chậm nộp tiền phạt vi phạm hành chính về thuế của 1 ngày được tính bằng công thức:

Tiền chậm nộp tiền phạt vi phạm hành chính về thuế = 0,05% x Số tiền phạt chậm nộp. |

Không tính tiền chậm nộp tiền thuế đối với trường hợp nào?

Các trường hợp không tính tiền chậm nộp tiền thuế thì tại khoản 5 Điều 59 Luật Quản lý thuế 2019 quy định cụ thể:

- Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

- Các trường hợp quy định tại điểm b khoản 4 Điều 55 Luật Quản lý thuế 2019 thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan.

Lưu ý: Người nộp thuế phải nộp tiền chậm nộp theo quy định tại khoản 1 Luật Quản lý thuế 2019 được miễn tiền chậm nộp trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 Luật Quản lý thuế 2019, bao gồm:

- Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ;

- Các trường hợp bất khả kháng khác theo quy định của Chính phủ.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Giá USD hôm nay? Tỷ giá USD hôm nay cập nhật chi tiết? 1 Đô la Mỹ bằng bao nhiêu tiền Việt Nam?

- Lễ hội Cổ Loa 2025 vào ngày nào? Lễ hội Đền Cổ Loa 2025 diễn ra bao nhiêu ngày? Địa điểm tổ chức ở đâu?

- Hoạt động bảo vệ môi trường là hoạt động khắc phục ô nhiễm môi trường đúng không? Hành vi không được thực hiện trong hoạt động bảo vệ môi trường?

- Mẫu giấy kiến nghị bổ sung nội dung vào chương trình họp Đại hội đồng cổ đông của nhóm cổ đông mới nhất?

- Văn phòng Tòa án nhân dân cấp tỉnh có chức năng nhiệm vụ quyền hạn thế nào? Các chức vụ, chức danh của Văn phòng, phòng thuộc TAND cấp tỉnh?