Cách lập tờ khai thuế GTGT theo mẫu số 03/GTGT với hoạt động mua bán, chế tác vàng bạc đá quý theo phương pháp trực tiếp?

- Tờ khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp mới nhất ra sao?

- Hướng dẫn lập mẫu số 03/GTGT khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp?

- Phương pháp tính trực tiếp trên giá trị gia tăng được áp dụng như thế nào?

Tờ khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp mới nhất ra sao?

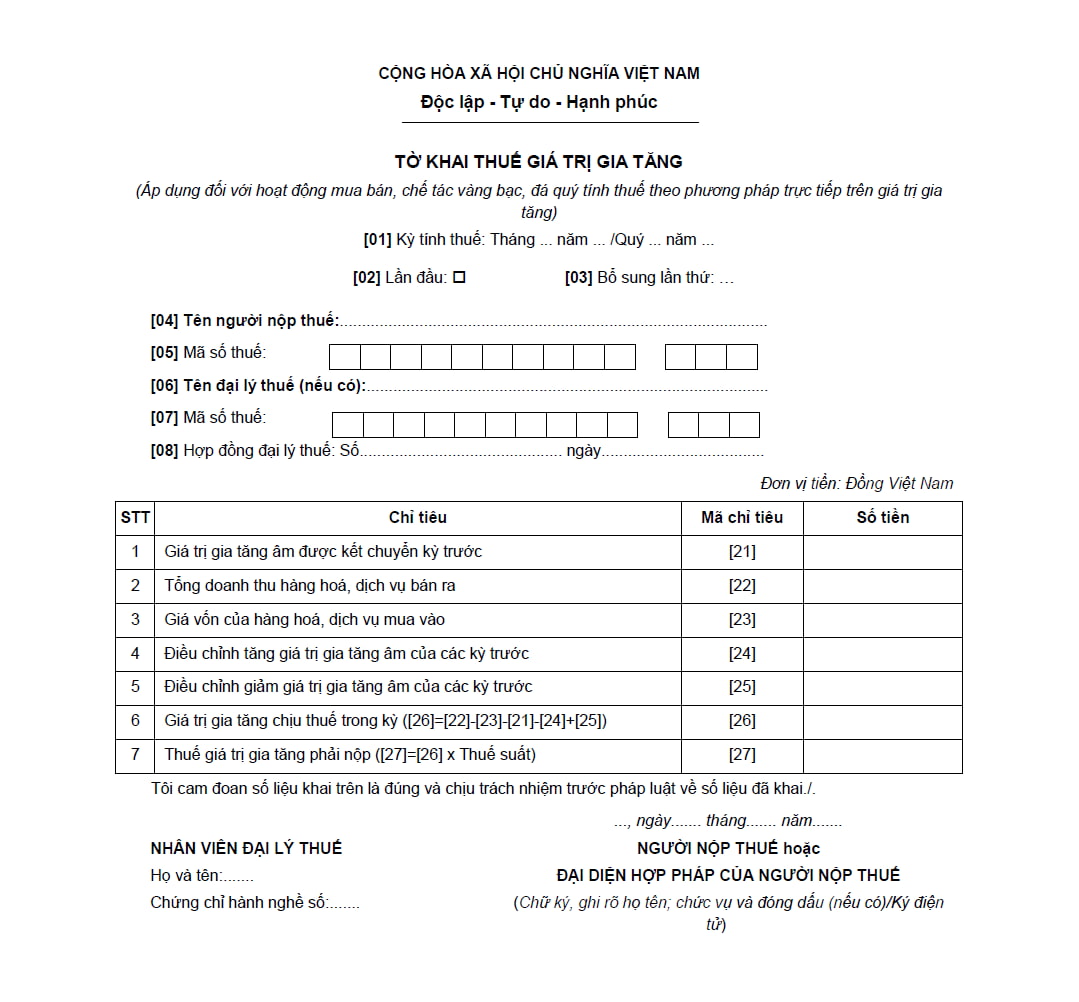

Tờ khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng được quy định tại Mẫu số 03/GTGT ban hành kèm theo Thông tư 80/2021/TT-BTC, có dạng như sau:

Tải mẫu tờ khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng tại đây: tải

Cách lập tờ khai thuế GTGT theo mẫu số 03/GTGT với hoạt động mua bán, chế tác vàng bạc đá quý theo phương pháp trực tiếp?

Hướng dẫn lập mẫu số 03/GTGT khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp?

Cách lập mẫu số 03/GTGT - Tờ khai thuế GTGT đối với hoạt động mua bán, chế tác vàng bạc, đá quý tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng có thể tham khảo hướng dẫn dưới đây:

Phần thông tin chung

Chỉ tiêu [01] - Kỳ tính thuế: Khai kỳ tính thuế là tháng phát sinh nghĩa vụ thuế. Trường hợp người nộp thuế được cơ quan thuế chấp thuận khai thuế theo quý hoặc người nộp thuế mới thành lập thì ghi kỳ tính thuế là quý phát sinh nghĩa vụ thuế.

Chỉ tiêu [02], [03]: Tích chọn “Lần đầu”. Trường hợp người nộp thuế phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung.

Lưu ý:

- Người nộp thuế thực hiện khai điện tử, Hệ thống Etax hỗ trợ người nộp thuế xác định Tờ khai thuế “Lần đầu” tương ứng với từng hoạt động sản xuất kinh doanh tại chỉ tiêu [01a] .

- Kể từ thời điểm Hệ thống Etax có Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu”, các Tờ khai thuế tiếp theo của cùng kỳ tính thuế, cùng hoạt động sản xuất kinh doanh là tờ khai “Bổ sung”. NNT phải nộp Tờ khai “Bổ sung” theo quy định về khai bổ sung.

Chỉ tiêu [04], [05]: Khai thông tin “Tên người nộp thuế và mã số thuế” theo thông tin đăng ký doanh nghiệp hoặc đăng ký thuế của người nộp thuế.

Chỉ tiêu [06], [07], [08]: Trường hợp Đại ký thuế thực hiện khai thuế: Khai thông tin “Tên đại lý thuế, mã số thuế” “số, ngày của hợp đồng đại lý thuế”. Đại lý thuế phải có tình trạng đăng ký thuế “Đang hoạt động” và Hợp đồng phải đang còn hiệu lực tương ứng tại thời điểm khai thuế.

Lưu ý: Người nộp thuế khai thuế điện tử, Hệ thống Etax tự động hỗ trợ hiển thị thông tin về Đại lý thuế, Hợp đồng đại lý thuế đã đăng ký với cơ quan thuế để NNT lựa chọn trong trường hợp NNT có nhiều Đại lý thuế, Hợp đồng.

Phần kê khai các chỉ tiêu của bảng

Chỉ tiêu [21] - Giá trị gia tăng âm được kết chuyển kỳ trước: Số liệu ghi vào chỉ tiêu này là số liệu về GTGT chịu thuế trong kỳ tại chỉ tiêu số [26] có số liệu nhỏ hơn 0 của Tờ khai thuế GTGT mẫu số 03/GTGT kỳ tính thuế trước liền kề.

Chỉ tiêu [22] - Tổng doanh thu hàng hoá, dịch vụ bán ra: Căn cứ vào các hóa đơn bán hàng bán ra trong kỳ của hoạt động mua bán, chế tác vàng bạc, đá quý để kê khai vào chỉ tiêu này.

Chỉ tiêu [23] - Giá vốn của hàng hoá, dịch vụ mua vào: Căn cứ vào các hóa đơn, chứng từ mua vào trong kỳ phục vụ cho hoạt động mua bán, chế tác vàng bạc, đá quý để kê khai vào chỉ tiêu này. Riêng các hoá đơn bất hợp pháp thì không được kê khai vào chỉ tiêu này.

Chỉ tiêu [24], chỉ tiêu [25] - Điều chỉnh tăng, giảm giá trị gia tăng âm của các kỳ trước: Số liệu để ghi vào chỉ tiêu này là số liệu về giá trị gia tăng âm điều chỉnh tăng/giảm khi người nộp thuế phát hiện kê khai sai, sót các kỳ tính thuế trước đó. Riêng trường hợp cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế có điều chỉnh tương ứng các kỳ tính thuế trước thì khai vào hồ sơ khai thuế của kỳ tính thuế nhận được kết luận, quyết định xử lý về thuế (không phải khai bổ sung hồ sơ khai thuế).

Chỉ tiêu [26] - Giá trị gia tăng chịu thuế trong kỳ: Số liệu khai vào chỉ tiêu này được xác định theo công thức [26]=[22]-[23]-[21]-[24]+[25].

Chỉ tiêu [27] - Thuế giá trị gia tăng phải nộp: Số liệu khai vào chỉ tiêu này được xác định theo công thức ([27]=[26] x Thuế suất thuế GTGT) nếu chỉ tiêu [26] >0.

Phần ký tên, đóng dấu

Người đại diện theo pháp luật của người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế ký tên, đóng dấu hoặc ký điện tử để nộp tờ khai đến cơ quan thuế và chịu trách nhiệm trước pháp luật về số liệu đã khai.

Trường hợp đại lý thuế khai thay cho người nộp thuế thì người đại diện theo pháp luật của đại lý thuế ký tên, đóng dấu hoặc ký điện tử thay cho người nộp thuế và ghi thêm thông tin họ và tên nhân viên đại lý thuế trực tiếp thực hiện khai thuế và số chứng chỉ hành nghề của nhân viên này vào thông tin tương ứng.

Phương pháp tính trực tiếp trên giá trị gia tăng được áp dụng như thế nào?

Căn cứ tại Điều 13 Thông tư 219/2013/TT-BTC (được sửa đổi bởi khoản 4 Điều 3 Thông tư 119/2014/TT-BTC) quy định về phương pháp tính trực tiếp trên giá trị gia tăng như sau:

(1) Số thuế GTGT phải nộp theo phương pháp tính trực tiếp trên GTGT bằng giá trị gia tăng nhân với thuế suất thuế giá trị gia tăng áp dụng đối với hoạt động mua, bán, chế tác vàng bạc, đá quý.

- Giá trị gia tăng của vàng, bạc, đá quý được xác định bằng giá thanh toán của vàng, bạc, đá quý bán ra trừ (-) giá thanh toán của vàng, bạc, đá quý mua vào tương ứng.

- Giá thanh toán của vàng, bạc, đá quý bán ra là giá thực tế bán ghi trên hóa đơn bán vàng, bạc, đá quý, bao gồm cả tiền công chế tác (nếu có), thuế giá trị gia tăng và các khoản phụ thu, phí thu thêm mà bên bán được hưởng.

- Giá thanh toán của vàng, bạc, đá quý mua vào được xác định bằng giá trị vàng, bạc, đá quý mua vào hoặc nhập khẩu, đã có thuế GTGT dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng.

- Trường hợp trong kỳ tính thuế phát sinh giá trị gia tăng âm (-) của vàng, bạc, đá quý thì được tính bù trừ vào giá trị gia tăng dương (+) của vàng, bạc, đá quý. Trường hợp không có phát sinh giá trị gia tăng dương (+) hoặc giá trị gia tăng dương (+) không đủ bù trừ giá trị gia tăng âm (-) thì được kết chuyển để trừ vào giá trị gia tăng của kỳ sau trong năm. Kết thúc năm dương lịch, giá trị gia tăng âm (-) không được kết chuyển tiếp sang năm sau

(2) Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng bằng tỷ lệ % nhân với doanh thu áp dụng như sau:

Đối tượng áp dụng:

- Doanh nghiệp, hợp tác xã đang hoạt động có doanh thu hàng năm dưới mức ngưỡng doanh thu một tỷ đồng, trừ trường hợp đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế quy định tại khoản 3 Điều 12 Thông tư 219/2013/TT-BTC;

- Doanh nghiệp, hợp tác xã mới thành lập, trừ trường hợp đăng ký tự nguyện theo hướng dẫn tại khoản 3 Điều 13 Thông tư 219/2013/TT-BTC;

- Hộ, cá nhân kinh doanh;

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam không theo Luật Đầu tư và các tổ chức khác không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật, trừ các tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu khí.

- Tổ chức kinh tế khác không phải là doanh nghiệp, hợp tác xã, trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ.

Tỷ lệ % để tính thuế GTGT trên doanh thu được quy định theo từng hoạt động như sau:

- Phân phối, cung cấp hàng hóa: 1%;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- Hoạt động kinh doanh khác: 2%.

Trong đó, doanh thu để tính thuế GTGT là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm các khoản phụ thu, phí thu thêm mà cơ sở kinh doanh được hưởng.

Trường hợp cơ sở kinh doanh có doanh thu bán hàng hóa, cung ứng dịch vụ thuộc đối tượng không chịu thuế GTGT và doanh thu hàng hóa, dịch vụ xuất khẩu thì không áp dụng tỷ lệ (%) trên doanh thu đối với doanh thu này.

(3) Đối với hộ, cá nhân kinh doanh nộp thuế GTGT theo phương pháp khoán, cơ quan thuế xác định doanh thu, thuế GTGT phải nộp theo tỷ lệ % trên doanh thu của hộ khoán theo hướng dẫn tại khoản 2 Điều này căn cứ vào tài liệu, số liệu khai thuế của hộ khoán, cơ sở dữ liệu của cơ quan thuế, kết quả điều tra doanh thu thực tế và ý kiến của Hội đồng tư vấn thuế xã, phường.

Trường hợp hộ, cá nhân nộp thuế theo phương pháp khoán kinh doanh nhiều ngành nghề thì cơ quan thuế xác định số thuế phải nộp theo tỷ lệ của hoạt động kinh doanh chính.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Quyết định chỉ định Bí thư Chi bộ? Mẫu Quyết định chỉ định Bí thư Chi bộ mới nhất? Tải về Quyết định chỉ định Bí thư Chi bộ?

- Trường hợp nào bắt buộc sử dụng Huy hiệu Công đoàn Việt Nam? Chủ doanh nghiệp tư nhân có được kết nạp vào Công đoàn?

- Viết đoạn văn ngắn kể về việc em được làm chung với gia đình trong dịp Tết? Nhiệm vụ của học sinh các cấp là gì?

- Tra cứu lương tối thiểu vùng 2025 mới nhất trên cả nước? Bảng tra cứu lương tối thiểu vùng năm 2025 của 63 tỉnh thành ra sao?

- Cúng Thần Tài mùng 10 vào giờ nào tốt nhất 2025? Khung giờ cúng Thần Tài 2025? Lễ vật cúng Thần Tài mùng 10 hàng tháng?