Thuế suất thuế tài nguyên đối với dầu thô theo quy định hiện nay là bao nhiêu %? Kỳ tính thuế tài nguyên đối với hoạt động khai thác dầu thô?

Thuế suất thuế tài nguyên đối với dầu thô theo quy định hiện nay là bao nhiêu %?

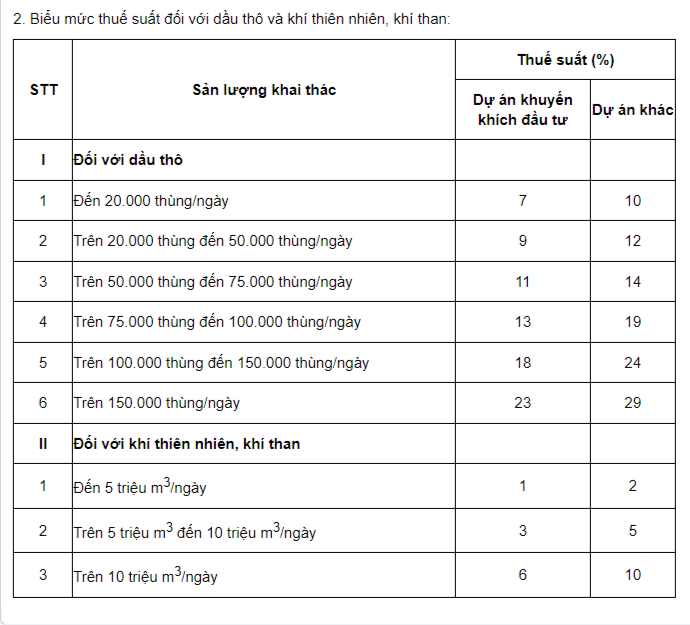

Thuế suất thuế tài nguyên đối với dầu thô được quy định tại Điều 1 Nghị quyết 1084/2015/UBTVQH13 như sau:

Điều 1

Ban hành kèm theo Nghị quyết này Biểu mức thuế suất thuế tài nguyên theo khung thuế suất thuế tài nguyên được quy định tại Điều 7 của Luật thuế tài nguyên số 45/2009/QH12 đã được sửa đổi, bổ sung một số Điều theo Luật số 71/2014/QH13.

Theo đó, căn cứ Biểu mức thuế suất thuế tài nguyên ban hành kèm theo Nghị quyết 1084/2015/UBTVQH13 quy định, thuế suất thuế tài nguyên đối với dầu thô được quy định cụ thể như sau:

Như vậy, thuế suất thuế tài nguyên đối với dầu thô được quy định cụ thể như sau:

(1) Khai thác dầu thô đến 20.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 7%; đối với dự án khác là 10%;

(2) Khai thác dầu thô trên 20.000 thùng đến 50.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 9%; đối với dự án khác là 12%;

(3) Khai thác dầu thô trên 50.000 thùng đến 75.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 11%; đối với dự án khác là 14%;

(4) Khai thác dầu thô trên 75.000 thùng đến 100.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 13%; đối với dự án khác là 19%;

(5) Khai thác dầu thô trên 100.000 thùng đến 150.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 18%; đối với dự án khác là 24%;

(6) Khai thác dầu thô trên 150.000 thùng/ngày: Thuế suất thuế tài nguyên đối với dự án khuyến khích đầu tư là 23%; đối với dự án khác là 29%.

Thuế suất thuế tài nguyên đối với dầu thô theo quy định hiện nay là bao nhiêu %? (Hình từ Internet)

Kỳ tính thuế tài nguyên đối với hoạt động khai thác dầu thô bắt đầu từ khi nào?

Kỳ tính thuế tài nguyên đối với hoạt động khai thác dầu thô được quy định tại Điều 8 Thông tư 36/2016/TT-BTC như sau:

Kỳ tính thuế tài nguyên

- Trường hợp hợp đồng dầu khí không có thỏa thuận hoặc có thỏa thuận thực hiện theo quy định hiện hành hoặc có thỏa thuận phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên được thực hiện theo quý, được tạm tính vào thời điểm lấy dầu khí và được điều chỉnh cuối cùng sau khi kết thúc năm thì kỳ tính thuế là năm dương lịch.

- Trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên để nộp thuế được thực hiện theo từng quý, được tạm tính vào thời điểm lấy dầu, khí và được điều chỉnh cuối cùng sau khi kết thúc quý thì thực hiện theo thỏa thuận tại hợp đồng dầu khí (kỳ tính thuế theo quý).

- Kỳ tính thuế tài nguyên đầu tiên bắt đầu từ ngày khai thác dầu thô, khí thiên nhiên đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc quý.

- Kỳ tính thuế tài nguyên cuối cùng bắt đầu từ ngày đầu tiên của năm dương lịch hoặc ngày đầu tiên của quý đến ngày kết thúc khai thác dầu thô, khí thiên nhiên.

Như vậy, theo quy định, kỳ tính thuế tài nguyên đối với hoạt động khai thác dầu thô gồm có:

- Kỳ tính thuế tài nguyên đầu tiên bắt đầu từ ngày khai thác dầu thô đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc quý.

- Kỳ tính thuế tài nguyên cuối cùng bắt đầu từ ngày đầu tiên của năm dương lịch hoặc ngày đầu tiên của quý đến ngày kết thúc khai thác dầu thô.

Số thuế tài nguyên phải nộp đối với hoạt động khai thác dầu thô được tính theo công thức nào?

Căn cứ khoản 2 Điều 9 Thông tư 36/2016/TT-BTC quy định, số thuế tài nguyên phải nộp đối với hoạt động khai thác dầu thô được tính theo công thức:

Thuế tài nguyên bằng dầu thô phải nộp | = | Sản lượng dầu thô chịu thuế tài nguyên bình quân ngày trong kỳ tính thuế | x | Thuế suất thuế tài nguyên | x | Số ngày khai thác dầu thô thực trong kỳ tính thuế |

Trong đó:

- Sản lượng dầu thô chịu thuế tài nguyên bình quân ngày trong kỳ tính thuế là toàn bộ sản lượng dầu thô chịu thuế tài nguyên khai thác trong kỳ tính thuế chia cho số ngày khai thác thực trong kỳ tính thuế.

- Thuế suất thuế tài nguyên theo quy định tại Nghị quyết 1084/2015/UBTVQH13.

- Số ngày khai thác dầu thô thực trong kỳ tính thuế là số ngày tiến hành hoạt động khai thác dầu thô trong kỳ tính thuế, trừ các ngày ngừng sản xuất trên toàn bộ diện tích hợp đồng do mọi nguyên nhân.

Ví dụ 1: Xác định thuế tài nguyên bằng dầu thô phải nộp đối với trường hợp khai thác dầu thô (giả sử theo quý):

Giả sử:

- Tổng sản lượng dầu thô chịu thuế tài nguyên, khai thác trong kỳ nộp thuế: 12.000.000 thùng.

- Số ngày sản xuất trong kỳ nộp thuế: 75 ngày.

- Sản lượng dầu thô chịu thuế tài nguyên bình quân ngày trong kỳ nộp thuế: 160.000 thùng/ngày (12.000.000 thùng:75 ngày).

- Dầu thô được khai thác từ hợp đồng không thuộc danh mục dự án khuyến khích đầu tư (trường hợp dầu thô được khai thác từ hợp đồng thuộc danh mục dự án khuyến khích đầu tư thì tính tương tự với thuế suất thuế tài nguyên áp dụng đối với dự án khuyến khích đầu tư).

Thuế tài nguyên bằng dầu thô phải nộp trong kỳ nộp thuế được xác định như sau:

{(20.000 x 10%) + (30.000 x 12%) + (25.000 x 14%) + (25.000 x 19%) + (50.000 x 24%) + (10.000 x 29%)} x 75 ngày = 2.156.250 thùng.

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Lời chúc đám cưới hay, ngắn gọn? Câu chúc đám cưới trăm năm tình viên mãn? Bao nhiêu tuổi được kết hôn?

- Xem 12 cung hoàng đạo ngày sinh tháng sinh chi tiết? Xem cung hoàng đạo của mình bằng ngày sinh như thế nào?

- Năm 2025, trừ 10 điểm giấy phép lái xe đối với xe máy thực hiện hành vi nào theo Nghị định 168?

- Thể lệ Cuộc thi báo chí viết về Đảng quang vinh Bác Hồ vĩ đại với chủ đề 'Vững bước dưới cờ Đảng' năm 2025?

- Mẫu Bản đăng ký Dân vận khéo mới nhất là mẫu nào? Nội dung đăng ký Dân vận khéo bao gồm những gì?