Hồ sơ đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng bao gồm những gì?

Hồ sơ đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng bao gồm những gì?

Căn cứ theo quy định tại Điều 18 Nghị định 155/2020/NĐ-CP quy định như sau:

Hồ sơ đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng

1. Các tài liệu quy định tại Điều 12 Nghị định này.

2. Bảng thống kê giá tham chiếu cổ phiếu của 60 ngày giao dịch liên tiếp liền trước ngày chốt danh sách cổ đông để lấy ý kiến hoặc hợp Đại hội đồng cổ đông thông qua phương án phát hành có xác nhận của tổ chức tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng.

Theo đó, hồ sơ đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng bao gồm:

(1) Giấy đăng ký chào bán theo Mẫu số 05 Phụ lục ban hành kèm theo Nghị định này.

(2) Quyết định của Đại hội đồng cổ đông thông qua phương án phát hành, phương án sử dụng vốn thu được từ đợt chào bán, thông qua việc niêm yết hoặc đăng ký giao dịch cổ phiếu trên hệ thống giao dịch chứng khoán, trong đó:

- Phương án phát hành phải nêu rõ:

+ Loại cổ phiếu chào bán;

+ Số lượng cổ phiếu từng loại chào bán;

+ Đặc tính của cổ phiếu (trong trường hợp cổ phiếu chào bán không phải cổ phiếu phổ thông);

+ Giá chào bán hoặc nguyên tắc xác định giá chào bán hoặc ủy quyền cho Hội đồng quản trị xác định giá chào bán;

+ Thông qua hoặc ủy quyền cho Hội đồng quản trị thông qua phương án đảm bảo việc phát hành cổ phiếu đáp ứng quy định về tỷ lệ sở hữu nước ngoài.

Trường hợp phương án phát hành không nêu cụ thể giá chào bán, nguyên tắc xác định giá chào bán thì giá chào bán được xác định theo quy định tại Luật Doanh nghiệp;

- Đối với đợt chào bán để thực hiện dự án, phương án sử dụng vốn phải xác định tỷ lệ chào bán thành công cho mục đích thực hiện dự án tối thiểu là 70% tổng số cổ phiếu dự kiến chào bán để thực hiện các dự án; phương án bù đắp phần thiếu hụt vốn dự kiến huy động từ đợt chào bán để thực hiện các dự án.

(3) Báo cáo tài chính của tổ chức phát hành trong 02 năm gần nhất phải đáp ứng quy định tại Điều 20 Luật Chứng khoán, trong đó:

- Trường hợp hồ sơ được nộp trong thời gian 60 ngày kể từ ngày kết thúc kỳ kế toán năm, báo cáo tài chính năm của năm trước đó trong hồ sơ ban đầu có thể là báo cáo tài chính chưa có kiểm toán, nhưng phải có báo cáo tài chính được kiểm toán của 02 năm trước liền kề.

Trường hợp tổ chức phát hành hoàn thiện hồ sơ sau 90 ngày kể từ ngày kết thúc kỳ kế toán năm, tổ chức phát hành phải bổ sung báo cáo tài chính năm gần nhất được kiểm toán;

- Trường hợp tổ chức phát hành thực hiện phát hành cổ phiếu để tăng vốn điều lệ sau ngày kết thúc kỳ kế toán gần nhất được kiểm toán hoặc soát xét (trừ trường hợp phát hành cổ phiếu để trả cổ tức, phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu, phát hành cổ phiếu thưởng cho người lao động, phát hành cổ phiếu để chuyển đổi trái phiếu), tổ chức phát hành phải bổ sung báo cáo về vốn góp của chủ sở hữu được kiểm toán bởi tổ chức kiểm toán được chấp thuận.

(4) Tài liệu quy định tại các điểm c, h khoản 1, điểm c, d khoản 2 Điều 18 Luật Chứng khoán; các khoản 2, 5, 6, 7, 8 Điều 11 Nghị định 155/2020/NĐ-CP và văn bản cam kết đáp ứng quy định tại điểm e khoản 1 Điều 15 Luật Chứng khoán.

(5) Bảng thống kê giá tham chiếu cổ phiếu của 60 ngày giao dịch liên tiếp liền trước ngày chốt danh sách cổ đông để lấy ý kiến hoặc hợp Đại hội đồng cổ đông thông qua phương án phát hành có xác nhận của tổ chức tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng.

Hồ sơ đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng bao gồm những gì?

Mẫu giấy đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng?

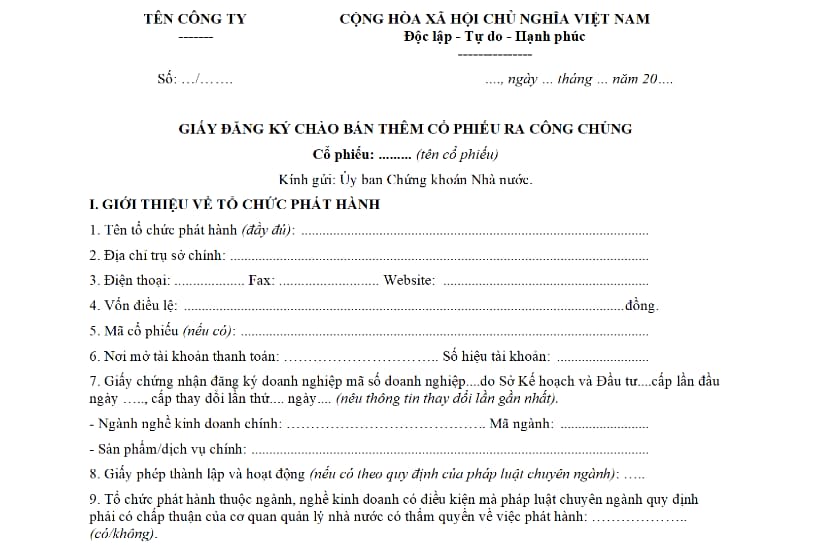

Căn cứ theo Mẫu số 05 Phụ lục ban hành kèm theo Nghị định 155/2020/NĐ-CP, mẫu giấy đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng như sau:

Xem chi tiết và tải mẫu giấy đăng ký chào bán thêm cổ phiếu ra công chúng với giá thấp hơn mệnh giá của công ty đại chúng: Tại đây.

Chào bán trái phiếu ra công chúng phải đáp ứng điều kiện gì?

Theo quy định tại Điều 19 Nghị định 155/2020/NĐ-CP, điều kiện chào bán trái phiếu ra công chứng như sau:

- Các điều kiện quy định tại khoản 3 Điều 15 Luật Chứng khoán.

- Tổ chức phát hành hoặc trái phiếu đăng ký chào bán phải được xếp hạng tín nhiệm bởi tổ chức xếp hạng tín nhiệm được Bộ Tài chính cấp Giấy chứng nhận đủ điều kiện kinh doanh trong các trường hợp sau:

+ Tổng giá trị trái phiếu theo mệnh giá huy động trong mỗi 12 tháng lớn hơn 500 tỷ đồng và lớn hơn 50% vốn chủ sở hữu căn cứ trên báo cáo tài chính kỳ gần nhất trong các báo cáo sau:

Báo cáo tài chính năm gần nhất được kiểm toán hoặc báo cáo tài chính bán niên gần nhất được soát xét (trường hợp tổ chức phát hành là đối tượng phải công bố báo cáo tài chính bán niên được soát xét) bởi tổ chức kiểm toán được chấp thuận; hoặc

+ Tổng dư nợ trái phiếu theo mệnh giá tính đến thời điểm đăng ký chào bán lớn hơn 100% vốn chủ sở hữu căn cứ trên báo cáo tài chính kỳ gần nhất trong các báo cáo sau:

Báo cáo tài chính năm gần nhất được kiểm toán hoặc báo cáo tài chính bán niên gần nhất được soát xét (trường hợp tổ chức phát hành là đối tượng phải công bố báo cáo tài chính bán niên được soát xét) bởi tổ chức kiểm toán được chấp thuận.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Được quyền sửa đổi, bổ sung nội dung đơn khởi kiện tranh chấp hợp đồng mua bán hàng hóa trong thời hạn bao nhiêu ngày?

- Quỹ phòng thủ dân sự là một trong các nguồn tài chính cho phòng thủ dân sự đúng không? Quỹ phòng thủ dân sự được thành lập ở đâu?

- Kế toán trưởng của cơ quan nhà nước còn có nhiệm vụ gì ngoài nhiệm vụ tổ chức thực hiện công tác kế toán trong đơn vị kế toán?

- Điều chỉnh quy hoạch có nằm trong hoạt động quy hoạch không? Trong hoạt động quy hoạch có phải bảo đảm nguồn lực không?

- Công trình xây dựng đặc thù gồm công trình nào? Xây dựng công trình xây dựng đặc thù là công trình xây dựng tạm như thế nào?