Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam là mẫu nào?

- Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam là mẫu nào?

- Ngân hàng Phát triển Việt Nam phải gửi báo cáo về việc trích lập dự phòng rủi ro tín dụng cho cơ quan nào?

- Ngân hàng Phát triển Việt Nam phải trích lập dự phòng rủi ro đối với những khoản tín dụng nào?

Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam là mẫu nào?

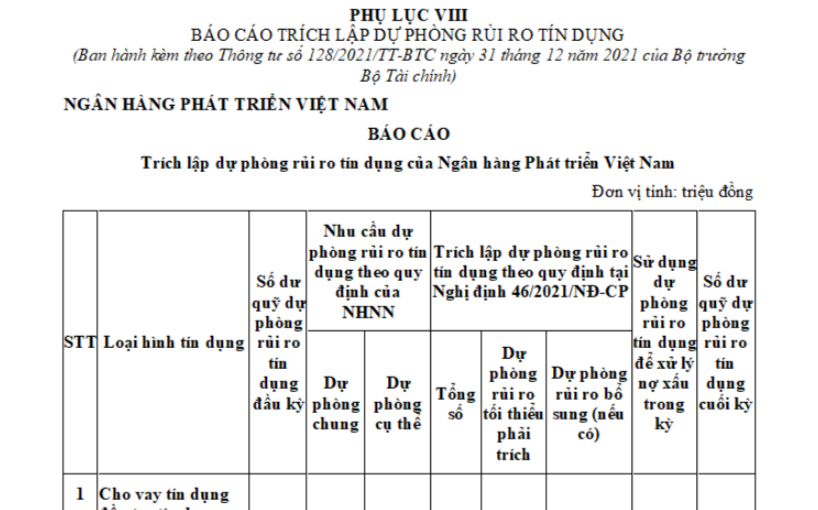

Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam được quy định tại khoản 5 Điều 12 Thông tư 128/2021/TT-BTC như sau:

Chế độ báo cáo

...

5. Mẫu biểu báo cáo:

a) Báo cáo tài chính/Báo cáo quyết toán tài chính quy định tại khoản 2 Điều 31 Nghị định 46/2021/NĐ-CP: Thực hiện theo chế độ kế toán của Ngân hàng Phát triển;

b) Báo cáo về phân loại nợ theo Phụ lục VII ban hành kèm Thông tư này;

c) Báo cáo về trích lập dự phòng rủi ro tín dụng theo Phụ lục VIII ban hành kèm Thông tư này;

d) Báo cáo về tình hình hoạt động 6 tháng đầu năm/hằng năm của Ngân hàng Phát triển theo Phụ lục IX ban hành kèm Thông tư này;

đ) Báo cáo đánh giá hiệu quả hoạt động và xếp loại Ngân hàng Phát triển hằng năm theo Phụ lục X ban hành kèm Thông tư này.

...

Như vậy, mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam được quy định tại Phụ lục VIII ban hành kèm theo Thông tư 128/2021/TT-BTC.

TẢI VỀ Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam.

Mẫu báo cáo về việc trích lập dự phòng rủi ro tín dụng của Ngân hàng Phát triển Việt Nam là mẫu nào? (Hình từ Internet)

Ngân hàng Phát triển Việt Nam phải gửi báo cáo về việc trích lập dự phòng rủi ro tín dụng cho cơ quan nào?

Chế độ báo cáo về việc trích lập dự phòng rủi ro tín dụng được quy định tại khoản 5 Điều 31 Nghị định 46/2021/NĐ-CP như sau:

Chế độ báo cáo

...

3. Các báo cáo hoạt động nghiệp vụ gồm:

a) Bảng cân đối tài khoản cấp II (bao gồm cả tài khoản ngoại bảng);

b) Báo cáo phân loại nợ của Ngân hàng Phát triển;

c) Báo cáo trích lập dự phòng rủi ro tín dụng;

d) Báo cáo cấp bù lãi suất và phí quản lý.

...

5. Quy định về lập và gửi báo cáo:

a) Đối với báo cáo tài chính: Báo cáo tài chính hợp nhất lập theo năm và báo cáo tài chính riêng lẻ lập theo quý/năm; Báo cáo quyết toán tài chính hằng năm được Hội đồng quản trị Ngân hàng Phát triển phê duyệt trước khi gửi Bộ Tài chính và Ngân hàng Nhà nước Việt Nam;

b) Đối với báo cáo hoạt động nghiệp vụ: Các báo cáo hoạt động nghiệp vụ được gửi cho Bộ Tài chính theo định kỳ hàng quý, năm và đột xuất khác theo yêu cầu của Bộ Tài chính;

c) Đối với báo cáo tình hình hoạt động: Ngân hàng Phát triển có trách nhiệm lập và gửi báo cáo tình hình hoạt động cho Bộ Tài chính và Ngân hàng Nhà nước Việt Nam định kỳ 06 tháng một lần; Hội đồng quản trị lập báo cáo tình hình hoạt động kèm theo Báo cáo thẩm định của Ban Kiểm soát gửi Bộ Tài chính, Ngân hàng Nhà nước Việt Nam;

...

Theo đó, báo cáo trích lập dự phòng rủi ro tín dụng là loại báo cáo hoạt động nghiệp vụ.

Theo quy định trên thì Ngân hàng Phát triển Việt Nam phải gửi báo cáo về việc trích lập dự phòng rủi ro tín dụng cho Bộ Tài chính theo định kỳ hàng quý, năm và đột xuất khác theo yêu cầu của Bộ Tài chính.

Ngân hàng Phát triển Việt Nam phải trích lập dự phòng rủi ro đối với những khoản tín dụng nào?

Việc trích lập dự phòng rủi ro tín dụng được quy định tại khoản 1 Điều 16 Nghị định 46/2021/NĐ-CP như sau:

Trích lập dự phòng rủi ro tín dụng

Ngân hàng Phát triển tính vào chi phí hoạt động hằng năm để trích lập dự phòng rủi ro đối với tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước; nợ vay bắt buộc bảo lãnh và các khoản nợ vay khác mà Ngân hàng Phát triển chịu rủi ro tín dụng. Việc trích lập như sau:

1. Đối với dự phòng rủi ro tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước, nợ vay bắt buộc bảo lãnh (sau đây gọi tắt là dự phòng rủi ro tín dụng đầu tư, tín dụng xuất khẩu, nợ vay bắt buộc bảo lãnh): Hằng năm, Ngân hàng Phát triển căn cứ chênh lệch thu chi tài chính để quyết định mức trích lập nhưng tối thiểu bằng 0,75% tổng dư nợ tín dụng đầu tư, tín dụng xuất khẩu, nợ vay bắt buộc bảo lãnh và đảm bảo số dư quỹ dự phòng rủi ro không vượt quá tổng mức phải trích lập theo quy định tại khoản 2 Điều 15 của Nghị định này.

...

b) Đối với các khoản cho vay khác còn lại Ngân hàng Phát triển chịu rủi ro tín dụng: Hằng năm, Ngân hàng Phát triển dùng chênh lệch dương giữa thu lãi cho vay với chi phí huy động vốn của toàn bộ các hoạt động cho vay này để trích lập dự phòng rủi ro và đảm bảo số dư quỹ dự phòng rủi ro các khoản nợ vay khác không vượt quá mức phải trích lập theo quy định tại khoản 2 Điều 15 của Nghị định này.

3. Việc trích lập dự phòng rủi ro tín dụng được thực hiện hằng quý. Riêng đối với kỳ kế toán năm, trích vào thời điểm quyết toán căn cứ vào kết quả phân loại nợ tại thời điểm 30 tháng 11 của năm kế toán.

Như vậy, theo quy định, Ngân hàng Phát triển Việt Nam phải tính vào chi phí hoạt động hằng năm để trích lập dự phòng rủi ro đối với:

- Tín dụng đầu tư,

- Tín dụng xuất khẩu của Nhà nước;

- Nợ vay bắt buộc bảo lãnh và các khoản nợ vay khác mà Ngân hàng Phát triển chịu rủi ro tín dụng.

Lưu ý: Việc trích lập dự phòng rủi ro tín dụng được thực hiện hằng quý. Riêng đối với kỳ kế toán năm, trích vào thời điểm quyết toán căn cứ vào kết quả phân loại nợ tại thời điểm 30 tháng 11 của năm kế toán.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Dấu dưới hình thức chữ ký số có phải là dấu của doanh nghiệp? Làm giả con dấu của doanh nghiệp bị phạt bao nhiêu tiền?

- Chủ hàng hóa quá cảnh có phải nộp lệ phí hải quan và các loại phí khác cho hàng hóa quá cảnh của mình không?

- Tiêu chuẩn quốc gia TCVN 13929:2024 về Bê tông - Phương pháp thử tăng tốc Cacbonat hóa thế nào?

- Mức ưu đãi trong lựa chọn nhà đầu tư thực hiện dự án đầu tư có sử dụng đất? Quy định về việc quản lý nguồn thu lựa chọn nhà đầu tư?

- Không chấp hành quyết định thanh tra, kiểm tra trong quản lý giá từ ngày 12/7/2024 bị xử phạt bao nhiêu tiền?