Lãi suất tiền gửi dự trữ bắt buộc tại tổ chức tín dụng được Thống đốc Ngân hàng Nhà nước quyết định dựa vào cơ sở nào?

- Lãi suất tiền gửi dự trữ bắt buộc tại tổ chức tín dụng được Thống đốc Ngân hàng Nhà nước quyết định dựa vào cơ sở nào?

- Các khoản tiền gửi nào của tổ chức tín dụng được tính dự trữ bắt buộc?

- Tổ chức tín dụng có bắt buộc phải duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại Ngân hàng Nhà nước hay không?

Lãi suất tiền gửi dự trữ bắt buộc tại tổ chức tín dụng được Thống đốc Ngân hàng Nhà nước quyết định dựa vào cơ sở nào?

Căn cứ khoản 2 Điều 6 Thông tư 30/2019/TT-NHNN quy định:

"Điều 6. Tỷ lệ dự trữ bắt buộc, lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc

1. Tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng

a) Thống đốc Ngân hàng Nhà nước quyết định tỷ lệ dự trữ bắt buộc áp dụng đối với từng loại hình tổ chức tín dụng và từng loại tiền gửi phù hợp với mục tiêu chính sách tiền tệ quốc gia trong từng thời kỳ, trừ tỷ lệ dự trữ bắt buộc đối với tiền gửi bằng đồng Việt Nam đối với tổ chức tín dụng quy định tại điểm b Khoản này;

b) Đối với tổ chức tín dụng cho vay phát triển nông nghiệp, nông thôn được hỗ trợ qua công cụ dự trữ bắt buộc, tỷ lệ dự trữ bắt buộc đối với tiền gửi bằng đồng Việt Nam áp dụng theo quy định của Ngân hàng Nhà nước hướng dẫn thực hiện các biện pháp điều hành công cụ chính sách tiền tệ để hỗ trợ các tổ chức tín dụng cho vay phát triển nông nghiệp, nông thôn.

2. Lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc của từng loại hình tổ chức tín dụng và từng loại tiền gửi do Thống đốc Ngân hàng Nhà nước quyết định phù hợp với mục tiêu chính sách tiền tệ quốc gia trong từng thời kỳ."

Như vậy, lãi suất tiền gửi dự trữ bắt buộc được Thống đốc Ngân hàng Nhà nước quyết định dựa vào từng loại hình tổ chức tín dụng, từng loại tiền gửi và quan trọng hơn là phải phù hợp với mục tiêu chính sách tiền tệ quốc gia trong từng thời kỳ.

Lãi suất tiền gửi dự trữ bắt buộc tại tổ chức tín dụng được Thống đốc Ngân hàng Nhà nước quyết định dựa vào cơ sở nào?

Các khoản tiền gửi nào của tổ chức tín dụng được tính dự trữ bắt buộc?

Căn cứ Điều 8 Thông tư 30/2019/TT-NHNN quy định:

"Điều 8. Cơ sở tiền gửi phải tính dự trữ bắt buộc

Cơ sở tiền gửi phải tính dự trữ bắt buộc bao gồm:

1. Tiền gửi của tổ chức (không bao gồm tổ chức tín dụng khác thành lập và hoạt động tại Việt Nam) và cá nhân tại tổ chức tín dụng dưới các hình thức: tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, tiền gửi tiết kiệm, tiền gửi vốn chuyên dùng.

2. Tiền tổ chức tín dụng thu được từ phát hành chứng chỉ tiền gửi, kỳ phiếu, tín phiếu, trái phiếu.

3. Tiền gửi khác tại tổ chức tín dụng theo nguyên tắc có hoàn trả đầy đủ tiền gốc, lãi cho người gửi tiền theo thỏa thuận, trừ tiền ký quỹ, tiền gửi của tổ chức tín dụng khác thành lập và hoạt động tại Việt Nam."

Theo đó, cơ sở tiền gửi phải tính dự trữ bắt buộc bao gồm:

- Tiền gửi của tổ chức, cá nhân

- Tiền tổ chức tín dụng thu được từ phát hành chứng chỉ tiền gửi, kỳ phiếu, tín phiếu, trái phiếu.

- Tiền gửi khác.

Tổ chức tín dụng có bắt buộc phải duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại Ngân hàng Nhà nước hay không?

Căn cứ Điều 9 Thông tư 30/2019/TT-NHNN quy định:

"Điều 9. Duy trì dự trữ bắt buộc

1. Tổ chức tín dụng duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại Ngân hàng Nhà nước.

2. Tổ chức tín dụng duy trì đầy đủ dự trữ bắt buộc tại Ngân hàng Nhà nước trong kỳ duy trì dự trữ bắt buộc theo nguyên tắc sau:

a) Số dư bình quân tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước bao gồm tại Sở Giao dịch và các Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương trong kỳ duy trì dự trữ bắt buộc (sau đây gọi là dự trữ thực tế) không thấp hơn dự trữ bắt buộc trong kỳ đó.

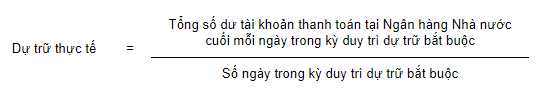

Công thức tính dự trữ thực tế như sau:

b) Số dư tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước hằng ngày trong kỳ duy trì dự trữ bắt buộc có thể thấp hơn hoặc cao hơn dự trữ bắt buộc trong kỳ đó.

3. Xác định vượt, thiếu dự trữ bắt buộc đối với tổ chức tín dụng

a) Vượt dự trữ bắt buộc là phần vượt của dự trữ thực tế so với dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc;

b) Thiếu dự trữ bắt buộc là phần còn thiếu của dự trữ thực tế so với dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc.

4. Tổ chức tín dụng thiếu dự trữ bắt buộc bị xử phạt vi phạm hành chính theo quy định pháp luật hiện hành về xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và ngân hàng."

Căn cứ điểm a khoản 1 Điều 34 Nghị định 88/2019/NĐ-CP quy định như sau:

"Điều 34. Vi phạm quy định về duy trì dự trữ bắt buộc, mua tín phiếu Ngân hàng Nhà nước bắt buộc

1. Phạt cảnh cáo đối với một trong các hành vi vi phạm sau:

a) Không duy trì đủ dự trữ bắt buộc theo quy định của pháp luật;

b) Không tuân thủ quy định mua tín phiếu Ngân hàng Nhà nước bắt buộc.

2. Phạt tiền từ 10.000.000 đồng đến 20.000.000 đồng đối với hành vi không duy trì đủ dự trữ bắt buộc theo quy định của pháp luật trong trường hợp tái phạm hoặc vi phạm nhiều lần.

3. Biện pháp khắc phục hậu quả:

Đề nghị hoặc yêu cầu cấp có thẩm quyền xem xét, áp dụng biện pháp đình chỉ từ 01 tháng đến 03 tháng hoặc miễn nhiệm chức danh quản trị, điều hành, kiểm soát; không cho đảm nhiệm chức vụ quản trị, điều hành, kiểm soát tại các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với cá nhân vi phạm và/hoặc cá nhân chịu trách nhiệm đối với hành vi vi phạm quy định tại khoản 2 Điều này.

Yêu cầu tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cách chức và thực hiện các biện pháp xử lý khác theo quy định của pháp luật đối với cá nhân vi phạm thuộc thẩm quyền của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài."

Như vậy, tổ chức tín dụng bắt buộc phải duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại Ngân hàng Nhà nước. Nếu không duy trì dự trữ bắt buộc thì tổ chức tín dụng có thể bị xử phạt theo quy định nêu trên.

Tuy nhiên, mức phạt tiền này là mức phạt tiền áp dụng đối với cá nhân; mức phạt tiền đối với tổ chức có cùng một hành vi vi phạm hành chính bằng 02 lần mức phạt tiền đối với cá nhân.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Xe gắn máy có thuộc đối tượng được miễn thu tiền dịch vụ sử dụng đường bộ theo quy định hiện nay không?

- Thế chấp tàu biển là gì? Nguyên tắc thế chấp tàu biển Việt Nam được pháp luật quy định thế nào?

- Hướng dẫn lập Bảng cân đối tài khoản kế toán hợp tác xã chi tiết? Quyền của hợp tác xã được quy định như thế nào?

- Cá nhân kinh doanh khai sai căn cứ tính thuế không bị xử phạt hành chính trong trường hợp nào theo quy định?

- Lịch bắn pháo hoa TP Buôn Ma Thuột ngày 22 11 2024 như thế nào? Thời gian bắn pháo hoa TP Buôn Ma Thuột ngày 22 11 2024 ra sao?