Tính thuế lũy tiến từng phần đối với thu nhập tiền lương, tiền công và tiền kinh doanh năm 2024 như thế nào?

- Căn cứ tính thuế đối với cá nhân có tiền lương, tiền công theo phương pháp tính thuế lũy tiến?

- Cách tính thuế đối với cá nhân có tiền lương, tiền công theo phương pháp tính thuế lũy tiến?

- Bảng hướng dẫn tính thuế lũy tiến từng phần đối với thu nhập tiền lương, tiền công và tiền kinh doanh?

- Biểu thuế luỹ tiến từng phần chỉ áp dụng khi tính thuế TNCN từ thu nhập tiền lương, tiền công và tiền kinh doanh có đúng không?

Căn cứ tính thuế đối với cá nhân có tiền lương, tiền công theo phương pháp tính thuế lũy tiến?

Căn cứ khoản 1, khoản 2 Điều 7 Thông tư 111/2013/TT-BTC (được sửa đổi bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC) quy định căn cứ tính thuế đối với cá nhân có tiền lương, tiền công như sau:

- Thu nhập tính thuế được xác định bằng thu nhập chịu thuế theo hướng dẫn tại Điều 8 Thông tư này trừ (-) các khoản giảm trừ sau:

+ Các khoản giảm trừ gia cảnh theo hướng dẫn tại khoản 1, Điều 9 Thông tư này.

+ Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo hướng dẫn tại khoản 2, Điều 9 Thông tư này.

+ Các khoản đóng góp từ thiện, nhân đạo, khuyến học theo hướng dẫn tại khoản 3, Điều 9 Thông tư này.

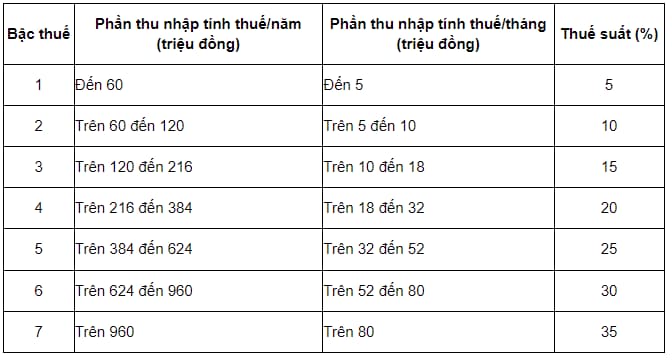

- Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công được áp dụng theo Biểu thuế lũy tiến từng phần quy định tại Điều 22 Luật Thuế thu nhập cá nhân, cụ thể như sau:

Cách tính thuế đối với cá nhân có tiền lương, tiền công theo phương pháp tính thuế lũy tiến?

Căn cứ khoản 3 Điều 7 Thông tư 111/2013/TT-BTC (được sửa đổi bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC) quy định cách tính thuế đối với cá nhân có tiền lương, tiền công theo phương pháp tính thuế lũy tiến như sau:

Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư này.

Ví dụ 4: Bà C có thu nhập từ tiền lương, tiền công trong tháng là 40 triệu đồng và nộp các khoản bảo hiểm là: 7% bảo hiểm xã hội, 1,5% bảo hiểm y tế trên tiền lương. Bà C nuôi 2 con dưới 18 tuổi, trong tháng Bà C không đóng góp từ thiện, nhân đạo, khuyến học. Thuế thu nhập cá nhân tạm nộp trong tháng của Bà C được tính như sau:

- Thu nhập chịu thuế của Bà C là 40 triệu đồng.

- Bà C được giảm trừ các khoản sau:

+ Giảm trừ gia cảnh cho bản thân: 9 triệu đồng

+ Giảm trừ gia cảnh cho 02 người phụ thuộc (2 con):

3,6 triệu đồng × 2 = 7,2 triệu đồng

+ Bảo hiểm xã hội, bảo hiểm y tế:

40 triệu đồng × (7% + 1,5%) = 3,4 triệu đồng

Tổng cộng các khoản được giảm trừ:

9 triệu đồng + 7,2 triệu đồng + 3,4 triệu đồng = 19,6 triệu đồng

- Thu nhập tính thuế của Bà C là:

40 triệu đồng - 19,6 triệu đồng = 20,4 triệu đồng

- Số thuế phải nộp:

Cách 1: Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng × 5% = 0,25 triệu đồng

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng - 5 triệu đồng) × 10% = 0,5 triệu đồng

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(20,4 triệu đồng - 18 triệu đồng) × 20% = 0,48 triệu đồng

- Tổng số thuế Bà C phải tạm nộp trong tháng là:

0,25 triệu đồng + 0,5 triệu đồng + 1,2 triệu đồng + 0,48 triệu đồng = 2,43 triệu đồng

Cách 2: Số thuế phải nộp tính theo phương pháp rút gọn:

Thu nhập tính thuế trong tháng 20,4 triệu đồng là thu nhập tính thuế thuộc bậc 4. Số thuế thu nhập cá nhân phải nộp như sau:

20,4 triệu đồng × 20% - 1,65 triệu đồng = 2,43 triệu đồng

Tính thuế lũy tiến từng phần đối với thu nhập tiền lương, tiền công và tiền kinh doanh năm 2023 như thế nào? (Hình từ internet)

Bảng hướng dẫn tính thuế lũy tiến từng phần đối với thu nhập tiền lương, tiền công và tiền kinh doanh?

Căn cứ Phụ lục 01/PL-TNCN ban hành kèm theo Ban hành kèm theo Thông tư 111/2013/TT-BTC quy định phương pháp tính thuế lũy tiến từng phần được cụ thể hóa theo Biểu tính thuế rút gọn như sau:

.jpg)

Biểu thuế luỹ tiến từng phần chỉ áp dụng khi tính thuế TNCN từ thu nhập tiền lương, tiền công và tiền kinh doanh có đúng không?

Căn cứ Căn cứ Điều 22 Luật Thuế Thu nhập cá nhân 2007 thì Biểu thuế lũy tiến từng phần được áp dụng đối với thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công đối với cá nhân cư trú.

Theo đó, những thu nhập tính thuế khác thu nhập từ kinh doanh, tiền lương, tiền công sẽ không được áp dụng cách tính bằng biểu thuế luỹ tiến từng phần.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Các cơ quan lãnh đạo hội do Đảng, Nhà nước giao nhiệm vụ theo Nghị định 126 được quy định như thế nào?

- Thủ tục cấp Giấy chứng nhận đăng ký kết nối để cung cấp dịch vụ nội dung thông tin trên mạng viễn thông di động ra sao?

- Bảng giá dịch vụ khám chữa bệnh tại Bệnh viện Mắt Trung ương mới nhất? Giá dịch vụ khám chữa bệnh Bệnh viện Mắt Trung ương gồm những gì?

- Đất để xây dựng kết cấu hạ tầng đường cao tốc gồm những loại đất nào? Quy định về đầu tư, xây dựng, phát triển đường cao tốc?

- Thủ tục đăng ký hoạt động chi nhánh, văn phòng đại diện, thông báo địa điểm kinh doanh ở cấp huyện tại Quyết định 1739 ra sao?