Người lao động có phải nộp thuế thu nhập cá nhân đối với tiền thưởng Tết Âm lịch 2023 không?

Doanh nghiệp có bắt buộc phải thưởng tết 2023 cho nhân viên bằng tiền?

Căn cứ tại Điều 104 Bộ luật Lao động 2015 quy định về thưởng như sau:

Thưởng

1. Thưởng là số tiền hoặc tài sản hoặc bằng các hình thức khác mà người sử dụng lao động thưởng cho người lao động căn cứ vào kết quả sản xuất, kinh doanh, mức độ hoàn thành công việc của người lao động.

2. Quy chế thưởng do người sử dụng lao động quyết định và công bố công khai tại nơi làm việc sau khi tham khảo ý kiến của tổ chức đại diện người lao động tại cơ sở đối với nơi có tổ chức đại diện người lao động tại cơ sở.

Như vậy, theo quy định trên, pháp luật không bắt buộc người sử dụng lao động phải thưởng Tết cho người lao động. Đồng thời, hình thức thưởng sẽ do người sử dụng lao động quyết định với 1 trong 03 hình thức sau:

- Bằng tiền;

- Bằng tài sản (hiện vật);

- Bằng các hình thức khác.

Trường hợp có thưởng thì mức thưởng cũng sẽ do người sử dụng lao động quyết định dựa trên kết quả sản xuất kinh doanh của doanh nghiệp và mức độ hoàn thành công việc trong năm của người lao động.

Người lao động có phải nộp thuế thu nhập cá nhân đối với tiền thưởng Tết Âm lịch 2023 không?

Người lao động có phải nộp thuế thu nhập cá nhân đối với tiền thưởng Tết Âm lịch 2023 không?

Theo quy định tại điểm e khoản 2 Điều 2 Thông tư 111/2013/TT-BTC về khoản thu nhập của người lao động phải nộp thuế thu nhập cá nhân, trong đó:

Các khoản thu nhập chịu thuế

…

2. Thu nhập từ tiền lương, tiền công

…

e) Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán, trừ các khoản tiền thưởng sau đây:

e.1) Tiền thưởng kèm theo các danh hiệu được Nhà nước phong tặng, bao gồm cả tiền thưởng kèm theo các danh hiệu thi đua, các hình thức khen thưởng theo quy định của pháp luật về thi đua, khen thưởng, cụ thể:

e.1.1) Tiền thưởng kèm theo các danh hiệu thi đua như Chiến sĩ thi đua toàn quốc; Chiến sĩ thi đua cấp Bộ, ngành, đoàn thể Trung ương, tỉnh, thành phố trực thuộc Trung ương; Chiến sĩ thi đua cơ sở, Lao động tiên tiến, Chiến sỹ tiên tiến.

e.1.2) Tiền thưởng kèm theo các hình thức khen thưởng.

e.1.3) Tiền thưởng kèm theo các danh hiệu do Nhà nước phong tặng.

e.1.4) Tiền thưởng kèm theo các giải thưởng do các Hội, tổ chức thuộc các Tổ chức chính trị, Tổ chức chính trị - xã hội, Tổ chức xã hội, Tổ chức xã hội - nghề nghiệp của Trung ương và địa phương trao tặng phù hợp với điều lệ của tổ chức đó và phù hợp với quy định của Luật Thi đua, Khen thưởng.

e.1.5) Tiền thưởng kèm theo giải thưởng Hồ Chí Minh, giải thưởng Nhà nước.

e.1.6) Tiền thưởng kèm theo Kỷ niệm chương, Huy hiệu.

e.1.7) Tiền thưởng kèm theo Bằng khen, Giấy khen.

Thẩm quyền ra quyết định khen thưởng, mức tiền thưởng kèm theo các danh hiệu thi đua, hình thức khen thưởng nêu trên phải phù hợp với quy định của Luật Thi đua khen thưởng.

e.2) Tiền thưởng kèm theo giải thưởng quốc gia, giải thưởng quốc tế được Nhà nước Việt Nam thừa nhận.

e.3) Tiền thưởng về cải tiến kỹ thuật, sáng chế, phát minh được cơ quan Nhà nước có thẩm quyền công nhận.

e.4) Tiền thưởng về việc phát hiện, khai báo hành vi vi phạm pháp luật với cơ quan Nhà nước có thẩm quyền.

Như vậy, khoản tiền thưởng Tết Âm lịch 2023 của người lao động được xem là khoản thu nhập chịu thuế thu nhập cá nhân.

Cách tính thuế thu nhập cá nhân đối với tiền thưởng tết 2023 của người lao động?

Theo quy định tại khoản 2 Điều 8 Thông tư 111/2013/TT-BTC và Điều 7 Thông tư 111/2013/TT-BTC thì thuế thu nhập cá nhân được tính theo công thức như sau:

Số thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

+ Thu nhập tính thuế = thu nhập chịu thuế - các khoản giảm trừ theo quy định tại Điều 9 Thông tư 111/2013/TT-BTC

+ Thu nhập chịu thuế = Tổng thu nhập người lao động nhận được – các khoản được miễn thuế.

Cụ thể, khoản 3 Điều 7 Thông tư 111/2013/TT-BTC hướng dẫn tính thuế như sau:

Thuế thu nhập cá nhân là Tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

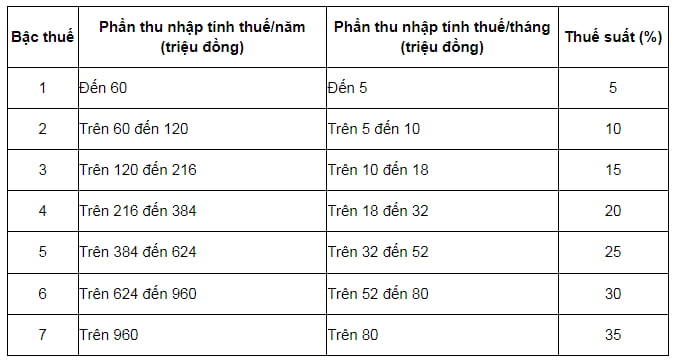

Biểu thuế bậc thu nhập được quy định tại khoản 2 Điều 7 Thông tư 111/2013/TT-BTC như sau:

Ví dụ:

Lương chị A tháng 12/2022 là 20 triệu đồng, thưởng Tết 30 triệu đồng và các khoản bảo hiểm là: 8% bảo hiểm xã hội, 1.5% bảo hiểm y tế, bảo hiểm thất nghiệp 1%. Chị A nuôi 2 con đều dưới 18 tuổi. Thuế thu nhập cá nhân tạm nộp trong tháng của chị A được tính như sau:

- Thu nhập chịu thuế của chị B là 20 triệu + 30 triệu = 50 triệu đồng.

- Chị A được giảm trừ các khoản sau:

+ Giảm trừ gia cảnh cho bản thân: 11 triệu đồng

+ Giảm trừ gia cảnh cho 02 người phụ thuộc (2 con): 4.4 triệu đồng × 2 = 8,8 triệu đồng

+ Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp: 20 triệu tiền lương × (8% + 1,5% + 1%) = 2,1 triệu đồng.

Lưu ý: thưởng không tính tiền bảo hiểm, chỉ tính tiền bảo hiểm trên số tiền lương.

Tổng cộng các khoản được giảm trừ là: 11 + 8,8 + 2,1 = 21,9 triệu đồng

- Thu nhập tính thuế của chị A là: 50 - 21,9 = 28,1 triệu đồng

Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng × 5% = 0,25 triệu đồng

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng - 5 triệu đồng) × 10% = 0,5 triệu đồng

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(28,1 triệu đồng - 18 triệu đồng) × 20% = 2,02 triệu đồng

Tổng số thuế chị A phải tạm nộp trong tháng là:

0,25 triệu đồng + 0,5 triệu đồng + 1,2 triệu đồng + 2,02 triệu đồng = 3,97 triệu đồng

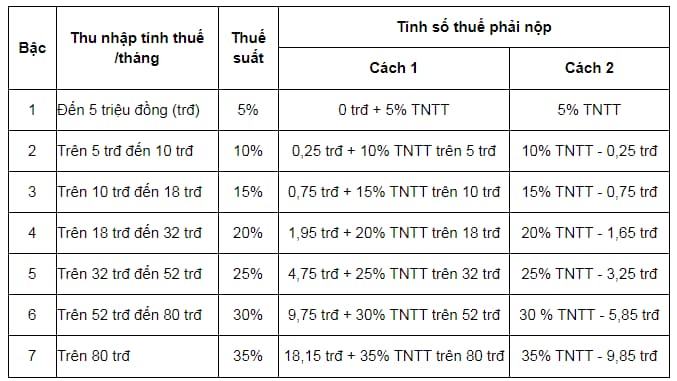

Ngoài ra, để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo Phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC.

Tương ứng khi áp dụng tính thuế thu nhập cá nhân theo cách này thì số thuế phải nộp của chị A là:

20% x 28.100.000 – 1.650.000 = 3.970.000 đồng.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Hồ sơ đề nghị cấp Giấy phép thành lập và hoạt động ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài gồm những gì?

- Thủ tục cấp Giấy phép thành lập văn phòng đại diện nước ngoài theo Thông tư 56? Hồ sơ cấp giấy phép gồm những gì?

- Điều kiện đối với tổ chức giám định tư pháp theo vụ việc theo Thông tư 03/2025 như thế nào?

- Mẫu Giấy ủy quyền tham dự họp Đại hội đồng cổ đông dùng cho cổ đông là tổ chức? Mẫu Giấy ủy quyền họp Đại hội đồng cổ đông?

- Mẫu đơn mua cổ phần đối với tổ chức thuộc hồ sơ đề nghị cấp Giấy phép thành lập và hoạt động ngân hàng thương mại cổ phần?