Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm được quy định như thế nào?

- Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm được quy định như thế nào?

- Cơ sở lập báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm là gì?

- Nội dung và phương pháp lập các chỉ tiêu trong Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm là gì?

Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm được quy định như thế nào?

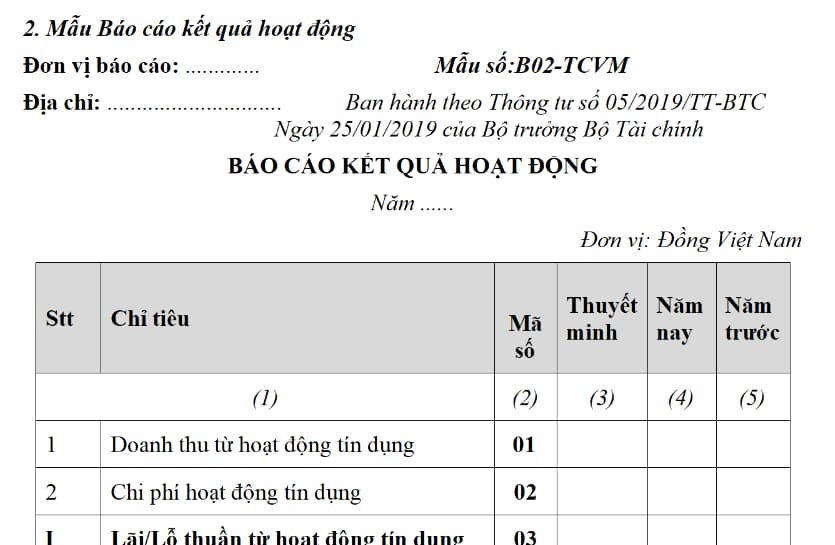

Hiện nay, Báo cáo kết quả hoạt động khi tổ chức tài chính vi mô thực hiện báo cáo tài chính năm được quy định tại Mẫu số B02-TCVM ban hành kèm theo Thông tư 05/2019/TT-BTC:

Tải mẫu báo cáo kết quả hoạt động khi tổ chức tài chính vi mô thực hiện báo cáo tài chính năm: tại đây

Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm được quy định như thế nào?

Cơ sở lập báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm là gì?

Căn cứ khoản 2 Điều 78 Thông tư 05/2019/TT-BTC cơ sở lập báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm là:

- Căn cứ Báo cáo kết quả hoạt động của kỳ trước;

- Căn cứ vào sổ kế toán tổng hợp và sổ kế toán chi tiết trong kỳ dùng cho các tài khoản thu nhập loại 7, tài khoản chi phí loại 8 và tài khoản 001 - Xác định kết quả kinh doanh.

Nội dung và phương pháp lập các chỉ tiêu trong Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm là gì?

Căn cứ khoản 3 Điều 78 Thông tư 05/2019/TT-BTC thì nội dung và phương pháp lập các chỉ tiêu trong Báo cáo kết quả hoạt động của tổ chức tài chính vi mô thực hiện báo cáo tài chính năm bao gồm:

(1) Lãi/Lỗ thuần từ hoạt động tín dụng (Mã số 03 )

Là chỉ tiêu tổng hợp phản ánh tổng số thu nhập từ lãi hoạt động tín dụng và các khoản thu nhập tương tự trừ đi các khoản chi phí lãi vay, chi phí liên quan trực tiếp đến hoạt động tín dụng sau khi trừ các khoản giảm trừ doanh thu (nếu có).

Mã số 03 = Mã số 01 - Mã số 02

- Doanh thu từ hoạt động tín dụng (Mã số 01 )

Chỉ tiêu này phản ánh tổng doanh thu lãi tiền gửi, lãi cho vay (TCVM trực tiếp cho vay), lãi từ nghiệp vụ mua bán nợ sau khi trừ đi các khoản giảm trừ doanh thu (nếu có) trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Nợ Tài khoản 701 “Doanh thu từ hoạt động tín dụng” đối ứng với bên Có Tài khoản 001 “Xác định kết quả kinh doanh”.

- Chi phí hoạt động tín dụng (Mã số 02)

Chỉ tiêu này phản ánh chi phí lãi vay, chi phí lãi tiền gửi huy động, chi phí trực tiếp liên quan đến hoạt động huy động vốn và các khoản chi phí của hoạt động tín dụng (bao gồm cả chi phí bảo toàn và bảo hiểm tiền gửi của khách hàng) được tính vào chi phí trong kỳ.

Chỉ tiêu này không bao gồm chi phí dự phòng rủi ro cho vay được trình bày tại chỉ tiêu “Chi phí dự phòng” (Mã số 15)

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 801 “Chi phí hoạt động tín dụng” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(2) Lãi /Lỗ thuần từ hoạt động dịch vụ (Mã số 06)

Là chỉ tiêu tổng hợp phản ánh lãi/lỗ thuần từ hoạt động dịch vụ, bao gồm thu từ dịch vụ thanh toán, ngân quỹ, dịch vụ mua hộ, chi hộ, nhận ủy thác cho vay vốn , dịch vụ tư vấn tài chính, dịch vụ đại lý bảo hiểm và các khoản thu hoạt động dịch vụ khác sau khi đã trừ đi các khoản giảm trừ doanh thu và các khoản chi phí liên quan trực tiếp đến các hoạt động dịch vụ trong kỳ báo cáo.

Mã số 06 = Mã số 04 - Mã số 05

- Doanh thu từ hoạt động dịch vụ (Mã số 04 )

Chỉ tiêu này phản ánh tổng doanh thu hoạt động dịch vụ trong kỳ sau khi đã trừ đi các khoản giảm trừ doanh thu (nếu có), bao gồm: thu từ dịch vụ thanh toán, ngân quỹ, dịch vụ mua hộ, chi hộ, nhận ủy thác cho vay vốn, dịch vụ tư vấn tài chính, dịch vụ đại lý bảo hiểm và các khoản thu hoạt động dịch vụ khác phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Nợ Tài khoản 711 “Doanh thu từ hoạt động dịch vụ” đối ứng với bên Có Tài khoản 001 “Xác định kết quả kinh doanh”.

- Chi phí hoạt động dịch vụ (Mã số 05)

Chỉ tiêu này phản ánh chi phí hoạt động dịch vụ liên quan đến hoạt động thanh toán, mua hộ, chi hộ, nhận ủy thác cho vay vốn, dịch vụ tư vấn tài chính, dịch vụ đại lý bảo hiểm và các chi phí hoạt động dịch vụ khác phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 811 “Chi phí hoạt động dịch vụ” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(3) Lãi/lỗ từ hoạt động khác (Mã số 09)

Là chỉ tiêu tổng hợp phản ánh số lãi/lỗ từ hoạt động khác (ngoài các khoản doanh thu từ hoạt động nghiệp vụ) sau khi đã trừ đi các khoản chi phí hoạt động khác phát sinh trong kỳ báo cáo.

Mã số 09 = Mã số 07 - Mã số 08

- Doanh thu từ hoạt động khác (Mã số 07)

Chỉ tiêu này phản ánh tổng số doanh thu từ hoạt động khác sau khi trừ đi các khoản giảm trừ (nếu có) phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Nợ Tài khoản 741“Doanh thu từ hoạt động khác” đối ứng với bên Có Tài khoản 001 “Xác định kết quả kinh doanh”.

- Chi phí hoạt động khác (Mã số 08)

Chỉ tiêu này phản ánh tổng chi phí từ hoạt động khác phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 841 “Chi hoạt động khác” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(4) Chi phí quản lý (Mã số 10)

Chỉ tiêu này phản ánh tổng chi phí quản lý phát sinh trong kỳ báo cáo. Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 851 “Chi phí quản lý” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(5) Lợi nhuận khác (Mã số 13)

Là chỉ tiêu tổng hợp phản ánh số lãi/lỗ từ các hoạt động khác của TCVM (ngoài các khoản lãi/lỗ từ hoạt động tín dụng và hoạt động dịch vụ) sau khi đã từ đi các khoản chi phí khác phát sinh trong kỳ báo cáo.

Mã số 13 = Mã số 11 - Mã số 12

- Doanh thu khác (Mã số 11)

Chỉ tiêu này phản ánh tổng số doanh thu từ hoạt động khác sau khi trừ đi các khoản giảm trừ (nếu có) phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Nợ Tài khoản 791“Doanh thu khác” đối ứng với bên Có Tài khoản 001 “Xác định kết quả kinh doanh”.

- Chi phí khác (Mã số 12)

Chỉ tiêu này phản ánh tổng chi phí từ hoạt động khác phát sinh trong kỳ báo cáo.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 891 “Chi phí khác” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(6) Lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng (Mã số 14)

Chỉ tiêu này phản ánh tổng số lợi nhuận từ các hoạt động trong kỳ báo cáo của TCVM trước chi phí dự phòng rủi ro tín dụng phát sinh trong kỳ báo cáo

Mã số 14 = Mã số 03 + Mã số 06 + Mã số 09 - Mã số 10

(7) Chi phí dự phòng (Mã số 15)

Chỉ tiêu này phản ánh các khoản chi phí dự phòng phát sinh trong kỳ báo cáo. Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 881 “Chi phí dự phòng” (trên sổ kế toán chi tiết chi phí dự phòng rủi ro cho vay, chi phí dự phòng rủi ro các khoản phải thu, chi phí dự phòng phải trả) đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(8) Tổng lợi nhuận trước thuế (Mã số 16 )

Chỉ tiêu này phản ánh tổng số lợi nhuận kế toán trước khi trừ đi chi phí thuế thu nhập doanh nghiệp phát sinh trong kỳ báo cáo.

Mã số 16 = Mã số 14 - Mã số 15

(9) Chi phí thuế thu nhập doanh nghiệp (Mã số 17 )

Chỉ tiêu này phản ánh tổng chi phí thuế thu nhập doanh nghiệp trong kỳ.

Số liệu để ghi vào chỉ tiêu này là số phát sinh bên Có Tài khoản 831 “Chi phí thuế thu nhập doanh nghiệp” đối ứng với bên Nợ Tài khoản 001 “Xác định kết quả kinh doanh”.

(10) Lợi nhuận sau thuế (Mã số 18)

Chỉ tiêu này phản ánh tổng số lợi nhuận thuần (hoặc lỗ thuần) sau thuế thu nhập doanh nghiệp phát sinh trong kỳ báo cáo.

Mã số 18 = Mã số 16 - Mã số 17

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Vạch xương cá là gì? Vạch xương cá trên đường để làm gì? Đi theo vạch xương cá như thế nào để không bị phạm luật?

- Tải mẫu bảng tổng hợp dự toán xây dựng công trình điều chỉnh mới nhất hiện nay theo Thông tư 11?

- Chuyển đất trồng lúa sang đất ở không được cơ quan Nhà nước có thẩm quyền cho phép bị phạt bao nhiêu?

- Quyền khác đối với tài sản là gì? Gồm những quyền nào? Quyền khác đối với tài sản có bị hạn chế, bị tước đoạt?

- Mốc giới ngăn cách các bất động sản được quy định như thế nào? Các trường hợp được miễn giấy phép xây dựng?