Kê khai bổ sung tờ khai thuế theo quy định tại Thông tư 80/2021/TT-BTC cần lưu ý những vấn đề nào?

Kê khai bổ sung tờ khai thuế theo quy định tại Thông tư 80/2021/TT-BTC cần lưu ý những vấn đề nào?

Theo hướng dẫn tại Thông tư 80/2021/TT-BTC, khi phát hiện tờ khai thuế đã nộp cho cơ quan thuế có sai sót, doanh nghiệp có quyền kê khai bổ sung để điều chỉnh lỗi sai sót. Khi kê khai bổ sung, doanh nghiệp cần lưu ý những vấn đề sau:

(1) Khi kê khai bổ sung thì phải chọn vào ô khai bổ sung, không phân biệt thời điểm khai lại là lúc nào.

(2) Nếu khai bổ sung không làm thay đổi số thuế phải nộp, số thuế còn được khấu trừ, số thuế đề nghị hoàn thì chỉ lập Tờ khai, không lập Bản giải trình khai bổ sung theo mẫu 01-1/KHBS.

(3) Xử lý kết quả khai bổ sung theo 5 trường hợp sau:

Trường hợp 1: Khai bổ sung chỉ làm tăng thuế phải nộp tại kỳ kê khai sai thì nộp số chênh lệch tăng thêm vào NSNN và tiền chậm nộp phát sinh theo quy định.

Ví dụ 1: Tờ khai thuế GTGT quý 1/2022 phát sinh thuế phải nộp là 5.000.000đ. Sang quý 2/2022 (giả định ngày kê khai quý 2 là 03/7), đơn vị kê khai bổ sung quý 1/2022 phát sinh thuế phải nộp của quý 1/2022 là 5.200.000đ thì phải nộp số chênh lệch tăng thêm vào NSNN là 200.000đ và tiền chậm nộp phát sinh theo quy định từ 3/5/2022 đến ngày khai bổ sung là 61 ngày (giả định ngày kê khai bổ sung cũng là ngày nộp vào ngân sách)

Trường hợp 2: Khai bổ sung chỉ làm giảm thuế phải nộp tại kỳ kê khai sai, nếu đã nộp theo số sai thì xem như nộp thừa, và được bù trừ với số phát sinh của kỳ hiện tại.

Ví dụ 2: Tờ khai thuế GTGT quý 1/2022 phát sinh thuế phải nộp là 5.000.000đ và đơn vị đã nộp vào ngân sách. Sang quý 2/2022 (giả định ngày kê khai quý 2 là 07/7), đơn vị kê khai bổ sung quý 1/2022 phát sinh thuế phải nộp của quý 1/2022 là 700.000đ thì xem như nộp thừa quý 1/2022 là 300.000đ và sẽ được bù trừ với số phát sinh phải nộp của quý 2/2022.

Trường hợp 3: Chỉ làm tăng thuế còn được khấu trừ tại kỳ kê khai sai thì kê khai điều chỉnh số chênh lệch tăng đó vào chỉ tiêu 38 của kỳ khai thuế hiện tại.

Ví dụ 3: Tờ khai thuế GTGT quý 1/2022 phát sinh thuế còn được khấu trừ chuyển kỳ sau (tại chỉ tiêu 43) 5.000.000đ. Sang quý 2/2022 (giả định ngày kê khai quý 2 là 07/7), đơn vị kê khai bổ sung quý 1/2022 phát sinh thuế còn được khấu trừ của quý 1/2022 là 5.200.000đ thì kê khai điều chỉnh số chênh lệch tăng 200.000đ vào chỉ tiêu 38 của kỳ khai thuế quý 2/2022.

Trường hợp 4: Chỉ làm giảm thuế còn được khấu trừ tại kỳ kê khai sai, nếu đơn vị chưa đề nghị hoàn thuế số chênh lệch này thì kê khai điều chỉnh số chênh lệch giảm này vào chỉ tiêu 37 của kỳ khai thuế hiện tại. Nếu đơn vị đã được hoàn thuế thì đơn vị phải nộp lại số hoàn sai đó cùng với tiền chậm nộp theo quy định.

Ví dụ 4: Tờ khai thuế GTGT quý 1/2022 phát sinh thuế còn được khấu trừ chuyển kỳ sau (tại chỉ tiêu 43) 1.000.000đ. Sang quý 2/2022 (giả định ngày kê khai quý 2 là 03/7), đơn vị kê khai bổ sung quý 1/2022 phát sinh thuế còn được khấu trừ của quý 1/2022 là 700.000đ thì kê khai điều chỉnh số chênh lệch giảm 300.000đ vào chỉ tiêu 37 của kỳ khai thuế quý 2/2022.

Trường hợp 5: Vừa làm giảm thuế còn được khấu trừ, vừa làm tăng số phải nộp tại kỳ kê khai sai thì: Nộp số chênh lệch tăng thêm và tiền chậm nộp phát sinh theo quy định, đồng thời kê khai điều chỉnh số chênh lệch giảm đó vào chỉ tiêu [37] của kỳ khai thuế hiện tại.

Ví dụ 5: Tờ khai thuế GTGT quý 1/2022 phát sinh thuế còn được khấu trừ chuyển kỳ sau (tại chỉ tiêu 43) 5.000.000đ. Sang quý 2/2022 (giả định ngày kê khai quý 2 là 03/7), đơn vị kê khai bổ sung quý 1/2022 phát sinh thuế phải nộp của quý 1/2022 là 200.000đ thì: phải nộp số thuế phát sinh vào NSNN là 200.000đ và tiền chậm nộp phát sinh theo quy định. Đồng thời kê khai điều chỉnh giảm số thuế còn được khấu trừ 5.000.000đ vào chỉ tiêu 37 của kỳ khai thuế quý 2/2022.

Kê khai bổ sung tờ khai thuế theo quy định tại Thông tư 80/2021/TT-BTC cần lưu ý những vấn đề nào?

Hồ sơ khai bổ sung hồ sơ khai thuế 2023 gồm những gì?

Theo hướng dẫn tại Điều 47 Luật Quản lý thuế 2019 thì hồ sơ khai bổ sung hồ sơ khai thuế bao gồm:

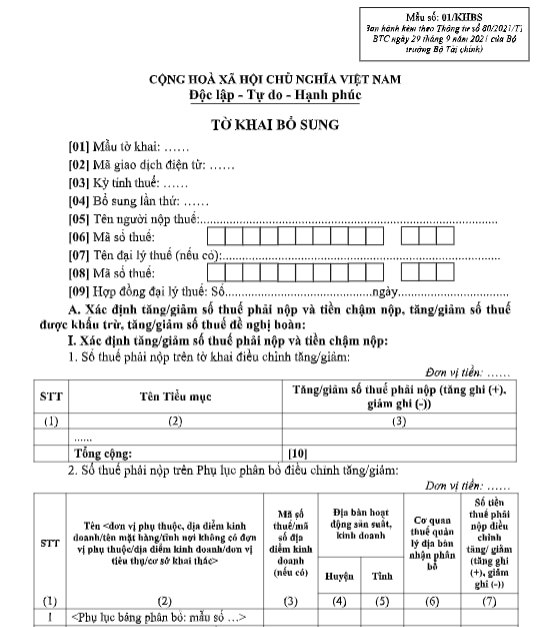

- Tờ khai bổ sung theo Mẫu 01/KHBS ban hành kèm theo Thông tư 80/2021/TT-BTC:

Tải Tờ khai bổ sung tại đây: tải

- Bản giải trình khai bổ sung và các tài liệu có liên quan.

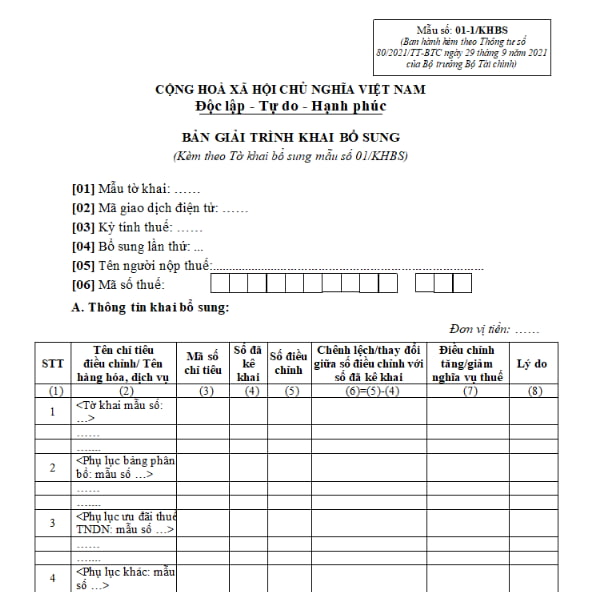

Bản giải trình khai bổ sung mẫu số 01-1/KHBS tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải bản giải trình khai bổ sung hồ sơ khai thuế tại đây: tải

Đã nộp bổ sung hồ sơ khai thuế thì có bị phạt không?

Căn cứ tại khoản 3 Điều 9 Nghị định 125/2020/NĐ-CP có quy định như sau:

Những trường hợp không xử phạt vi phạm hành chính về thuế, hóa đơn

...

3. Không xử phạt vi phạm hành chính về thuế đối với trường hợp khai sai, người nộp thuế đã khai bổ sung hồ sơ khai thuế và đã tự giác nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế hoặc trước thời điểm cơ quan thuế phát hiện không qua thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế hoặc trước khi cơ quan có thẩm quyền khác phát hiện.

Như vậy, khi người nộp thuế đã khai bổ sung hồ sơ khai thuế khi phát hiện hồ sơ khai thuế có sai sót và đã tự giác nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế hoặc trước thời điểm cơ quan thuế phát hiện không qua thanh tra, kiểm tra thuế hoặc trước khi cơ quan có thẩm quyền khác phát hiện thì sẽ không xử phạt.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Bảng giá dịch vụ khám chữa bệnh tại Bệnh viện Quân y 175 mới nhất? Giá dịch vụ khám chữa bệnh tại Bệnh viện Quân y 175 gồm những gì?

- Trình tự cấp lại Giấy chứng nhận kiểu loại sản phẩm xe cơ giới, xe máy chuyên dùng, phụ tùng xe cơ giới từ 1/1/2025 ra sao?

- Điều kiện chung để cấp chứng chỉ năng lực hoạt động xây dựng theo Nghị định 175 gồm những gì?

- Hồ sơ kiểm toán chi tiết của Tổ kiểm toán theo Quyết định 09/2024 ra sao? Quy định danh mục hồ sơ kiểm toán thế nào?

- Xây dựng cơ sở dữ liệu đường bộ từ ngày 1/1/2025 ra sao? Khai thác, sử dụng cơ sở dữ liệu đường bộ ra sao?