Mức thuế suất của thuế sử dụng đất phi nông nghiệp đối với đất dùng để ở là bao nhiêu? Cách tính thuế như thế nào?

Trường hợp nào đất ở phải đóng thuế sử dụng đất phi nông nghiệp?

Về nội dung này được quy định tại Điều 2 và Điều 3 Luật Thuế sử dụng đất phi nông nghiệp 2010, quy định về các đối tượng chịu thuế và đối tượng không chịu thuế như sau:

"Điều 2. Đối tượng chịu thuế

1. Đất ở tại nông thôn, đất ở tại đô thị.

2. Đất sản xuất, kinh doanh phi nông nghiệp bao gồm: đất xây dựng khu công nghiệp; đất làm mặt bằng xây dựng cơ sở sản xuất, kinh doanh; đất khai thác, chế biến khoáng sản; đất sản xuất vật liệu xây dựng, làm đồ gốm.

3. Đất phi nông nghiệp quy định tại Điều 3 của Luật này sử dụng vào mục đích kinh doanh.

Điều 3. Đối tượng không chịu thuế

Đất phi nông nghiệp sử dụng không vào mục đích kinh doanh bao gồm:

1. Đất sử dụng vào mục đích công cộng bao gồm: đất giao thông, thủy lợi; đất xây dựng công trình văn hóa, y tế, giáo dục và đào tạo, thể dục thể thao phục vụ lợi ích công cộng; đất có di tích lịch sử - văn hóa, danh lam thắng cảnh; đất xây dựng công trình công cộng khác theo quy định của Chính phủ;

2. Đất do cơ sở tôn giáo sử dụng;

3. Đất làm nghĩa trang, nghĩa địa;

4. Đất sông, ngòi, kênh, rạch, suối và mặt nước chuyên dùng;

5. Đất có công trình là đình, đền, miếu, am, từ đường, nhà thờ họ;

6. Đất xây dựng trụ sở cơ quan, xây dựng công trình sự nghiệp, đất sử dụng vào mục đích quốc phòng, an ninh;

7. Đất phi nông nghiệp khác theo quy định của pháp luật."

Chiếu theo quy định trên thì đất ở tại nông thôn, đô thị không thuộc các đối tượng không chịu thuế nêu trên thì sẽ phải nộp thuế sử dụng đất phi nông nghiệp.

Mức thuế suất của thuế sử dụng đất phi nông nghiệp đối với đất dùng để ở là bao nhiêu? Cách tính thuế như thế nào?

Mức thuế suất của thuế sử dụng đất phi nông nghiệp đối với đất ở là bao nhiêu?

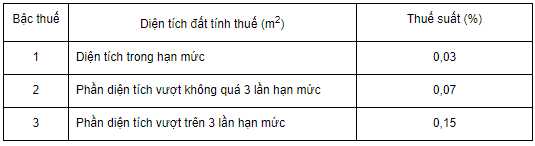

Về mức thuế suất được quy định tại khoản 1, khoản 2 và khoản 3 Điều 7 Luật Thuế sử dụng đất phi nông nghiệp 2010 như sau:

"Điều 7. Thuế suất

1. Thuế suất đối với đất ở bao gồm cả trường hợp sử dụng để kinh doanh áp dụng theo biểu thuế lũy tiến từng phần được quy định như sau:

2. Hạn mức đất ở làm căn cứ tính thuế là hạn mức giao đất ở mới theo quy định của Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương, kể từ ngày Luật này có hiệu lực thi hành.

Trường hợp đất ở đã có hạn mức theo quy định trước ngày Luật này có hiệu lực thi hành thì áp dụng như sau:

a) Trường hợp hạn mức đất ở theo quy định trước ngày Luật này có hiệu lực thi hành thấp hơn hạn mức giao đất ở mới thì áp dụng hạn mức giao đất ở mới để làm căn cứ tính thuế;

b) Trường hợp hạn mức đất ở theo quy định trước ngày Luật này có hiệu lực thi hành cao hơn hạn mức giao đất ở mới thì áp dụng hạn mức đất ở cũ để làm căn cứ tính thuế.

3. Đất ở nhà nhiều tầng nhiều hộ ở, nhà chung cư, công trình xây dựng dưới mặt đất áp dụng mức thuế suất 0,03%."

Như vậy mức thuế suất sẽ phụ thuộc vào diện tích và hạn mức giao đất ở. Tùy vào địa phương, thời điểm giao đất mà mức thuế suất sẽ có sự khác nhau. Cụ thể theo quy định như trên.

Cách tính thuế sử dụng đất phi thông nghiệp là đất ở như thế nào?

Theo Điều 4 Thông tư 153/2011/TT-BTC thì Căn cứ tính thuế sử dụng đất phi nông nghiệp (SDĐPNN) là diện tích đất tính thuế, giá 1m2 đất tính thuế và thuế suất.

Việc xác định mức thuế phải nộp thực hiện theo hướng dẫn tại Điều 8 Thông tư 153/2011/TT-BTC như sau:

Số thuế SDĐPNN phải nộp đối với diện tích đất ở được xác định theo công thức sau:

Số thuế phải nộp = Số thuế phát sinh - Số thuế được miễn, giảm (nếu có)

Trong đó số thuết phát sinh được tính như sau:

Số thuế phát sinh = Diện tích đất tính thuế (m2) x Giá của 1m2 đất (đồng/m2) x Thuế suất

Khi tính thuế phải nộp thực hiện theo nguyên tắc sau:

- Số thuế phải nộp của mỗi người nộp thuế được xác định trong phạm vi một (01) tỉnh.

- Trường hợp người nộp thuế có đất thuộc diện chịu thuế tại nhiều quận, huyện trong phạm vi một (01) tỉnh thì số thuế phải nộp được xác định cho từng thửa đất tại cơ quan Thuế nơi có đất chịu thuế.

- Nếu người nộp thuế có thửa đất vượt hạn mức hoặc tổng diện tích đất chịu thuế vượt hạn mức tại nơi có quyền sử dụng đất thì phải kê khai tổng hợp tại cơ quan Thuế do người nộp thuế lựa chọn theo quy định tại Điều 16 Thông tư này.

- Trường hợp trong năm có sự thay đổi người nộp thuế thì số thuế phải nộp của mỗi người nộp thuế được tính kể từ tháng phát sinh sự thay đổi.

Trường hợp trong năm phát sinh các yếu tố làm thay đổi căn cứ tính thuế (trừ trường hợp thay đổi giá 1m2 đất tính thuế) thì số thuế phải nộp được xác định từ tháng phát sinh sự thay đổi.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Cục Xuất nhập khẩu thuộc cơ quan nào? Cục Xuất nhập khẩu có tư cách pháp nhân không theo Quyết định 523?

- Thế nào là tiền chất? Vận chuyển bao nhiêu gam ma túy đá thì bị tử hình? Ai có thẩm quyền để xác định tình trạng nghiện ma túy?

- Phó Chủ tịch Ủy ban nhân dân do ai bầu ra? Phó Chủ tịch Ủy ban nhân dân thực hiện nhiệm vụ của Chủ tịch Ủy ban nhân dân như thế nào?

- Điều dưỡng hạng 2: Tiêu chuẩn về trình độ đào tạo, bồi dưỡng và năng lực chuyên môn, nghiệp vụ?

- Đặt 10 câu có sử dụng biện pháp tu từ so sánh môn Ngữ Văn lớp 6? Phân loại biện pháp tu từ so sánh? Mục tiêu môn Ngữ Văn cấp THCS?