Mẫu tờ khai thuế thu nhập doanh nghiệp tạm tính đối với hoạt động dầu khí là mẫu nào? Nội dung mẫu bao gồm những gì?

Mẫu tờ khai thuế thu nhập doanh nghiệp tạm tính đối với hoạt động dầu khí là mẫu nào? Nội dung mẫu bao gồm những gì?

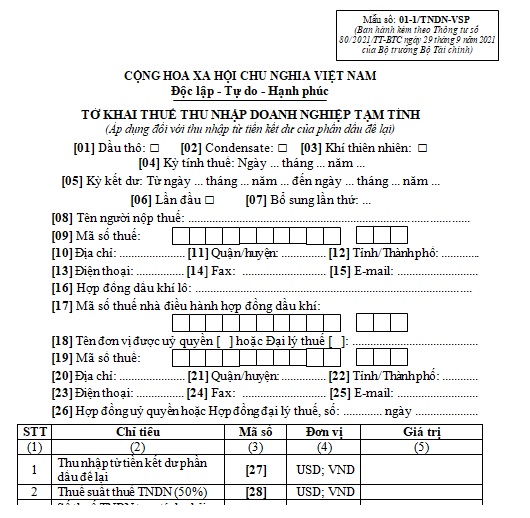

Mẫu tờ khai thuế thu nhập doanh nghiệp tạm tính đối với hoạt động dầu khí là Mẫu số 01-1/TNDN-VSP quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải về Mẫu tờ khai thuế thu nhập doanh nghiệp tạm tính đối với hoạt động dầu khí

Công thức xác định số thuế thu nhập doanh nghiệp tạm tính phải nộp được quy định như thế nào?

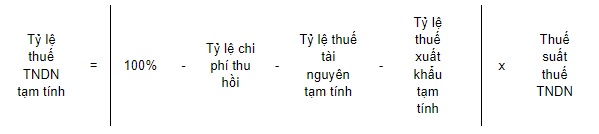

Công thức xác định số thuế thu nhập doanh nghiệp tạm tính phải nộp được quy định tại Điều 19 Thông tư 36/2016/TT-BTC cụ thể như sau:

Xác định số thuế thu nhập doanh nghiệp tạm tính:

Số thuế TNDN tạm tính | = | Doanh thu bán dầu thô, khí thiên nhiên | x | Tỷ lệ thuế TNDN tạm tính |

Trong đó:

+ Doanh thu bán dầu thô, khí thiên nhiên là toàn bộ giá trị của sản lượng dầu khí thực, được bán tại điểm giao nhận theo giao dịch sòng phẳng của từng lần bán đối với dầu thô hoặc theo hợp đồng mua bán khí thiên nhiên của từng tháng đối với khí thiên nhiên (không bao gồm thuế GTGT).

Trường hợp dầu thô được bán không theo giao dịch sòng phẳng thì doanh thu bán dầu thô được xác định bằng cách lấy khối lượng phần dầu thô nhân (x) với giá bán xác định như hướng dẫn tại khoản 1 Điều 5 Thông tư 36/2016/TT-BTC.

+ Tỷ lệ thuế thu nhập doanh nghiệp tạm tính xác định như hướng dẫn dưới đây:

Người nộp thuế tự xác định ra tỷ lệ thuế thu nhập doanh nghiệp tạm tính và thông báo cho cơ quan thuế địa phương nơi đăng ký thuế biết cùng với thời hạn thông báo tỷ lệ thuế tài nguyên tạm tính nêu tại Điều 10 Thông tư 36/2016/TT-BTC và Mục 1 Chương II Thông tư 36/2016/TT-BTC.

Ví dụ: Xác định tỷ lệ thuế thu nhập doanh nghiệp tạm tính đối với khai thác dầu thô:

Giả sử:

+ Tỷ lệ chi phí thu hồi: 35%

+ Tỷ lệ tạm nộp thuế tài nguyên (theo ví dụ tại Điều 10 nêu trên): 20,1750%

+ Tỷ lệ tạm nộp thuế xuất khẩu (theo ví dụ tại Điều 10 nêu trên): 7,9825%

+ Thuế suất thuế thu nhập doanh nghiệp: 50%

Tỷ lệ thuế thu nhập doanh nghiệp tạm tính là:

(100% - 35% - 20,1750% - 7,9825% ) x 50% = 18,1413%.

Lưu ý:

Khái niệm "Dầu khí" được quy định tại khoản 1 Điều 3 Luật Dầu khí 2022 bao gồm dầu thô, khí thiên nhiên và hydrocarbon ở thể rắn hoặc nửa rắn trong trạng thái tự nhiên, dầu khí phi truyền thống. Dầu khí phi truyền thống bao gồm khí than, dầu đá phiến hoặc dầu sét, khí đá phiến hoặc khí sét, băng cháy, bitum hoặc các dạng khác có thể tồn tại.

Mẫu tờ khai thuế thu nhập doanh nghiệp tạm tính đối với hoạt động dầu khí là mẫu nào? Nội dung mẫu bao gồm những gì? (Hình từ Internet)

Kỳ tính thuế thu nhập doanh nghiệp đối với hoạt động dầu khí là khi nào?

Kỳ tính thuế thu nhập doanh nghiệp được quy định tại Điều 16 Thông tư 36/2016/TT-BTC cụ thể như sau:

Kỳ tính thuế thu nhập doanh nghiệp

1. Kỳ tính thuế thu nhập doanh nghiệp là năm dương lịch. Trường hợp người nộp thuế áp dụng năm tài chính khác với năm dương lịch đã được Bộ Tài chính chấp thuận thì kỳ tính thuế là năm tài chính.

2. Kỳ tính thuế thu nhập doanh nghiệp đầu tiên được tính từ ngày tiến hành hoạt động tìm kiếm thăm dò và khai thác dầu khí đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc năm tài chính.

3. Kỳ tính thuế thu nhập doanh nghiệp cuối cùng được tính từ ngày bắt đầu của năm dương lịch hoặc ngày bắt đầu của năm tài chính đến ngày kết thúc hợp đồng dầu khí.

4. Trường hợp kỳ tính thuế năm đầu tiên và kỳ tính thuế năm cuối cùng có thời gian ngắn hơn 03 tháng thì được cộng với kỳ tính thuế năm tiếp theo hoặc kỳ tính thuế năm trước đó để hình thành một kỳ tính thuế thu nhập doanh nghiệp. Kỳ tính thuế thu nhập doanh nghiệp năm đầu tiên hoặc kỳ tính thuế thu nhập doanh nghiệp năm cuối cùng không được vượt quá 15 tháng.

Theo đó, kỳ tính thuế thu nhập doanh nghiệp đối với hoạt động dầu khí được quy định như sau:

- Kỳ tính thuế TNDN là năm dương lịch. Trường hợp người nộp thuế áp dụng năm tài chính khác với năm dương lịch đã được Bộ Tài chính chấp thuận thì kỳ tính thuế là năm tài chính.

- Kỳ tính thuế TNDN đầu tiên được tính từ ngày tiến hành hoạt động tìm kiếm thăm dò và khai thác dầu khí đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc năm tài chính.

- Kỳ tính thuế TNDN cuối cùng được tính từ ngày bắt đầu của năm dương lịch hoặc ngày bắt đầu của năm tài chính đến ngày kết thúc hợp đồng dầu khí.

- Trường hợp kỳ tính thuế năm đầu tiên và kỳ tính thuế năm cuối cùng có thời gian ngắn hơn 03 tháng thì được cộng với kỳ tính thuế năm tiếp theo hoặc kỳ tính thuế năm trước đó để hình thành một kỳ tính thuế thu nhập doanh nghiệp.

+ Kỳ tính thuế TNDN năm đầu tiên hoặc kỳ tính thuế TNDN năm cuối cùng không được vượt quá 15 tháng.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Lễ Phật Đản là gì? Lễ Phật Đản là ngày bao nhiêu? Có được nghỉ làm hưởng nguyên lương Lễ Phật Đản?

- Chiến sĩ xe tăng 390 húc đổ cổng Dinh Độc Lập là ai? Dinh Độc Lập có phải là di tích quốc gia đặc biệt không?

- Giảm biên chế 25% CBCCVC khi tinh gọn bộ máy theo Hướng dẫn 01? Đánh giá CBCCVC để tinh giản biên chế phải đáp ứng yêu cầu gì?

- Kế hoạch tuyên truyền Đại hội Đảng bộ? Mẫu Kế hoạch tuyên truyền Đại hội Đảng bộ cấc cấp? Tải mẫu?

- Diễn văn bế mạc Đại hội Đảng bộ tỉnh? Mẫu Diễn văn bế mạc Đại hội Đảng bộ tỉnh hay? Nguyên tắc bầu cử trong Đảng?