Mẫu thông báo về việc chấp thuận không tính tiền chậm nộp thuế là mẫu nào? Nội dung mẫu thông báo bao gồm những gì?

Mẫu thông báo về việc chấp thuận không tính tiền chậm nộp thuế là mẫu nào? Nội dung mẫu thông báo bao gồm những gì?

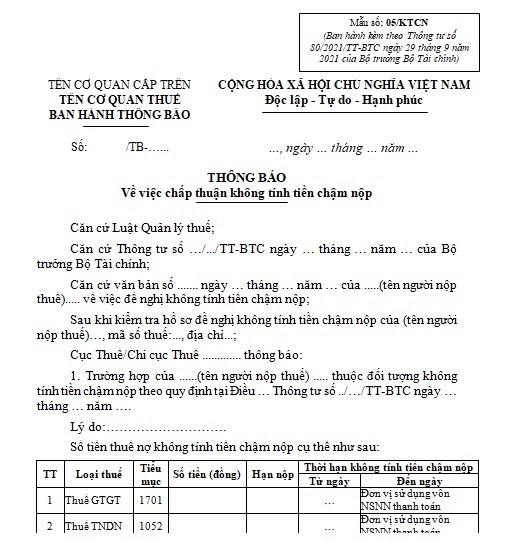

Mẫu thông báo về việc chấp thuận không tính tiền chậm nộp thuế là Mẫu số 05/KTCN ban hành kèm theo Phụ lục I Thông tư 80/2021/TT-BTC.

Tải về Mẫu thông báo về việc chấp thuận không tính tiền chậm nộp thuế

Người nộp thuế đề nghị không tính tiền chậm thuế nộp hồ sơ ở đâu?

Trình tự, thủ tục, hồ sơ miễn tiền chậm nộp được quy định tại khoản 1 Điều 22 Thông tư 80/2021/TT-BTC như sau:

Trình tự, thủ tục, hồ sơ không tính tiền chậm nộp

1. Thời gian không tính tiền chậm nộp đối với trường hợp quy định tại điểm a khoản 5 Điều 59 Luật Quản lý thuế được tính từ ngày đơn vị sử dụng ngân sách nhà nước phải thanh toán cho người nộp thuế nhưng chưa thanh toán đến ngày đơn vị sử dụng ngân sách nhà nước thanh toán cho người nộp thuế.

2. Trình tự, thủ tục, hồ sơ đề nghị không tính tiền chậm nộp đối với trường hợp quy định tại điểm a khoản 5 Điều 59 Luật Quản lý thuế, cụ thể như sau:

a) Trình tự, thủ tục

a.1) Người nộp thuế lập hồ sơ đề nghị không tính tiền chậm nộp gửi cơ quan thuế quản lý trực tiếp hoặc cơ quan thuế quản lý khoản thu ngân sách nhà nước.

...

Theo đó, người nộp thuế đề nghị không tính tiền chậm thuế lập hồ sơ đề nghị không tính tiền chậm nộp gửi cơ quan thuế quản lý trực tiếp hoặc cơ quan thuế quản lý khoản thu ngân sách nhà nước.

Lưu ý:

- Trường hợp hồ sơ đề nghị không tính tiền chậm nộp chưa đầy đủ theo quy định, trong thời hạn 03 ngày làm việc kể từ ngày tiếp nhận hồ sơ, cơ quan thuế phải thông báo bằng văn bản theo mẫu số 01/TB-BSTT-NNT được quy định tại Phụ lục II ban hành kèm theo Nghị định 126/2020/NĐ-CP đề nghị người nộp thuế giải trình hoặc bổ sung hồ sơ.

Tải về thông báo bổ sung hồ sơ đề nghị không tính tiền chậm nộp thuế

+ Trường hợp hồ sơ đề nghị không tính tiền chậm nộp đầy đủ, trong thời hạn 10 ngày làm việc kể từ ngày tiếp nhận hồ sơ, cơ quan thuế ban hành Thông báo không chấp thuận không tính tiền chậm nộp đối với trường hợp không thuộc đối tượng không tính tiền chậm nộp hoặc Thông báo chấp thuận không tính tiền chậm nộp đối với trường hợp thuộc đối tượng không tính tiền chậm nộp.

Mẫu thông báo về việc chấp thuận không tính tiền chậm nộp thuế là mẫu nào? Nội dung mẫu thông báo bao gồm những gì? (Hình từ Internet)

Người nộp thuế có nghĩa vụ nộp tiền chậm nộp thuế trong những trường hợp nào?

Các trường hợp phải nộp tiền chậm nộp thuế được quy định tại khoản 1 Điều 59 Luật Quản lý thuế 2019 cụ thể như sau:

- Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế;

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;

- Trường hợp được nộp dần tiền thuế nợ

- Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế do hết thời hiệu xử phạt nhưng bị truy thu số tiền thuế thiếu

- Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại khoản 3 Điều 142 Luật Quản lý thuế 2019 và khoản 4 Điều 142 Luật Quản lý thuế 2019;

Cơ quan, tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế chậm chuyển tiền thuế, tiền chậm nộp, tiền phạt của người nộp thuế vào ngân sách nhà nước thì phải nộp tiền chậm nộp đối với số tiền chậm chuyển theo quy định.

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- File excel tính chế độ cho CBCCVC theo Nghị định 178? File excel cách tính nghỉ hưu trước tuổi, nghỉ thôi việc theo Nghị định 178?

- Quyết định 266/2025/QĐ-CTN về đặc xá năm 2025? Quyết định đặc xá năm 2025? Tải Quyết định đặc xá của Chủ tịch nước 2025?

- Viết đoạn văn về vai trò của sách lớp 9? Viết đoạn văn về vai trò của sách đối với con người? Nhiệm vụ của học sinh lớp 9?

- Điểm mới Nghị định 20/2025/NĐ-CP về giao dịch liên kết? Điểm mới Nghị định 20/2025/NĐ-CP theo Công văn 586/TCT-TTKT?

- Nghị định 49/2025/NĐ-CP quy định về ngưỡng áp dụng tạm hoãn xuất cảnh? Tải về toàn văn Nghị định 49/2025/NĐ-CP?