Hướng dẫn nộp thuế nhập khẩu online mới nhất 2024? Thời hạn nộp thuế thuế xuất khẩu, thuế nhập khẩu ra sao?

Hướng dẫn nộp thuế nhập khẩu online mới nhất 2024?

Dưới đây là các bước nộp thuế nhập khẩu online mới nhất 2024:

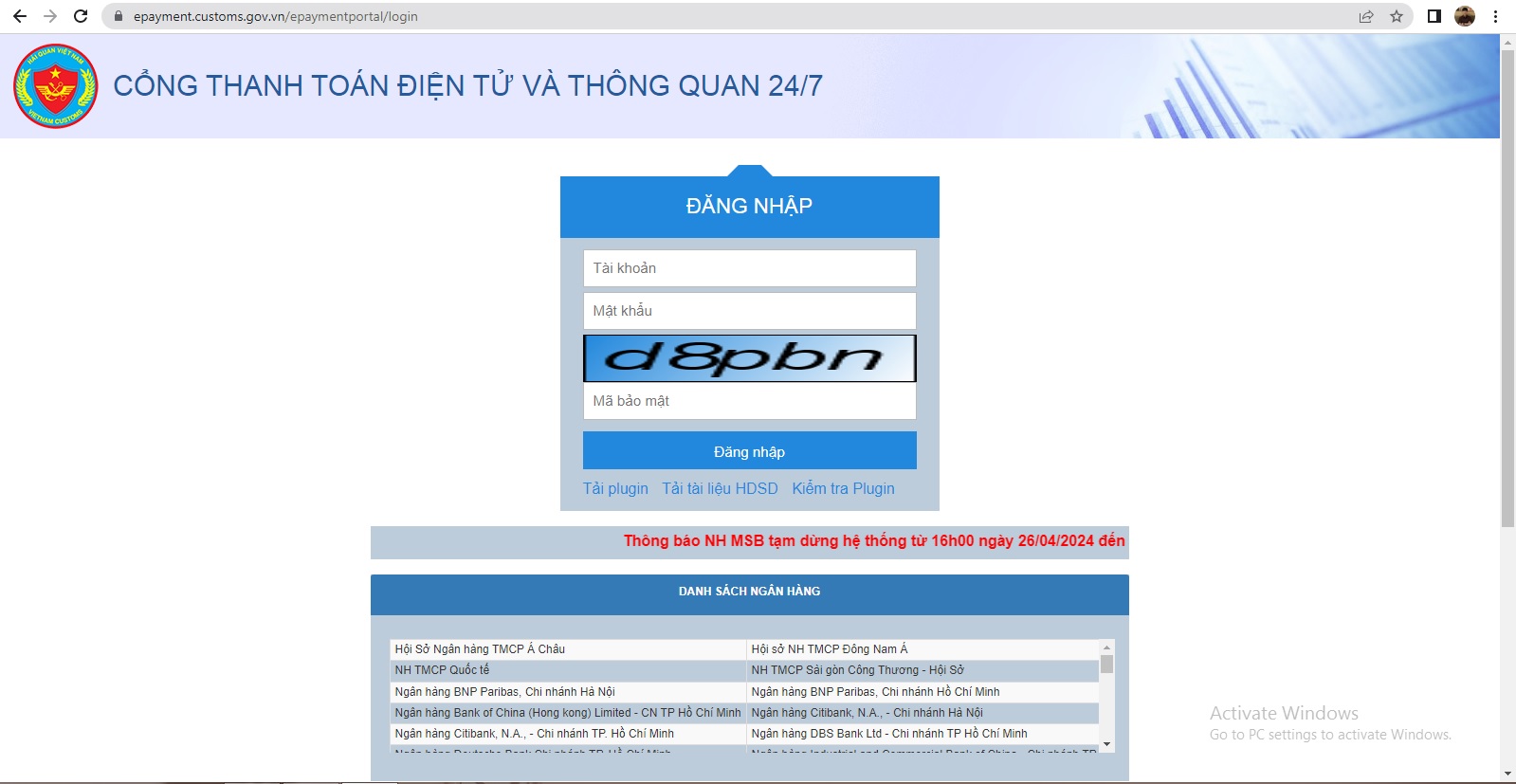

- Bước 1: Truy cập vào Cổng thanh toán điện tử và thông quan 24/7 theo đường link sau: https://epayment.customs.gov.vn/epaymentportal/login

Thực hiện đăng nhập bằng tài khoản của hệ thống VNACCS mà người nộp thuế đã lập.

Lưu ý: Người nộp thuế cần đăng ký 02 tài khoản trên hệ thống VNACCS (2 user code) gồm:

1 tài khoản (user code) để tạo giấy nộp thuế

1 tài khoản (user code còn lại) để phê duyệt giấy nộp thuế.

- Bước 2: Chọn Nhập Giấy nộp tiền thuế, phí, lệ phí và điền thông tin

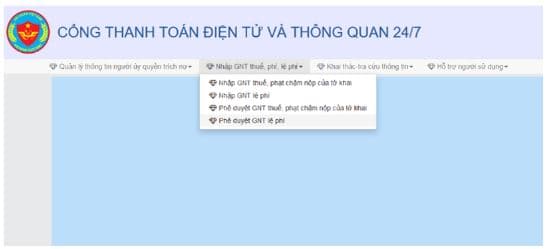

Sau khi đăng nhập thành công tại thanh menu người nộp thực hiện:

+ Chọn mục “Nhập GNT thuế, phí, lệ phí”.

+ Chọn tiếp “Nhập GNT thuế, phạt chậm nộp của tờ khai”.

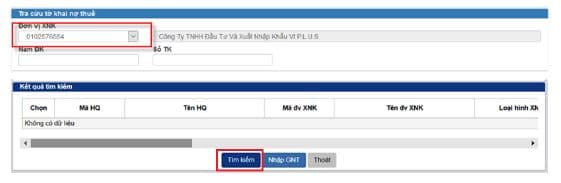

- Bước 3: Hệ thống hiển thị màn hình tra cứu thông tin nợ thuế người nộp tiến hành nhập các thông tin theo mẫu. Cụ thể:

+ Đơn vị XNK: Chọn mã số thuế đơn vị ủy quyền và đơn vị của đại diện đang truy cập.

+ Năm đăng ký: Năm đăng ký tờ khai.

+ Số tờ khai: Nhập số tờ khai 12 số.

- Chọn vào mã số thuế để hệ thống hiển thị tên của doanh nghiệp cần tìm tờ khai (có thể nhập thêm số tờ khai hoặc năm đăng ký nếu muốn chi tiết vào một tờ khai cụ thể còn nếu không hệ thống sẽ hiển thị các tờ khai của doanh nghiệp đó).

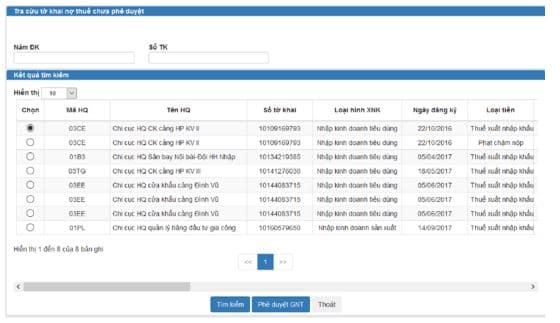

- Nhấn chọn ô “Tìm kiếm”.

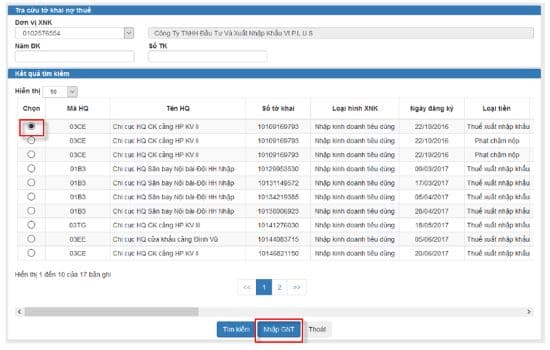

Khi này hệ thống hiển thị danh sách tờ khai nợ thuế, nợ phạt chậm nộp (nếu có).

Trường hợp tìm tờ khai của doanh nghiệp đã ủy quyền nộp hộ, hệ thống sẽ kiểm tra trạng thái hiệu lực của giấy ủy quyền xem có còn hiệu lực không, sau đó sẽ kiểm tra tiếp.

Lưu ý: Nếu tờ khai nào còn nợ cả tiền thuế và nợ phạt chậm nộp. Hệ thống sẽ hiển thị 2 dòng: 1 dòng cho tiền thuế nợ, 1 dòng cho tiền thuế phạt chậm nộp. Người nộp thuế nhập cho dòng nào thì sẽ nộp cho loại tiền đó (nợ thuế hoặc tiền thuế).

- Bước 4: Người nộp chọn tờ khai cần nhập giấy nộp tiền rồi nhấn chọn “Nhập GNT”. Hệ thống mở ra màn hình thông tin tiền thuế/ tiền phạt chậm nộp của tờ khai đó.

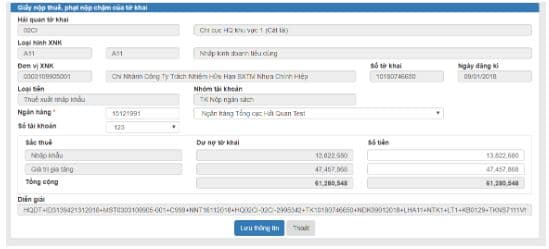

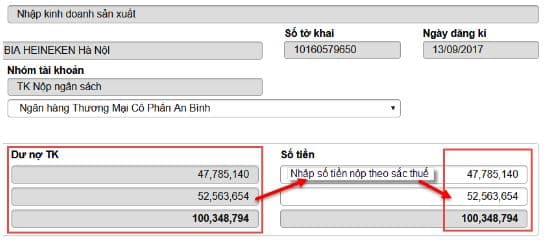

- Bước 5: Người nộp nhập thông tin ngân hàng trích tiền nộp thuế (trường hợp có nhiều số tài khoản thì chọn một tài khoản để trích nợ) và nhập số tiền nộp theo các sắc thuế.

+ Nhấn chọn “Lưu thông tin”.

Hệ thống thực hiện lưu thông tin và chuyển sang trạng thái chờ phê duyệt, người nộp chọn “Thoát” để quay lại màn hình nhập số tiền.

- Bước 6: Người nộp phê duyệt

Người nộp đăng xuất khỏi tài khoản người nhập liệu, sau đó đăng nhập lại bằng tài khoản người phê duyệt.

Người nộp thuế thực hiện lần lượt các bước sau:

+ Tại thanh menu chọn “Nhập GNT thuế, phí, lệ phí”.

+ Chọn “Phê duyệt GNT thuế, phạt chậm nộp của tờ khai”.

Lúc này hệ thống hiển thị màn hình tra cứu, tìm kiếm GNT tiền như sau:

+ Nhập thông tin “Năm đăng ký” và “Số tờ khai” để tìm tờ khai nhanh hơn.

+ Tích chọn vào tờ khai cần phê duyệt hiển thị bên dưới.

+ Chọn ô “Phê duyệt GNT”.

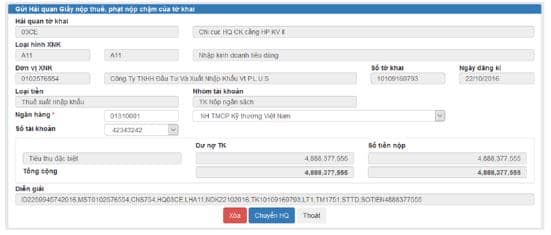

+ Nhấn chọn “Chuyển HQ”.

Lưu ý:

+ Khi hệ thống hiển thị màn hình phê duyệt tờ khai, người nộp có thể chọn lại ngân hàng, số tài khoản.

+ Người nộp chọn chức năng “Xóa”: hệ thống xóa GNT tiền này khỏi danh sách chờ phê duyệt và hủy bỏ GNT này.

+ Chọn chức năng “Thoát”: hệ thống thoát khỏi màn hình chi tiết GNT thuế.

Hệ thống sẽ hiển thị thông báo xác nhận “Bạn có muốn chuyển hải quan” người nộp nhấn chọn chức năng “Đồng ý” để tiếp tục chuyển hải quan.

- Bước 7: Người nộp ký số.

Người nộp cần cắm chữ ký số vào máy tính (nếu dùng chữ ký số USB Token). Sau đó nhập mã PIN code, nhập mã OTP (trong vòng 250 giây kể từ khi nhận được mã), nhấn chọn chọn “Chấp nhận” để hoàn tất việc nộp thuế.

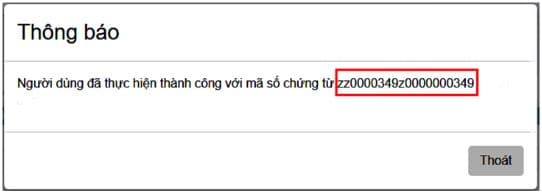

Sau khi hoàn tất hệ thống gửi vào email của người nộp thuế khi đăng ký thông tin, hệ thống xác nhận thành công với mã chứng từ của giấy nộp tiền này.

Sau khi hoàn tất việc nộp thuế người nộp thuế lưu số mã chứng từ này để khi tra cứu đối soát với Ngân hàng hoặc Công chức hải quan khi việc trích nợ có vấn đề không thực hiện được.

Như vậy, trên đây là hướng dẫn nộp thuế nhập khẩu online mới nhất 2024. Trường hợp cá nhân, đơn vị chưa thành thạo nên nhờ sự hỗ trợ của người có kinh nghiệm để việc nộp thuế nhập khẩu online được thuận lợi, tránh sai sót dẫn đến rủi ro khiến hàng hóa không thông quan sớm hoặc phạt chậm nộp.

Hướng dẫn nộp thuế nhập khẩu online mới nhất 2024? Thời hạn nộp thuế thuế xuất khẩu, thuế nhập khẩu ra sao? (Hình ảnh Internet)

Thời hạn nộp thuế thuế xuất khẩu, thuế nhập khẩu ra sao?

Căn cứ theo Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định về thời hạn nộp thuế như sau:

Thời hạn nộp thuế

1. Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều này.

Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

2. Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp. Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật quản lý thuế.

Như vậy, hàng hóa thuộc đối tượng chịu thuế phải nộp thuế xuất khẩu, thuế nhập khẩu trước khi thông quan hoặc giải phóng hàng hóa. Tuy nhiên, người nộp thuế được áp dụng chế độ ưu tiên được thực hiện nộp thuế xuất khẩu, thuế nhập khẩu sau khi thông quan hoặc giải phóng hàng hóa (cụ thể là nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất là vào ngày thứ mười của tháng kế tiếp).

Trường hợp hàng hóa thuộc đối tượng chịu thuế xuất khẩu, thuế nhập khẩu đã được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế.

Những đối tượng nào chịu thuế xuất khẩu, thuế nhập khẩu?

Căn cứ theo Điều 2 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định đối tượng chịu thuế xuất khẩu, thuế nhập khẩu cụ thể như sau:

- Hàng hóa xuất khẩu, nhập khẩu qua cửa khẩu, biên giới Việt Nam.

- Hàng hóa xuất khẩu từ thị trường trong nước vào khu phi thuế quan, hàng hóa nhập khẩu từ khu phi thuế quan vào thị trường trong nước.

- Hàng hóa xuất khẩu, nhập khẩu tại chỗ và hàng hóa xuất khẩu, nhập khẩu của doanh nghiệp thực hiện quyền xuất khẩu, quyền nhập khẩu, quyền phân phối.

- Đối tượng chịu thuế xuất khẩu, thuế nhập khẩu không áp dụng đối với các trường hợp sau:

+ Hàng hóa quá cảnh, chuyển khẩu, trung chuyển;

+ Hàng hóa viện trợ nhân đạo, hàng hóa viện trợ không hoàn lại;

+ Hàng hóa xuất khẩu từ khu phi thuế quan ra nước ngoài;

+ Hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan;

+ Hàng hóa chuyển từ khu phi thuế quan này sang khu phi thuế quan khác;

+ Phần dầu khí được dùng để trả thuế tài nguyên cho Nhà nước khi xuất khẩu.

Như vậy, trên đây là những đối tượng chịu thuế xuất, nhập khẩu.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đất để xây dựng kết cấu hạ tầng đường cao tốc gồm những loại đất nào? Quy định về đầu tư, xây dựng, phát triển đường cao tốc?

- Thủ tục đăng ký hoạt động chi nhánh, văn phòng đại diện, thông báo địa điểm kinh doanh ở cấp huyện tại Quyết định 1739 ra sao?

- Bảng giá dịch vụ khám chữa bệnh tại Bệnh viện Quân y 175 mới nhất? Giá dịch vụ khám chữa bệnh tại Bệnh viện Quân y 175 gồm những gì?

- Trình tự cấp lại Giấy chứng nhận kiểu loại sản phẩm xe cơ giới, xe máy chuyên dùng, phụ tùng xe cơ giới từ 1/1/2025 ra sao?

- Điều kiện chung để cấp chứng chỉ năng lực hoạt động xây dựng theo Nghị định 175 gồm những gì?