Doanh thu của KOL trên 200 triệu đồng/tháng thì sẽ đóng thuế TNCN bao nhiêu? Tự quyết toán thuế TNCN online được không?

Doanh thu của KOL trên 200 triệu đồng thì sẽ đóng thuế TNCN như thế nào?

Căn cứ tại điểm c khoản 2 Điều 2 Thông tư 111/2013/TT-BTC quy định như sau:

Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:

1. Thu nhập từ kinh doanh

Thu nhập từ kinh doanh là thu nhập có được từ hoạt động sản xuất, kinh doanh trong các lĩnh vực sau:

a) Thu nhập từ sản xuất, kinh doanh hàng hóa, dịch vụ thuộc tất cả các lĩnh vực, ngành nghề kinh doanh theo quy định của pháp luật như: sản xuất, kinh doanh hàng hóa; xây dựng; vận tải; kinh doanh ăn uống; kinh doanh dịch vụ, kể cả dịch vụ cho thuê nhà, quyền sử dụng đất, mặt nước, tài sản khác.

b) Thu nhập từ hoạt động hành nghề độc lập của cá nhân trong những lĩnh vực, ngành nghề được cấp giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

c) Thu nhập từ hoạt động sản xuất, kinh doanh nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thủy sản không đáp ứng đủ điều kiện được miễn thuế hướng dẫn tại điểm e, khoản 1, Điều 3 Thông tư này.

...

2. Thu nhập từ tiền lương, tiền công

...

c) Tiền thù lao nhận được dưới các hình thức như: tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các dự án, đề án; tiền nhuận bút theo quy định của pháp luật về chế độ nhuận bút; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hoá, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo; tiền dịch vụ khác, thù lao khác.

...

đ) Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức:

...

Theo đó, doanh thu KOL thuộc các trường hợp chịu thuế TNCN theo quy định nêu trên thì phải đóng thuế TNCN.

Căn cứ tại khoản 2 Điều 7 Thông tư 111/2013/TT-BTC quy định như sau:

Căn cứ tính thuế đối với thu nhập chịu thuế từ kinh doanh, từ tiền lương, tiền công

Căn cứ tính thuế đối với thu nhập từ kinh doanh và thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất, cụ thể như sau:

...

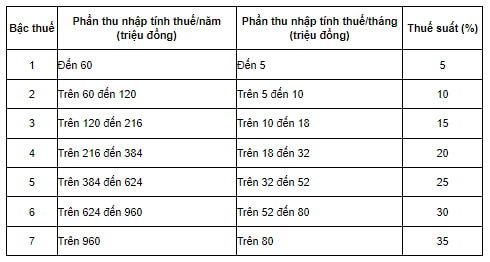

2. Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công được áp dụng theo Biểu thuế lũy tiến từng phần quy định tại Điều 22 Luật Thuế thu nhập cá nhân, cụ thể như sau:

3. Cách tính thuế

Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư này.

Để hiểu rõ về cách tính trong việc đóng thuế TNCN, tham khảo ví dụ dưới đây:

Bạn T.A có thu nhập từ tiền lương, tiền công trong tháng là 200 triệu đồng và nộp các khoản bảo hiểm là: 7% bảo hiểm xã hội, 1,5% bảo hiểm y tế trên tiền lương. Không có người phụ thuộc và không đóng góp từ thiện, nhân đạo, khuyến học Thuế thu nhập cá nhân tạm nộp trong tháng của bạn TA được tính như sau:

- Thu nhập chịu thuế của bạn T.A là 200 triệu đồng.

- Bạn T.A được giảm trừ giảm trừ gia cảnh cho bản thân: 11 triệu đồng

Bảo hiểm xã hội, bảo hiểm y tế:

200 triệu đồng × (7% + 1,5%) = 17.000.000 triệu đồng

Tổng cộng các khoản được giảm trừ: 11 triệu đồng + 17 triệu đồng = 38 triệu đồng.

- Thu nhập tính thuế của bạn TA là:

200 triệu đồng - 17 triệu đồng = 183 triệu đồng

- Số thuế phải nộp tính theo 02 cách như sau:

Cách 1: Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng × 5% = 0,25 triệu đồng

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng - 5 triệu đồng) × 10% = 0,5 triệu đồng

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(32 triệu đồng - 18 triệu đồng) × 20% = 2,8 triệu đồng

+Bậc 5: thu nhập tính thuế trên 32 triệu đồng đến 52 triệu đồng, thuế suất 25%:

(52 triệu đồng - 32 triệu đồng) x 25% = 5 triệu đồng

Bậc 6: thu nhập tính thuế trên 52 triệu đồng đến 80 triệu đồng, thuế suất 30%:

(80 triệu đồng - 52 triệu đồng) x 30% = 8,4 triệu đồng.

Bậc 7: thu nhập tính thuế trên 80 triệu đồng, thuế suất 35%:

(183 triệu đồng- 80 triệu đồng) x 35% = 36,050.000 đồng.

- Tổng số thuế bạn TA phải tạm nộp trong tháng là:

0,25 triệu đồng + 0,5 triệu đồng + 1,2 triệu đồng + 2,8 triệu đồng + 5 triệu đồng + 8,4 triệu đồng + 36.05 triệu đồng = 54.2 triệu đồng

Cách 2: Số thuế phải nộp tính theo phương pháp rút gọn:

Thu nhập tính thuế trong tháng 183 triệu đồng là thu nhập tính thuế thuộc bậc 7. Số thuế thu nhập cá nhân phải nộp như sau:

183 triệu đồng × 35% - 9,85 triệu đồng = 54.2 triệu đồng.

Lưu ý: Thuế TNCN là thuế trực thu, được đánh vào một số cá nhân có thu nhập cao.

Thực tế hiện nay các hợp đồng phát sinh doanh thu của KOL thông thường sẽ chia tỷ lệ % với công ty quản lý theo thỏa thuận giữa các bên quy định tại Bộ luật Dân sự 2015.

Do đó, cách tính thuế TNCN trên sẽ áp dụng đối với doanh thu mà cá nhân nhận được sau khi thực hiện các nghĩa vụ các bên theo thỏa thuận.

Doanh thu của KOL trên 200 triệu đồng/tháng thì sẽ đóng thuế TNCN bao nhiêu? Tự quyết toán thuế TNCN online được không?

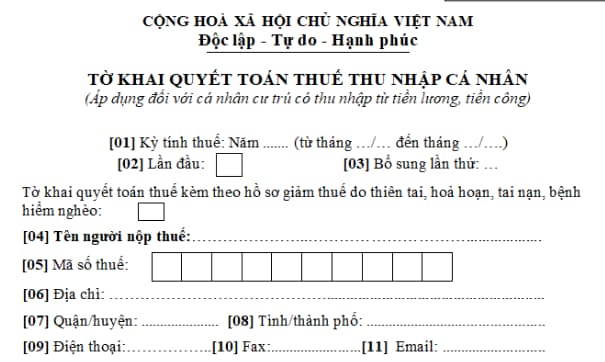

Mẫu tờ khai quyết toán thuế thu nhập cá nhân dành cho cá nhân tự quyết được quy định như thế nào?

Hiện nay, mẫu tờ khai quyết toán thuế thu nhập cá nhân với cá nhân có thu nhập từ tiền lương tiền công là mẫu 02/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải mẫu tờ khai quyết toán thuế thu nhập cá nhân với cá nhân có thu nhập từ tiền lương tiền công tại đây.

Tự quyết toán thuế TNCN online được không?

Đối với quyết toán thuế TNCN trực tiếp tại nơi nộp hồ sơ quyết toán thuế thu nhập cá nhân thực hiện theo hướng dẫn cụ thể tại khoản 8 Điều 11 Nghị định 126/2020/NĐ-CP.

Đối với trường hợp cá nhân khai và nộp tờ khai quyết toán thuế TNCN tại trang web https://canhan.gdt.gov.vn thì hệ thống có chức năng hỗ trợ xác định cơ quan thuế quyết toán dựa trên thông tin liên quan đến nghĩa vụ thuế phát sinh trong năm do cá nhân kê khai.

Theo đó, cá nhân tự quyết toán thuế TNCN có thể nộp hồ sơ quyết toán thuế TNCN trực tiếp tại cơ quan Thuế hoặc thực hiện quyết toán thuế TNCN online.

Tham khảo một số biểu mẫu liên quan đến quyết toán thuế thu nhập cá nhân mới nhất

(1) TẢI VỀ Mẫu 05/QTT-TNCN: Tờ khai quyết toán thuế thu nhập cá nhân (áp dụng đối với tổ chức, cá nhân trả thu nhập chịu thuế từ tiền lương, tiền công) ban hành kèm theo Thông tư 80/2021/TT-BTC.

(2) TẢI VỀ Mãu 08/UQ-QTT-TNCN: Giấy uỷ quyền quyết toán thuế thu nhập cá nhân ban hành kèm theo Thông tư 80/2021/TT-BTC.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đất trồng cây lâu năm thuộc nhóm đất gì? NSDĐ trồng lúa có nhu cầu chuyển đổi sang trồng cây lâu năm thì gửi Bản Đăng ký cho cơ quan nào?

- Tải mẫu quyết định thay đổi Thẩm phán trước khi mở phiên tòa hình sự mới nhất? Hướng dẫn viết mẫu?

- Quy định về bồi thường thiệt hại do súc vật gây ra như thế nào? Trường hợp chủ sở hữu súc vật không phải bồi thường thiệt hại?

- Nếu hợp đồng và phụ lục hợp đồng có mâu thuẫn thì điều khoản trong hợp đồng hay trong phụ lục hết hiệu lực?

- Mẫu Quyết định thành lập Hội đồng thẩm định trích lập dự phòng giảm giá hàng tồn kho mới nhất? Mức trích lập được tính theo công thức nào?