Cơ quan thuế Quảng Nam hướng dẫn kê khai bổ sung hồ sơ khai thuế GTGT theo phương pháp khấu trừ cho hoạt động sản xuất kinh doanh?

- Hướng dẫn khai bổ sung làm tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau cơ quan thuế chưa công bố quyết định kiểm tra tại trụ sợ NNT?

- Hướng dẫn khai bổ sung tăng chỉ tiêu đề nghị hoàn thuế khi cơ quan thuế hoặc cơ quan có thẩm quyền chưa công bố Quyết định kiểm tra tại trụ sở của người nộp thuế?

- Tải mẫu hồ sơ khai bổ sung thuế GTGT tại đâu?

Hướng dẫn khai bổ sung làm tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau cơ quan thuế chưa công bố quyết định kiểm tra tại trụ sợ NNT?

Nhận thấy trong quá trình thực hiện Luật Thuế giá trị gia tăng và các văn bản hướng dẫn còn gặp nhiều vướng mắc khi hướng dẫn người nộp thuế kê khai bổ sung hồ sơ khai thuế GTGT, do đó Cục Thuế tỉnh Quảng Nam đã có Công văn 7445/CTQNA-KK năm 2023 hướng dẫn một số nội dung về kê khai bổ sung hồ sơ khai thuế giá trị gia tăng cụ thể như sau:

Trong đó, đối với hồ sơ hồ sơ khai bổ sung hồ sơ khai thuế GTGT theo phương pháp khấu trừ đối với hoạt động sản xuất kinh doanh, cơ quan thuế hướng dẫn trường hợp khai bổ sung làm tăng/giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau cơ quan thuế chưa công bố quyết định kiểm tra tại trụ sợ NNT và trong thời hạn 10 năm kể từ ngày hết hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai sót. thông qua 2 ví dụ sau:

Ví dụ 1: Công ty G vào tháng 3/2022 khai bổ sung của hồ sơ khai thuế GTGT tháng 01/2022 làm tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau tại chỉ tiêu [43] trên tờ khai thuế mẫu 01/GTGT là 500 triệu đồng

Hồ sơ khai bổ sung Công ty G nộp cho cơ quan thuế gồm:

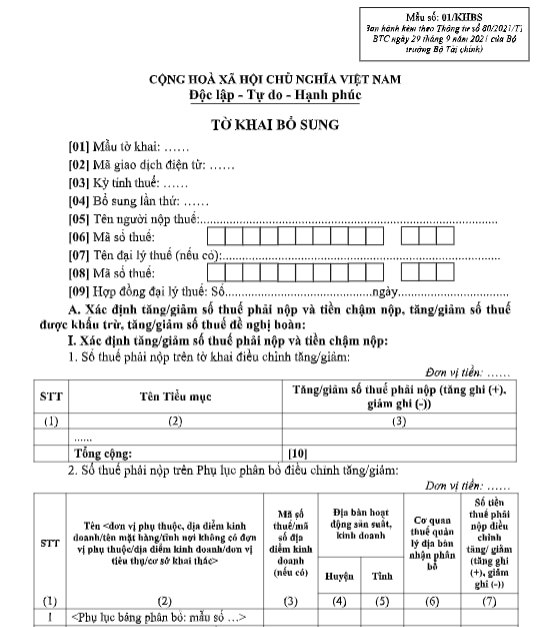

- Tờ khai bổ sung (theo Mẫu số 01/KHBS ban hành kèm theo Phụ lục II Thông tư 80/2021/TT-BTC) làm tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau 500 triệu đồng của tháng 01/2022;

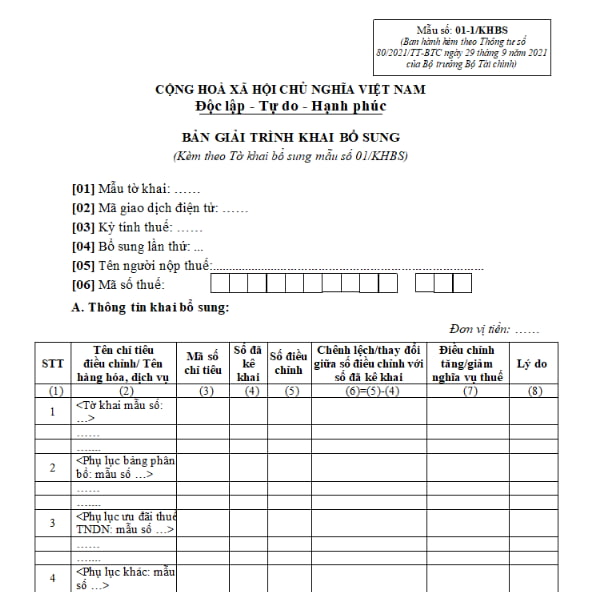

- Bản giải trình khai bổ sung (theo Mẫu số 01-1/KHBS ban hành kèm theo Phụ lục II Thông tư 80/2021/TT-BTC) kê khai tất cả các chỉ tiêu có thay đổi của tờ khai thuế tháng 01/2022 đã được điều chỉnh, bổ sung so với số đã kê khai trên tờ khai thuế tháng 01/2022 có sai sót;

- Tờ khai thuế GTGT tháng 01/2022 (theo mẫu của tờ khai thuế có sai sót cần điều chỉnh, bổ sung đã nộp cho cơ quan thuế - là mẫu ban hành tại Phụ lục II Thông tư 80/2021/TT-BTC) đã điều chỉnh làm tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau 500 triệu đồng;

- Các tài liệu chứng minh thông tin điều chỉnh, bổ sung kèm theo hồ sơ khai bổ sung (theo nội dung đã kê khai tại mục B Bản giải trình khai bổ sung).

Số tiền điều chỉnh tăng 500 triệu đồng, Công ty G khai vào chỉ tiêu [38] “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT tháng 02/2022 (nếu chưa nộp hồ sơ khai thuế lần đầu cho cơ quan thuế) hoặc tháng 3/2022 (nếu đã nộp hồ sơ khai thuế lần đầu của tháng 02/2022 cho cơ quan thuế).

Ví dụ 2: Công ty H vào tháng 3/2022 khai bổ sung của hồ sơ khai thuế GTGT tháng 01/2022 làm giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau tại chỉ tiêu [43] trên tờ khai thuế mẫu 01/GTGT là 100 triệu đồng.

Hồ sơ khai bổ sung Công ty H nộp cho cơ quan thuế gồm:

- Tờ khai bổ sung (theo Mẫu số 01/KHBS ban hành kèm theo Phụ lục II Thông tư 80/2021/TT-BTC) làm giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau 100 triệu đồng của tháng 01/2022;

- Bản giải trình khai bổ sung (theo Mẫu số 01-1/KHBS ban hành kèm theo Phụ lục II Thông tư 80/2021/TT-BTC) kê khai tất cả các chỉ tiêu có thay đổi của tờ khai thuế tháng 01/2022 đã được điều chỉnh, bổ sung so với số đã kê khai trên tờ khai thuế tháng 01/2022 có sai sót;

- Tờ khai thuế GTGT tháng 01/2022 (theo mẫu của tờ khai thuế có sai sót cần điều chỉnh, bổ sung đã nộp cho cơ quan thuế - là mẫu ban hành tại Phụ lục II Thông tư 80/2021/TT-BTC) đã điều chỉnh, bổ sung làm giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau 100 triệu đồng;

- Các tài liệu chứng minh thông tin điều chỉnh, bổ sung kèm theo hồ sơ khai bổ sung (theo nội dung đã kê khai tại mục B Bản giải trình khai bổ sung).

Số tiền điều chỉnh giảm 100 triệu đồng, Công ty H khai vào chỉ tiêu [37] “Điều chỉnh giảm số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT tháng 02/2022 (nếu chưa nộp hồ sơ khai thuế lần đầu cho cơ quan thuế) hoặc tháng 3/2022 (nếu đã nộp hồ sơ khai thuế lần đầu của tháng 02/2022 cho cơ quan thuế).

Ngoài ra, theo hướng dẫn tại Công văn 7445/CTQNA-KK, trường hợp người nộp thuế sau khi nộp hồ sơ thuế GTGT cho cơ quan thuế, phát hiện sai sót cần kê khai bổ sung, điều chỉnh, nhưng không làm tăng giảm số thuế GTGT phải nộp (sai sót về doanh thu hàng hóa, dịch vụ bán ra, mua vào, mã số thuế hoặc tên công ty...) thì người nộp thuế chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung.

Xem thêm: Thời hạn nộp tờ khai thuế quý 4/2023

Cơ quan thuế Quảng Nam hướng dẫn kê khai bổ sung hồ sơ khai thuế GTGT theo phương pháp khấu trừ cho hoạt động sản xuất kinh doanh?

Hướng dẫn khai bổ sung tăng chỉ tiêu đề nghị hoàn thuế khi cơ quan thuế hoặc cơ quan có thẩm quyền chưa công bố Quyết định kiểm tra tại trụ sở của người nộp thuế?

Theo hướng dẫn tại Công văn 7445/CTQNA-KK, đối với trường hợp khai bổ sung tăng chỉ tiêu đề nghị hoàn thuế khi cơ quan thuế hoặc cơ quan có thẩm quyền chưa công bố Quyết định kiểm tra tại trụ sở của người nộp thuế và trong thời hạn 10 năm kể từ ngày hết hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai sót, người nộp thuế thực hiện như sau:

- Chỉ được khai bổ sung tăng số thuế GTGT đề nghị hoàn khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế.

- Trường hợp người nộp thuế đã có hồ sơ khai thuế của kỳ tính thuế tiếp theo kỳ kê khai chỉ tiêu đề nghị hoàn được nhập/nhận (đã có Thông báo chấp nhận nộp hồ sơ khai thuế) vào hệ thống TMS hoặc người nộp thuế chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo kỳ kê khai chỉ tiêu đề nghị hoàn nhưng đã nộp hồ sơ đề nghị hoàn thuế vào hệ thống (đã có Thông báo chấp nhận nộp hồ sơ đề nghị hoàn thuế) thì người nộp thuế không được nộp và Cơ quan thuế không được nhận/nhập hồ sơ khai bổ sung hồ sơ khai thuế có kê khai tăng số thuế tại chỉ tiêu đề nghị hoàn.

Xem toàn bộ các trường hợp kê khai bổ sung thuế GTGT do Cục thuế Quảng Nam hướng dẫn tại đây: tải

Tải mẫu hồ sơ khai bổ sung thuế GTGT tại đâu?

Theo hướng dẫn tại Điều 47 Luật Quản lý thuế 2019 thì hồ sơ khai bổ sung hồ sơ khai thuế bao gồm:

- Tờ khai bổ sung theo Mẫu 01/KHBS ban hành kèm theo Thông tư 80/2021/TT-BTC:

Tải Tờ khai bổ sung tại đây: tải

>>> Xem thêm: Hướng dẫn điền tờ khai bổ sung hồ sơ khai thuế theo mẫu số 01/KHBS

- Bản giải trình khai bổ sung và các tài liệu có liên quan.

Bản giải trình khai bổ sung mẫu số 01-1/KHBS tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải bản giải trình khai bổ sung hồ sơ khai thuế tại đây: tải

>>> Xem thêm: Hướng dẫn ghi bản giải trình khai bổ sung hồ sơ khai thuế

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- DK vs GEN mấy giờ? Đội hình thi đấu DK vs GEN chung kết nhánh thua LCK Cup 2025 như thế nào?

- Thể thơ là gì? Các thể thơ và cách nhận biết? Có mấy loại thể thơ? Mục tiêu của giáo dục phổ thông?

- Lời chúc đám cưới hay, ngắn gọn? Câu chúc đám cưới trăm năm tình viên mãn? Bao nhiêu tuổi được kết hôn?

- Xem 12 cung hoàng đạo ngày sinh tháng sinh chi tiết? Xem cung hoàng đạo của mình bằng ngày sinh như thế nào?

- Năm 2025, trừ 10 điểm giấy phép lái xe đối với xe máy thực hiện hành vi nào theo Nghị định 168?