Hàng hóa xuất nhập khẩu bị ấn định thuế trong trường hợp nào? Trình tự ấn định thuế thực hiện ra sao?

Thẩm quyền ấn định thuế đối với hàng hóa xuất nhập khẩu thuộc về ai?

Theo quy định tại khoản 7 Điều 17 Nghị định 126/2020/NĐ-CP thì thẩm quyền ấn định thuế gồm có:

- Tổng cục trưởng Tổng cục Hải quan

- Cục trưởng Cục Hải quan tỉnh, thành phố

- Cục trưởng Cục Kiểm tra sau thông quan

- Chi Cục trưởng Chi cục Hải quan

Hàng hóa xuất nhập khẩu bị ấn định thuế trong trường hợp nào? (Hình từ Internet)

Hàng hóa xuất nhập khẩu bị ấn định thuế trong trường hợp nào?

Căn cứ theo khoản 1 Điều 52 Luật Quản lý thuế 2019 thì hàng hóa xuất nhập khẩu bị ấn định thuế trong các trường hợp sau:

- Người khai thuế dựa vào các tài liệu không hợp pháp để khai thuế, tính thuế; không khai thuế hoặc kê khai không chính xác, đầy đủ nội dung liên quan đến xác định nghĩa vụ thuế;

- Quá thời hạn quy định mà người khai thuế không cung cấp, từ chối hoặc trì hoãn, kéo dài việc cung cấp hồ sơ, sổ kế toán, tài liệu, chứng từ, dữ liệu, số liệu liên quan đến việc xác định chính xác số tiền thuế phải nộp theo quy định;

- Người khai thuế không chứng minh, giải trình hoặc quá thời hạn quy định mà không giải trình được các nội dung liên quan đến việc xác định nghĩa vụ thuế theo quy định của pháp luật; không chấp hành quyết định kiểm tra, thanh tra của cơ quan hải quan;

- Người khai thuế không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế;

- Cơ quan hải quan có đủ bằng chứng, căn cứ xác định về việc khai báo trị giá không đúng với trị giá giao dịch thực tế;

- Giao dịch được thực hiện không đúng với bản chất kinh tế, không đúng thực tế phát sinh, ảnh hưởng đến số tiền thuế phải nộp;

- Người khai thuế không tự tính được số tiền thuế phải nộp;

- Trường hợp khác do cơ quan hải quan hoặc cơ quan khác phát hiện việc kê khai, tính thuế không đúng với quy định của pháp luật.

Trình tự ấn định thuế đối với hàng hóa xuất nhập khẩu thực hiện ra sao?

Tại khoản 5 Điều 17 Nghị định 126/2020/NĐ-CP hướng dẫn trình tự ấn định thuế đối với hàng hóa xuất nhập khẩu như sau:

Bước 1: Xác định hàng hóa thuộc đối tượng ấn định thuế.

Bước 2: Tính toán số tiền thuế ấn định

- Số tiền thuế ấn định căn cứ vào tên hàng, số lượng, chủng loại, mã số, xuất xứ, trị giá, mức thuế, tỷ giá tính thuế, phương pháp tính thuế.

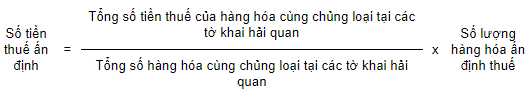

- Trường hợp ấn định thuế một phần trong tổng số hàng hóa cùng chủng loại thuộc nhiều tờ khai hải quan khác nhau, trên các tờ khai xuất khẩu hoặc nhập khẩu lần đầu đã xác định được số tiền thuế thì số tiền thuế ấn định là số tiền thuế trung bình được xác định theo công thức sau đây:

Trường hợp tờ khai hải quan nhập khẩu lần đầu là hàng hóa không thuộc đối tượng chịu thuế hoặc không có số liệu về số tiền thuế hoặc tờ khai hải quan đã bị hủy theo quy định của pháp luật về hải quan hoặc không có tờ khai hải quan, cơ quan hải quan căn cứ vào tên hàng, chủng loại, trị giá, mã số, xuất xứ, mức thuế, phương pháp tính thuế của hàng hóa giống hệt hoặc hàng hóa tương tự đang được lưu trữ tại cơ sở dữ liệu của cơ quan hải quan để thực hiện ấn định thuế. Tỷ giá tính thuế áp dụng tỷ giá tại thời điểm ban hành quyết định ấn định thuế.

Bước 3: Xác định số tiền thuế chênh lệch giữa số tiền thuế phải nộp với số tiền thuế do người khai thuế đã khai.

Bước 4: Xác định thời hạn nộp thuế.

Bước 5: Lập biên bản để làm cơ sở ấn định thuế, trừ các trường hợp sau đây không lập biên bản:

Người khai thuế không tự tính được số tiền thuế phải nộp; cơ quan hải quan thực hiện ấn định thuế theo kết luận của cơ quan thanh tra, kiểm tra, kiểm toán hoặc cơ quan khác có thẩm quyền sau khi thanh tra, kiểm tra, kiểm toán tại trụ sở người khai thuế, trong bản kết luận đã xác định chính xác số tiền thuế phải ấn định; hàng hóa nhập khẩu thuộc đối tượng miễn thuế, không chịu thuế là tài sản đảm bảo các khoản vay theo quy định tại điểm m khoản 4 Điều này; hàng hóa nhập khẩu chưa hoàn thành thủ tục hải quan bị kê biên để bán đấu giá theo quyết định của cơ quan có thẩm quyền hoặc bản án, quyết định của Tòa án thuộc đối tượng phải nộp thuế theo quy định tại điểm 1 khoản 4 Điều này.

Bước 6: Thông báo bằng văn bản theo Mẫu số 01/TBXNK tại Phụ lục II ban hành kèm theo Nghị định 126/2020/NĐ-CP cho người khai thuế hoặc người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế về căn cứ pháp lý ấn định thuế, phương pháp tính thuế, số tiền thuế ấn định chi tiết theo từng loại thuế, thời hạn nộp tiền thuế ấn định, thời hạn tính tiền chậm nộp, tiền phạt.

- Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào văn bản kết luận của cơ quan có thẩm quyền theo quy định tại điểm h khoản 1 Điều 52 Luật Quản lý thuế 2019, điểm n khoản 4 Điều này trong thông báo gửi cho người khai thuế ghi rõ lý do ấn định thuế theo văn bản kết luận của cơ quan có thẩm quyền, số tiền thuế ấn định, thời hạn nộp tiền thuế ấn định.

- Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào kết quả thanh tra, kiểm tra, kiểm tra sau thông quan tại trụ sở người khai thuế, lý do ấn định thuế, căn cứ pháp lý ấn định thuế, thời hạn nộp tiền thuế ấn định đã ghi rõ trong kết luận thanh tra, kiểm tra thì không phải thực hiện thông báo.

Bước 7: Ban hành quyết định ấn định thuế theo Mẫu số 01/QĐAĐT/TXNK tại Phụ lục III ban hành kèm theo Nghị định 126/2020/NĐ-CP, gửi cho người khai thuế theo quy định tại điểm k khoản này. Quyết định ấn định thuế phải ghi rõ lý do, căn cứ pháp lý, số tiền thuế ấn định, thời hạn nộp tiền thuế, thời hạn tính tiền chậm nộp.

Bước 8: Trường hợp quyết định ấn định thuế chưa đầy đủ, chính xác, cơ quan hải quan ban hành quyết định ấn định thuế sửa đổi, bổ sung theo Mẫu số 01/QĐAĐT/TXNK tại Phụ lục III ban hành kèm theo Nghị định 126/2020/NĐ-CP.

- Trường hợp quyết định ấn định thuế đã ban hành không phù hợp với quy định của pháp luật, cơ quan hải quan đã ban hành quyết định ấn định thuế ban hành quyết định hủy quyết định ấn định thuế theo Mẫu số 02/QĐHAĐT/TXNK tại Phụ lục III ban hành kèm theo Nghị định 126/2020/NĐ-CP.

Bước 9: Số tiền thuế, tiền chậm nộp, tiền phạt người khai thuế đã nộp theo quyết định ấn định thuế nhưng quyết định ấn định thuế được sửa đổi, bổ sung, hủy hoặc số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt phải nộp, cơ quan hải quan hoàn trả cho người khai thuế số tiền chênh lệch theo quy định Điều 60 Luật Quản lý thuế 2019.

Bước 10: Thông báo lý do ấn định thuế, quyết định ấn định thuế, quyết định ấn định thuế sửa đổi, bổ sung, quyết định hủy quyết định ấn định thuế phải gửi cho các đối tượng quy định tại điểm e khoản này trong thời hạn 08 giờ làm việc kể từ khi ký.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Mẫu Đơn đề nghị cấp lại Giấy xác nhận thông báo phát hành trò chơi điện tử G2, G3, G4 trên mạng?

- Công văn 43-CV/BCĐ năm 2025 PDF về Kế hoạch sáp nhập tỉnh, xã và bỏ cấp huyện chi tiết thế nào?

- Dự án đầu tư công nhóm A phải thực hiện các đánh giá nào? Nội dung đánh giá tác động dự án đầu tư công nhóm A?

- Tòa án nhân dân thực hiện quyền tư pháp để làm gì? Bảo đảm hiệu lực, hiệu quả hoạt động của Tòa án thế nào?

- Bản đồ kèm theo đề án sáp nhập 63 tỉnh thành 2025 báo cáo Bộ Chính trị trước ngày bao nhiêu?