Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài 2023 (với bên Việt Nam khấu trừ và nộp thuế thay nhà thầu nước ngoài)

Công ty tôi có ký hợp đồng nhà thầu với công ty nước ngoài và phải nộp thuế thay cho công ty nước ngoài này. Vậy tờ khai thuế phải sử dụng theo mẫu nào? – Thanh Tùng (Bình Dương).

>> Mẫu 01/TBH tờ khai thuế TNDN với tổ chức nhận tái bảo hiểm nước ngoài 2023

>> Mẫu 01/HKNN tờ khai thuế TNDN đối với hãng hàng không nước ngoài 2023

1. Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài 2023 (với bên Việt Nam khấu trừ và nộp thuế thay) và hướng dẫn sử dụng

|

Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài 2023 (với bên Việt Nam khấu trừ và nộp thuế thay) và hướng dẫn sử dụng mẫu này |

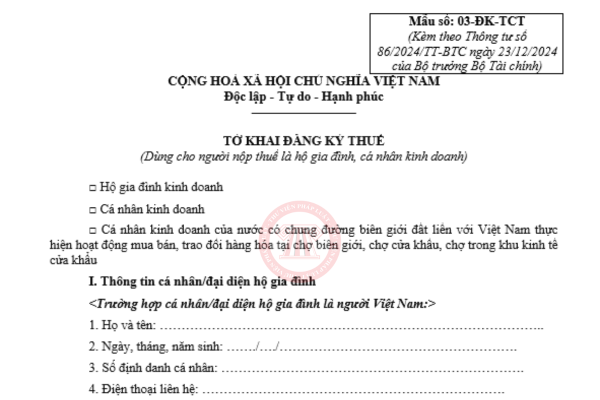

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI THUẾ NHÀ THẦU NƯỚC NGOÀI[1]

(Áp dụng đối với Bên Việt nam khấu trừ và nộp thuế thay cho Nhà thầu nước ngoài)

[01] Kỳ tính thuế[2]: Tháng…..năm……/Lần phát sinh ngày … tháng … năm ….

[02] Lần đầu[3]: [03] Bổ sung lần thứ[4]: ........

[04] Bên Việt Nam khấu trừ và nộp thuế thay[5]:........................................................................................................

[05] Mã số thuế nộp thay của Bên Việt Nam:

[06] Tên đại lý thuế (nếu có)[6]:...........................................................................................................................................

[07] Mã số thuế:

[08] Hợp đồng đại lý thuế: Số:....................... Ngày:........................

Đơn vị tiền: Đồng Việt Nam

|

Nội dung |

Mã số thuế của NTNN tại Việt Nam (nếu có) |

Hợp đồng |

Doanh thu chưa bao gồm thuế GTGT |

Ngày thanh toán |

Thuế giá trị gia tăng (GTGT) |

Thuế thu nhập doanh nghiệp (TNDN) |

Tổng số thuế phải nộp vào Ngân sách Nhà nước |

||||||

|

Số |

Ngày/ tháng/ Năm |

Doanh thu tính thuế |

Tỷ lệ % để tính thuế GTGT |

Thuế giá trị gia tăng phải nộp |

Doanh thu tính thuế |

Tỷ lệ (%) thuế TNDN |

Số thuế được miễn giảm theo Hiệp định |

Thuế thu nhập doanh nghiệp phải nộp |

|||||

|

(1) |

(2)[7] |

(3) |

(4) |

(5) |

(6) |

(7)[8] |

(8)[9] |

(9=7x8)[10] |

(10)[11] |

(11)[12] |

(12) |

[13=(10x11)-(12)][13] |

(14)=(9)+(13)[14] |

|

1. Nhà thầu nước ngoài A[15] |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2. Nhà thầu nước ngoài B |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3. Nhà thầu nước ngoài C |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

...... |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Tổng cộng: |

|

|

|

|

|

|

|

|

|

|

|

|

|

Tôi cam đoan số liệu kê khai trên là đúng sự thật và chịu trách nhiệm trước pháp luật về số liệu đã kê khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:.................. Chứng chỉ hành nghề số: .......... |

............., ngày ......tháng .......năm 2023 NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử) |

[1] Nhà thầu nước ngoài đối với tờ khai này là các tổ chức nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam mà tổ chức này không hoạt động theo Luật Đầu tư 2020, Luật Doanh nghiệp 2020 (Căn cứ điểm c khoản 2 Điều 14 Thông tư 78/2014/TT-BTC).

[2] Điền tháng, năm trong trường hợp nhà thầu nước ngoài khai thuế theo tháng hoặc điền ngày, tháng, năm phát sinh thu nhập chịu thuế TNDN của nhà thầu nước ngoài trong trường hợp khai thếu theo từng lần phát sinh.

Cụ thể, kỳ tình thuế của nhà thầu nước ngoài sử dụng mẫu tờ khai này được xác định như sau:

- Kỳ tính thuế theo từng lần phát sinh: Thuế giá trị gia tăng (thuế GTGT) và thuế thu nhập doanh nghiệp (thuế TNDN) của nhà thầu nước ngoài áp dụng theo phương pháp trực tiếp (tỷ lệ % trên doanh thu).

- Kỳ tính thuế theo tháng: Trường hợp bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài nhiều lần trong tháng thì được khai theo tháng thay cho việc khai theo từng lần phát sinh.

(Căn cứ điểm n và điểm o khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP và Điều 11 Thông tư 103/2014/TT-BTC).

[3] Đánh dấu X vào ô này trong trường hợp bên Việt Nam khai thuế TNDN thay cho nhà thầu nước ngoài lần đầu trong kỳ tính thuế (chưa khai bổ sung)

[4] Điền số lần khai bổ sung trong trường hợp bên Việt Nam khai bổ sung (thay cho nhà thầu nước ngoài) tờ khai thuế nhà thầu thuế.

[5] Điền cụ thể tên của bên Việt Nam khấu trừ và nộp thuế TNDN thay cho nhà thầu nước ngoài.

[6] Điền thông tin về tên, mã số thuế, hợp đồng đại ký thuế trong trường hợp bên Việt Nam khai thuế TNDN thay cho nhà thầu nước ngoài thông qua đại lý thuế.

[7] Điền mã số thuế của nhà thầu nước ngoài tại Việt Nam (nếu có).

[8] Doanh thu để tính thuế GTGT là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT mà nhà thầu nước ngoài nhận được, chưa trừ các khoản thuế phải nộp, kể cả các khoản chi phí do Bên Việt Nam trả thay Nhà thầu nước ngoài (nếu có). (Căn cứ theo khoản 1 Điều 12 Thông tư 103/2014/TT-BTC).

[9] Xem chi tiết mức tỷ lệ % để tính thuế GTGT trên doanh thu tương ứng với các ngành nghề kinh doanh tại khoản 2 Điều 12 Thông tư 103/2014/TT-BTC.

[10] Thuế GTGT mà nhà thầu nước ngoài phải nộp được xác định theo công thức sau:

|

Thuế GTGT phải nộp |

= |

Doanh thu tính thuế GTGT |

x |

Tỷ lệ % tính thuế GTGT |

[12] Mức tỷ lệ % trên doanh thu để tính thuế TNDN xem tại khoản 2 Điều 13 Thông tư 103/2014/TT-BTC.

[13] Thuế TNDN đối phải nộp của nhà thầu nước ngoài được xác định theo công thức sau:

|

Thuế TNDN phải nộp |

= |

( |

Doanh thu tính thuế |

x |

Tỷ lệ % thuế TNDN |

) |

- |

Số thuế được miễn, giảm theo Hiệp định |

[15] Trường hợp trong kỳ tính thuế có nhiều ngành kinh doanh thì ghi chi tiết theo từng ngành kinh doanh.

|

Toàn văn File word Luật Thuế GTGT và các văn bản hướng dẫn mới nhất (còn hiệu lực) |

Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài 2023 (với bên Việt Nam khấu trừ và nộp thuế thay nhà thầu nước ngoài)

(Ảnh minh họa - Nguồn từ Internet)

2. Đối tượng áp dụng tờ khai thuế nhà thầu nước ngoài 2023 theo Mẫu 01/NTNN

Tờ khai thuế nhà thầu nước ngoài theo Mẫu 01/NTNN (quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC) áp dụng đối với trường hợp bên Việt Nam khấu trừ và nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp thay cho nhà thầu nước ngoài là tổ chức.

Cụ thể, bên Việt Nam khấu trừ và nộp thuế thay nhà thầu nước ngoài trong trường hợp nhà thầu nước ngoài không đáp ứng được một trong các điều kiện sau đây:

- Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam.

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực.

- Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp mã số thuế.

Trong trường hợp này, bên Việt Nam khấu trừ và nộp thuế thu nhập doanh nghiệp và thuế giá trị gia tăng thay cho nhà thầu nước ngoài là tổ chức theo phương pháp tỷ lệ % trên doanh thu (hay còn gọi là phương pháp trực tiếp).

(Căn cứ theo quy định tại Điều 11 Thông tư 103/2014/TT-BTC).

3. Các loại thuế áp dụng đối với nhà thầu nước ngoài trong trường hợp bên Việt Nam khấu trừ và nộp thuế thay

Theo quy định tại khoản 1 và khoản 3 Điều 5 Thông tư 103/2014/TT-BTC, các loại thuế áp dụng đối với nhà thầu nước ngoài là tổ chức (do bên Việt Nam khấu trừ và nộp thuế thay) bao gồm:

- Nhà thầu nước ngoài là tổ chức kinh doanh thực hiện nghĩa vụ thuế giá trị gia tăng, thuế thu nhập doanh nghiệp theo hướng dẫn tại Điều 12 và Điều 13 Thông tư 103/2014/TT-BTC.

- Đối với các loại thuế, phí và lệ phí khác, nhà thầu nước ngoài thực hiện theo các văn bản pháp luật về thuế, phí và lệ phí khác hiện hành.

Bài viết xem nhiều

-

![Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/07/18/diem-moi-LDD-P641.png)

- Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]

- 08:47 18/07/2024

-

- Lịch nghỉ lễ Quốc Khánh ngày 2/9/2024 với người lao động

- 09:55 05/08/2024

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

.png)

- Cách tính tiền lương hưu năm 2024 với người lao động tham gia bảo hiểm xã hội bắt buộc

- 11:56 30/07/2024

-

- Hướng dẫn xác định thuế suất giá trị gia tăng đối với hoạt động thi công xây dựng từ ngày 01/7/2024

- 14:19 25/07/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Thủ tục báo tăng, báo giảm, điều chỉnh đóng BHXH, BHYT, BHTN, BHTNLĐ - BNN năm 2024

- 13:30 17/07/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

Cùng chuyên mục

-

- Mẫu 01HT Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước08:12 23/11/2024

-

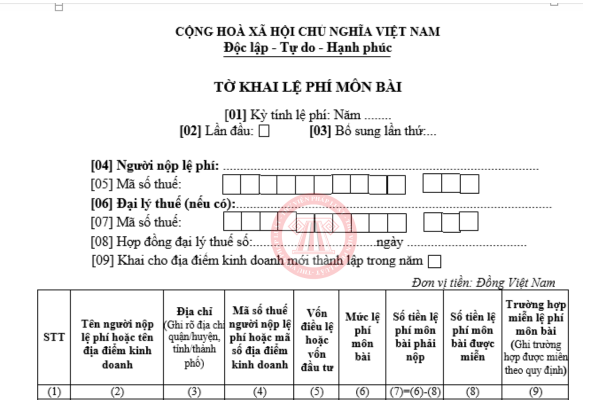

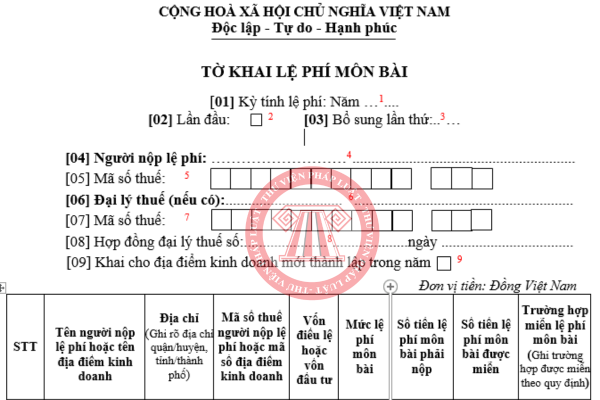

- Mẫu tờ khai lệ phí môn bài năm 2024 (Mẫu số 01/LPMB)07:50 13/04/2024

-

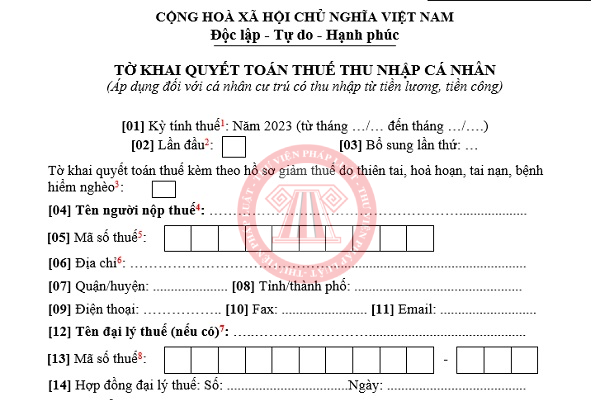

- Cách điền tờ khai quyết toán thuế TNCN năm 2023 mẫu 02/QTT-TNCN (thu nhập từ tiền lương, tiền công)11:30 18/03/2024

-

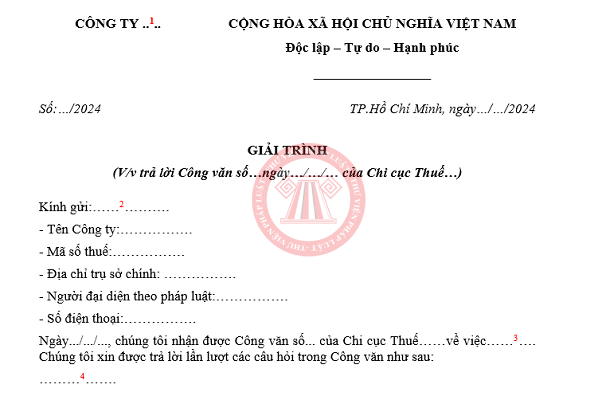

- Mẫu Công văn giải trình về Thuế để gửi Cơ quan Thuế năm 202409:54 06/03/2024