Mẫu 20 cắt giảm trừ gia cảnh cho con được lập như thế nào?

Người nộp thuế phải làm thủ tục cắt giảm trừ gia cảnh cho con trong trường hợp nào?

Tại điểm d.1 khoản 1 Điều 9 Thông tư 111/2013/TT-BTC được sửa đổi bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC có quy định như sau:

Các khoản giảm trừ

Các khoản giảm trừ theo hướng dẫn tại Điều này là các khoản được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh. Cụ thể như sau:

...

d) Người phụ thuộc bao gồm:

d.1) Con: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng, cụ thể gồm:

d.1.1) Con dưới 18 tuổi (tính đủ theo tháng).

Ví dụ 10: Con ông H sinh ngày 25 tháng 7 năm 2014 thì được tính là người phụ thuộc từ tháng 7 năm 2014.

d.1.2) Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

d.1.3) Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12) không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

...

Như vậy, người nộp thuế phải làm thủ tục cắt giảm trừ gia cảnh cho con khi con không còn thuộc vào các trường hợp mà người nộp thuế phải có nghĩa vụ nuôi dưỡng nữa, bao gồm:

- Con của người nộp thuế thành niên (đủ 18 tuổi)

- Con của người nộp thuế thành niên hoàn thành xong các khóa đào tạo bậc đại học cao đẳng, trung học chuyên nghiệp, dạy nghề tại Việt Nam hoặc nước ngoài và có mức thu nhập từ tất cả các nguồn bình quân tháng trong năm vượt quá 1 triệu đồng/tháng.

- Con của người nộp thuế đã mất

Con trong trường hợp này bao gồm: con đẻ, con nuôi hợp pháp được đăng ký theo quy định của Luật nuôi con nuôi, con ngoài giá thú, con riêng của vợ/chồng.

Mẫu 20 cắt giảm trừ gia cảnh cho con được lập như thế nào? (Hình từ Internet)

Thủ tục cắt giảm trừ gia cảnh cho con được hiện như thế nào?

Căn cứ quy định tại điểm h.2.1.1.2 khoản 1 Điều 9 Thông tư 111/2013/TT-BTC được điều chỉnh lại bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC, khi tăng hoặc giảm về người phụ thuộc, người nộp thuế thực hiện khai bổ sung thông tin thay đổi của người phụ thuộc và nộp cho tổ chức, cá nhân trả thu nhập hoặc cơ quan thuế đối với người nộp thuế thuộc diện khai thuế trực tiếp với cơ quan thuế.

Do đó, Theo quy định tại khoản 2 Điều 6 Thông tư 105/2020/TT-BTC và khoản 10 Điều 7 Thông tư 105/2020/TT-BTC, thủ tục cắt giảm trừ gia cảnh cho con được hiện như sau:

(1) Trường hợp cá nhân cắt giảm trừ gia cảnh cho con thông qua tổ chức, cá nhân trả thu nhập

Bước 1: Cá nhân nộp hồ sơ cho tổ chức, cá nhân trả thu nhập để làm căn cứ cắt giảm trừ cho người phụ thuộc. Hồ sơ cắt giảm trừ gia cảnh cho con bao gồm:

- Văn bản ủy quyền

- Bản sao giấy tờ tùy thân của người phụ thuộc như:

+ Bản sao căn cước công dân hoặc Giấy chứng minh nhân dân nếu người phụ thuộc có quốc tịch Việt Nam và từ đủ 14 tuổi trở lên; hoặc

+ Bản sao Giấy khai sinh, bản sao Hộ chiếu còn hiệu lực nếu người phụ thuộc có quốc tịch Việt Nam dưới 14 tuổi; hoặc

+ Bản sao Hộ chiếu nếu người phụ thuộc là người có quốc tịch Việt Nam sinh sống tại nước ngoài hoặc người có quốc tịch nước ngoài.

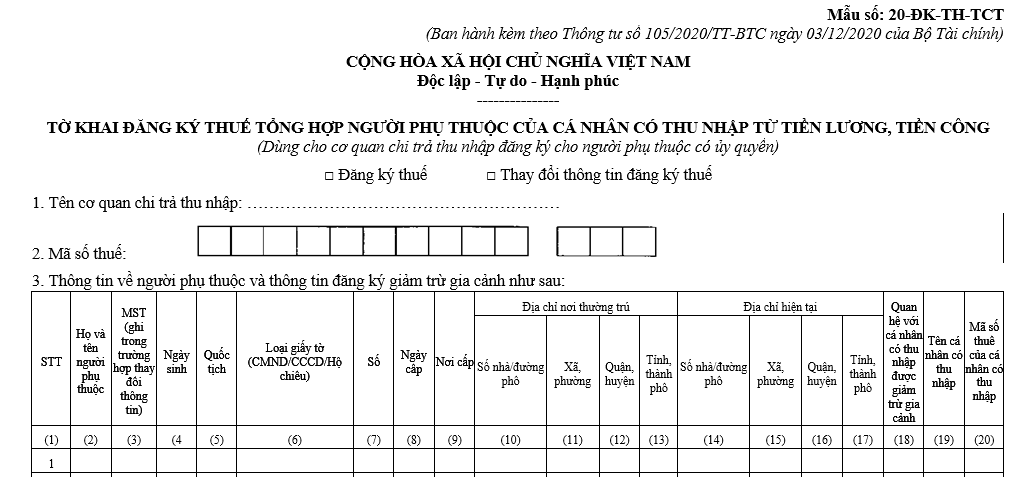

Bước 2: Cơ quan chi trả thu nhập cho người nộp thuế tổng hợp và gửi Tờ khai đăng ký thuế theo Mẫu 20-ĐK-TH-TCT cho cơ quan thuế quản lý trực tiếp cơ quan chi trả thu nhập

Bước 3: Cơ quan thuế tiếp nhận và kiểm tra hồ sơ của cơ quan chi trả thu nhập

- Trường hợp hồ sơ bằng giấy nộp trực tiếp tại cơ quan thuế sẽ được tiếp nhận và đóng dấu tiếp nhận vào hồ sơ thay đổi thông tin đăng ký thuế, ghi rõ số lượng tài liệu, ngày nhận hồ sơ. Công chức thuế viết phiếu hẹn ngày trả kết quả nếu hồ sơ thuộc diện phải trả kết quả cho người nộp thuế, thời hạn xử lý hồ sơ.

- Trường hợp hồ sơ bằng giấy được gửi bằng đường bưu điện thì được đóng dấu tiếp nhận, ghi ngày nhận hồ sơ vào hồ sơ, ghi số văn thư.

Công chức thuế tiến hành kiểm tra hồ sơ thay đổi thông tin đăng ký thuế và yêu cầu giải trình, bổ sung thông tin, tài liệu nếu hồ sơ không đầy đủ trong thời hạn 2 ngày làm việc từ ngày tiếp nhận hồ sơ.

- Trường hợp hồ sơ thay đổi thông tin đăng ký thuế điện tử thì việc tiếp nhận hồ sơ được thực hiện theo quy định về giao dịch điện tử trong lĩnh vực thuế.

(2) Trường hợp cá nhân trực tiếp thực hiện khai cắt giảm trừ

Bước 1: Cá nhân nộp 01 bộ hồ sơ trực tiếp tại cơ quan thuế. Hồ sơ cắt giảm trừ gia cảnh cho con bao gồm:

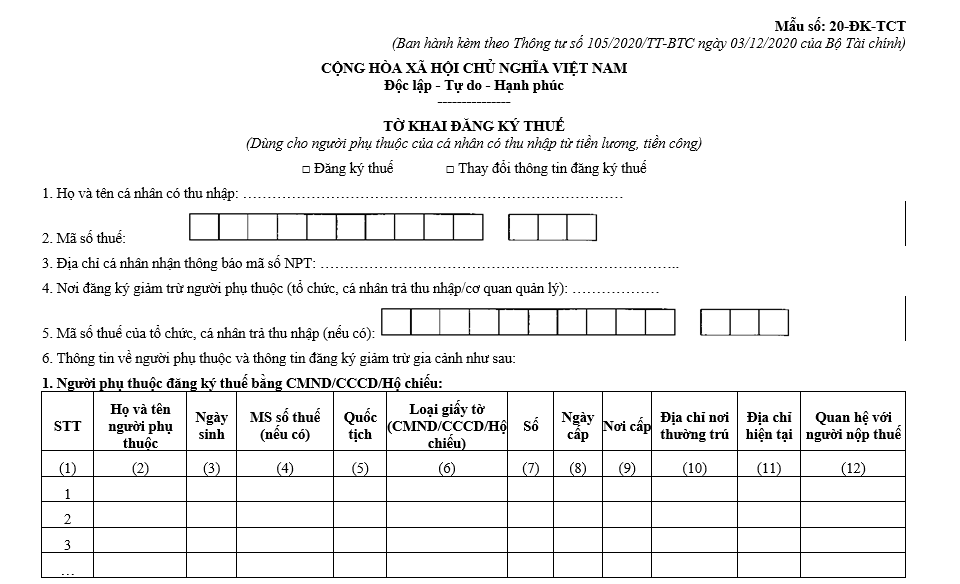

- Tờ khai thay đổi thông tin đăng ký thuế theo Mẫu 20-ĐK-TCT

- Bản sao giấy tờ tùy thân của người phụ thuộc như:

+ Bản sao căn cước công dân hoặc Giấy chứng minh nhân dân nếu người phụ thuộc có quốc tịch Việt Nam và từ đủ 14 tuổi trở lên; hoặc

+ Bản sao Giấy khai sinh, bản sao Hộ chiếu còn hiệu lực nếu người phụ thuộc có quốc tịch Việt Nam dưới 14 tuổi; hoặc

+ Bản sao Hộ chiếu nếu người phụ thuộc là người có quốc tịch Việt Nam sinh sống tại nước ngoài hoặc người có quốc tịch nước ngoài.

Bước 2: Cơ quan thuế tiếp nhận và kiểm tra hồ sơ của cơ quan chi trả thu nhập

- Trường hợp hồ sơ bằng giấy nộp trực tiếp tại cơ quan thuế sẽ được tiếp nhận và đóng dấu tiếp nhận vào hồ sơ thay đổi thông tin đăng ký thuế, ghi rõ số lượng tài liệu, ngày nhận hồ sơ. Công chức thuế viết phiếu hẹn ngày trả kết quả nếu hồ sơ thuộc diện phải trả kết quả cho người nộp thuế, thời hạn xử lý hồ sơ.

- Trường hợp hồ sơ bằng giấy được gửi bằng đường bưu điện thì đươc đóng dấu tiếp nhận, ghi ngày nhận hồ sơ vào hồ sơ, ghi số văn thư.

Công chức thuế tiến hành kiểm tra hồ sơ thay đổi thông tin đăng ký thuế và yêu cầu giải trình, bổ sung thông tin, tài liệu nếu hồ sơ không đầy đủ trong thời hạn hai ngày làm việc từ ngày tiếp nhận hồ sơ.

- Trường hợp hồ sơ thay đổi thông tin đăng ký thuế điện tử thì việc tiếp nhận hồ sơ được thực hiện theo quy định về giao dịch điện tử trong lĩnh vực thuế.

Mẫu 20 cắt giảm trừ gia cảnh cho con được lập như thế nào?

(1) Trường hợp cá nhân cắt giảm trừ gia cảnh cho con thông qua tổ chức, cá nhân trả thu nhập

Trong trường hợp cá nhân cắt giảm trừ gia cảnh cho con thông qua tổ chức, cá nhân trả thu nhập thì mẫu 20 cắt giảm trừ gia cảnh cho con được lập theo Mẫu số 20-ĐK-TH-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC, cụ thể như sau:

Tải Mẫu số 20-ĐK-TH-TCT: Tại đây

(2) Trường hợp cá nhân trực tiếp thực hiện khai cắt giảm trừ

Trong trường hợp cá nhân trực tiếp cắt giảm trừ gia cảnh cho con thì mẫu 20 cắt giảm trừ gia cảnh cho con được lập theo Mẫu số 20-ĐK-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC, cụ thể như sau:

Tải Mẫu số 20-ĐK-TCT: Tại đây

- Toàn bộ mức lương 5 bảng lương mới của 9 đối tượng hưởng lương, phụ cấp trong các cơ quan, tổ chức, đơn vị sự nghiệp công lập của Đảng, Nhà nước khi cải cách tiền lương xác định trên căn cứ nào?

- Thống nhất tăng lương 02 đối tượng CBCCVC giữ chức vụ và không giữ chức vụ trong chính sách tiền lương mới, cụ thể thế nào?

- Kết luận 127 Bộ Chính trị: Sáp nhập tỉnh, sáp nhập xã, không tổ chức cấp huyện với mục tiêu thế nào? Xác định số lượng đại biểu HĐND cấp tỉnh theo nguyên tắc nào?

- Mức điều chỉnh tăng lương hưu trong năm 2025 cho người tham gia bảo hiểm xã hội tự nguyện và bảo hiểm xã hội bắt buộc được đề xuất thì do cơ quan nào quy định?

- Quyết định không giải quyết nghỉ hưu trước tuổi theo Nghị định 178 cho công chức viên chức khi xếp loại chất lượng ở mức nào?