Cách tính thuế thu nhập doanh nghiệp năm 2023

Cho tôi hỏi: Tiền thuế thu nhập doanh nghiệp năm 2023 sẽ được tính như thế nào? Mức thuế suất để tính thuế thu nhập doanh nghiệp năm 2023 là bao nhiêu? – Hoa Tiên (Bình Phước).

>> Điểm mới về thu, nộp, kê khai phí, lệ phí theo Thông tư 74/2022/TT-BTC

>> Nghị định 104/2022/NĐ-CP bỏ hộ khẩu giấy: Điểm mới về hồ sơ miễn thuế xuất, nhập khẩu 2023

1. Cách tính thuế thu nhập doanh nghiệp năm 2023

1.1. Công thức tính thuế thu nhập doanh nghiệp năm 2023

Theo quy định tại Điều 6 Luật Thuế thu nhập doanh nghiệp 2008, căn cứ tính thuế là thu nhập tính thuế và thuế suất.

Bên cạnh đó, tại khoản 1 Điều 17 Luật Thuế thu nhập doanh nghiệp 2008 (được sửa đổi, bổ sung bởi khoản 11 Điều 1 Luật thuế thu nhập doanh nghiệp sửa đổi năm 2013) quy định như sau:

|

Điều 1 - Luật thuế thu nhập doanh nghiệp sửa đổi năm 2013 Sửa đổi, bổ sung một số điều của Luật thuế thu nhập doanh nghiệp: …11. Khoản 1 Điều 17 được sửa đổi, bổ sung như sau: “1. Doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam được trích tối đa 10% thu nhập tính thuế hàng năm để lập Quỹ phát triển khoa học và công nghệ của doanh nghiệp. Riêng doanh nghiệp nhà nước, ngoài việc thực hiện trích Quỹ phát triển khoa học và công nghệ theo quy định của Luật này còn phải bảo đảm tỷ lệ trích Quỹ phát triển khoa học và công nghệ tối thiểu theo quy định của pháp luật về khoa học và công nghệ.” |

Như vậy, số tiền thuế thu nhập doanh nghiệp phải nộp được tính theo công thức sau:

|

Số tiền thuế TNDN |

= |

Thu nhập tính thuế |

- |

Phần trích lập quỹ KH&CN (nếu có) |

x |

Thuế suất |

Trong đó:

- Thu nhập tính thuế được xác định như Mục 1.2 bên dưới.

- Phần trích lập quỹ khoa học và công nghệ: doanh nghiệp tự quyết định mức trích lập hằng năm nhưng không được vượt quá 10% thu nhập tính thuế (căn cứ khoản 1 Điều 18 Nghị định 218/2013/NĐ-CP).

- Thuế suất thuế thu nhập doanh nghiệp thông thường là 20%, trừ trường hợp:

+ Thuế suất thuế thu nhập doanh nghiệp đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam từ 32% đến 50% phù hợp với từng dự án, từng cơ sở kinh doanh.

+ Thuế suất thuế thu nhập doanh nghiệp đối với doanh nghiệp được hưởng ưu đãi về thuế suất với mức 10%, 17% (xem chi tiết tại bài viết Năm 2023, trường hợp nào áp dụng thuế suất thuế TNDN 10%? và Các trường hợp áp dụng thuế suất thuế TNDN 17% trong năm 2023?).

Cách tính thuế thu nhập doanh nghiệp năm 2023 (Ảnh minh họa - Nguồn từ Internet)

1.2. Xác định thu nhập tính thuế

Theo quy định tại Điều 6 Nghị định 218/2013/NĐ-CP, thu nhập tính thuế thu nhập doanh nghiệp được xác định theo công thức:

|

Thu nhập tính thuế |

= |

Thu nhập chịu thuế |

- |

Thu nhập được miễn thuế |

+ |

Các khoản lỗ được kết chuyển theo quy định |

Trong đó:

- Thu nhập được miễn thuế: Xem chi tiết cách xác định TẠI ĐÂY.

- Các khoản lỗ kết chuyển theo quy định: Xem chi tiết cách xác định TẠI ĐÂY.

- Thu nhập chịu thuế được xác định theo công thức sau:

|

Thu nhập chịu thuế |

= |

Doanh thu |

- |

Chi phí được trừ |

+ |

Các khoản thu nhập khác |

+ Doanh thu: là toàn bộ tiền bán hàng, tiền gia công, tiền cung ứng dịch vụ kể cả trợ giá, phụ thu, phụ trội mà doanh nghiệp được hưởng, không phân biệt đã thu được tiền hay chưa thu được tiền (xem chi tiết cách xác định doanh thu trong một số trường hợp cụ thể TẠI ĐÂY).

+ Chi phí được trừ: Xem chi tiết cách xác định TẠI ĐÂY.

+ Các khoản thu nhập khác: Xem chi tiết cách xác định TẠI ĐÂY.

2. Tính thuế thu nhập doanh nghiệp năm 2023 theo tỷ lệ % trên doanh thu

Phương pháp tính thuế thu nhập doanh nghiệp theo tỷ lệ % trên doanh thu được áp dụng đối với các doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp có hoạt động kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế thu nhập doanh nghiệp mà doanh nghiệp xác định được doanh thu nhưng không xác định được chi phí, thu nhập của hoạt động kinh doanh.

Doanh nghiệp nộp thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ, cụ thể như sau:

- Đối với dịch vụ (bao gồm cả lãi tiền gửi, lãi tiền cho vay): 5%.

Riêng hoạt động giáo dục, y tế, biểu diễn nghệ thuật: 2%.

- Đối với kinh doanh hàng hóa: 1%.

- Đối với hoạt động khác: 2%.

(Căn cứ khoản 5 Điều 3 Thông tư 78/2014/TT-BTC).

Như vậy, các doanh nghiệp không thuộc trường hợp nêu tại Mục 2 thì sẽ phải tính thuế thu nhập doanh nghiệp theo hướng dẫn tại Mục 1.

Câu hỏi thường gặp

Bài viết xem nhiều

-

![Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/07/18/diem-moi-LDD-P641.png)

- Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]

- 08:47 18/07/2024

-

- Lịch nghỉ lễ Quốc Khánh ngày 2/9/2024 với người lao động

- 09:55 05/08/2024

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

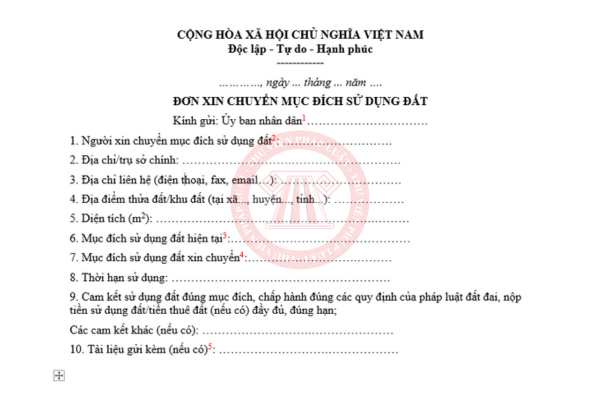

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

.png)

- Cách tính tiền lương hưu năm 2024 với người lao động tham gia bảo hiểm xã hội bắt buộc

- 11:56 30/07/2024

-

- Hướng dẫn mới về chính sách thuế nhà thầu nước ngoài năm 2024

- 10:29 09/07/2024

-

- Hướng dẫn xác định thuế suất giá trị gia tăng đối với hoạt động thi công xây dựng từ ngày 01/7/2024

- 14:19 25/07/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- Tổng hợp biểu mẫu về quy trình giải quyết hưởng chế độ BHXH mới nhất

- 13:27 26/06/2024

Cùng chuyên mục

-

- Đối tượng không chịu thuế theo Luật Thuế giá trị gia tăng mới14:56 18/12/2024

-

- Luật số 56/2024/QH15 – Luật sửa 9 Luật (Kế toán, Chứng khoán,...) có hiệu từ đầu năm 202515:42 18/12/2024

-

- Ngừng miễn thuế VAT hàng hóa dưới 01 triệu đồng nhập khẩu qua Shoppe, Tiktok từ 14/01/202508:26 17/12/2024

-

- Cách tra cứu nợ thuế hải quan mới nhất13:55 16/12/2024