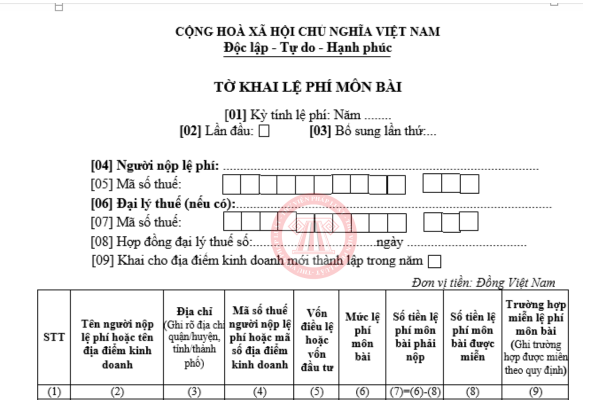

Cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn

Bài viết này, sẽ hướng dẫn cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn, theo quy định tại Phụ lục I ban hành kèm theo Thông tư 80/2021/TT-BTC.

>> Mẫu giấy báo nợ năm 2025 dành cho doanh nghiệp

Cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn được quy định tại Phụ lục I ban hành kèm theo Thông tư 80/2021/TT-BTC.

1. Cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn

Dưới đây là cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn:

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI THUẾ THU NHẬP DOANH NGHIỆP

(Áp dụng đối với thu nhập từ chuyển nhượng vốn)

Kỳ tính thuế[1]: Từng lần phát sinh ngày...........tháng.........năm...........

Lần đầu[2] Bổ sung lần thứ[3]:…

1. Bên chuyển nhượng vốn

Tên tổ chức có vốn chuyển nhượng[4]...........................................................

Quốc tịch[5]:....................................................................................................

Địa chỉ trụ sở chính[6]:....................................................................................

2. Bên nhận chuyển nhượng vốn

Tên tổ chức/cá nhân nhận vốn chuyển nhượng[7]:.........................................

Quốc tịch[8]:...................................................................................................

Địa chỉ trụ sở chính[9]:...................................................................................

| Mã số thuế (nếu có)[10]: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Tên đại lý thuế (nếu có)[11]:..........................................................................

| Mã số thuế[12]: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Hợp đồng đại lý thuế[13]:Số...................................ngày..................................

Tên doanh nghiệp có vốn được chuyển nhượng[14]:....................................

| Mã số thuế (nếu có)[15]: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Hợp đồng chuyển nhượng[16]: Số...................................ngày...... tháng ...... năm ..........

Đơn vị tiền: Đồng Việt Nam

|

STT |

Chỉ tiêu |

Mã chỉ tiêu |

Số tiền |

|

(1) |

(2) |

(3) |

(4) |

|

1 |

Giá chuyển nhượng |

|

|

|

2 |

Giá mua của phần vốn chuyển nhượng |

|

|

|

3 |

Chi phí chuyển nhượng |

|

|

|

4 |

Thu nhập từ hoạt động chuyển nhượng vốn [20]=[17]-[18]-[19] |

|

|

|

5 |

Thuế suất (%) |

|

|

|

6 |

Số thuế thu nhập doanh nghiệp phải nộp [22]=[20]x[21] |

|

|

|

STT |

Chỉ tiêu |

Mã chỉ tiêu |

Số tiền |

|

(1) |

(2) |

(3) |

(4) |

|

7 |

Số thuế thu nhập doanh nghiệp miễn giảm theo Hiệp định |

|

|

|

8 |

Số thuế thu nhập doanh nghiệp phải nộp [24]=[22]-[23] |

|

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về những số liệu đã khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:............................. Chứng chỉ hành nghề số:...... |

..., ngày....... tháng....... năm....... NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Chữ ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử) |

[1] NNT kê khai ngày phát sinh nghĩa vụ thuế theo quy định của pháp luật thuế thu nhập doanh nghiệp.

[2] Tích chọn “Lần đầu”, trừ trường hợp NNT kê khai bổ sung.

NNT khai thuế điện tử thì kể từ thời điểm Hệ thống Etax có Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu”, các Tờ khai thuế tiếp theo của cùng kỳ tính thuế là tờ khai “Bổ sung”. NNT phải nộp Tờ khai “Bổ sung” theo quy định về khai bổ sung.

[3] Trường hợp NNT phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung.

NNT khai thuế điện tử thì kể từ thời điểm Hệ thống Etax có Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu”, các Tờ khai thuế tiếp theo của cùng kỳ tính thuế là tờ khai “Bổ sung”. NNT phải nộp Tờ khai “Bổ sung” theo quy định về khai bổ sung.

[4] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính của tổ chức có vốn chuyển nhượng là nhà thầu nước ngoài.

[5] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính của tổ chức có vốn chuyển nhượng là nhà thầu nước ngoài.

[6] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính của tổ chức có vốn chuyển nhượng là nhà thầu nước ngoài.

[7] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính, mã số thuế (nếu có) của tổ chức/cá nhân nhận chuyển nhượng vốn.

[8] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính, mã số thuế (nếu có) của tổ chức/cá nhân nhận chuyển nhượng vốn.

[9] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính, mã số thuế (nếu có) của tổ chức/cá nhân nhận chuyển nhượng vốn.

[10] NNT ghi tên, quốc tịch, địa chỉ trụ sở chính, mã số thuế (nếu có) của tổ chức/cá nhân nhận chuyển nhượng vốn.

[11] NNT ghi tên đại lý thuế, mã số thuế đại lý thuế, thông tin hợp đồng đại lý thuế trong trường hợp NNT khai thuế qua đại lý thuế.

[12] NNT ghi tên đại lý thuế, mã số thuế đại lý thuế, thông tin hợp đồng đại lý thuế trong trường hợp NNT khai thuế qua đại lý thuế.

[13] NNT ghi tên đại lý thuế, mã số thuế đại lý thuế, thông tin hợp đồng đại lý thuế trong trường hợp NNT khai thuế qua đại lý thuế.

[14] NNT ghi tên, mã số thuế của doanh nghiệp có vốn được chuyển nhượng.

[15] NNT ghi tên, mã số thuế của doanh nghiệp có vốn được chuyển nhượng.

[16] NNT ghi thông tin hợp đồng chuyển nhượng vốn.

[17] NNT kê khai giá chuyển nhượng theo hợp đồng.

Giá chuyển nhượng được xác định là tổng giá trị thực tế mà bên chuyển nhượng thu được theo hợp đồng chuyển nhượng.

Trường hợp hợp đồng chuyển nhượng vốn quy định việc thanh toán theo hình thức trả góp, trả chậm thì doanh thu của hợp đồng chuyển nhượng không bao gồm lãi trả góp, lãi trả chậm theo thời hạn quy định trong hợp đồng.

Trường hợp hợp đồng chuyển nhượng không quy định giá thanh toán hoặc cơ quan thuế có cơ sở để xác định giá thanh toán không phù hợp theo giá thị trường, cơ quan thuế có quyền kiểm tra và ấn định giá chuyển nhượng. Doanh nghiệp có chuyển nhượng một phần vốn góp trong doanh nghiệp mà giá chuyển nhượng đối với phần vốn góp này không phù hợp theo giá thị trường thì cơ quan thuế được ấn định lại toàn bộ giá trị của doanh nghiệp tại thời điểm chuyển nhượng để xác định lại giá chuyển nhượng tương ứng với tỷ lệ phần vốn góp chuyển nhượng.

Căn cứ ấn định giá chuyển nhượng dựa vào tài liệu điều tra của cơ quan thuế hoặc căn cứ giá chuyển nhượng vốn của các trường hợp khác ở cùng thời gian, cùng tổ chức kinh tế hoặc các hợp đồng chuyển nhượng tương tự tại thời điểm chuyển nhượng. Trường hợp việc ấn định giá chuyển nhượng của cơ quan thuế không phù hợp thì được căn cứ theo giá thẩm định của các tổ chức định giá chuyên nghiệp có thẩm quyền xác định giá chuyển nhượng tại thời điểm chuyển nhượng theo đúng quy định.

Doanh nghiệp có hoạt động chuyển nhượng vốn cho tổ chức, cá nhân thì phần giá trị vốn chuyển nhượng theo hợp đồng chuyển nhượng có giá trị từ 20 triệu đồng trở lên phải có chứng từ thanh toán không dùng tiền mặt. Trường hợp việc chuyển nhượng vốn không có chứng từ thanh toán không dùng tiền mặt thì cơ quan thuế có quyền ấn định giá chuyển nhượng.

[17] NNT kê khai giá mua của phần vốn chuyển nhượng

Giá mua của phần vốn chuyển nhượng được xác định đối với từng trường hợp như sau:

- Nếu là chuyển nhượng vốn góp thành lập doanh nghiệp là giá trị phần vốn góp trên cơ sở sổ sách, hồ sơ, chứng từ kế toán tại thời điểm chuyển nhượng vốn và được các bên tham gia đầu tư vốn hoặc tham gia hợp đồng hợp tác kinh doanh xác nhận, hoặc kết quả kiểm toán của công ty kiểm toán độc lập đối với doanh nghiệp 100% vốn nước ngoài.

- Nếu là phần vốn do mua lại thì giá mua là giá trị vốn tại thời điểm mua. Giá mua được xác định căn cứ vào hợp đồng mua lại phần vốn góp, chứng từ thanh toán.

Trường hợp phần vốn doanh nghiệp góp hoặc mua lại có nguồn gốc một phần do vay vốn thì giá mua của phần vốn chuyển nhượng bao gồm cả các khoản chi phí trả lãi tiền vay để đầu tư vốn.

Trường hợp doanh nghiệp hạch toán kế toán bằng đồng ngoại tệ (đã được Bộ Tài chính chấp thuận) có chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng và giá mua của phần vốn chuyển nhượng được xác định bằng đồng ngoại tệ; Trường hợp doanh nghiệp hạch toán kế toán bằng đồng Việt Nam có chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng phải được xác định bằng đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm chuyển nhượng.

[18] NNT kê khai giá mua của phần vốn chuyển nhượng

Giá mua của phần vốn chuyển nhượng được xác định đối với từng trường hợp như sau:

- Nếu là chuyển nhượng vốn góp thành lập doanh nghiệp là giá trị phần vốn góp trên cơ sở sổ sách, hồ sơ, chứng từ kế toán tại thời điểm chuyển nhượng vốn và được các bên tham gia đầu tư vốn hoặc tham gia hợp đồng hợp tác kinh doanh xác nhận, hoặc kết quả kiểm toán của công ty kiểm toán độc lập đối với doanh nghiệp 100% vốn nước ngoài.

- Nếu là phần vốn do mua lại thì giá mua là giá trị vốn tại thời điểm mua. Giá mua được xác định căn cứ vào hợp đồng mua lại phần vốn góp, chứng từ thanh toán.

Trường hợp phần vốn doanh nghiệp góp hoặc mua lại có nguồn gốc một phần do vay vốn thì giá mua của phần vốn chuyển nhượng bao gồm cả các khoản chi phí trả lãi tiền vay để đầu tư vốn.

Trường hợp doanh nghiệp hạch toán kế toán bằng đồng ngoại tệ (đã được Bộ Tài chính chấp thuận) có chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng và giá mua của phần vốn chuyển nhượng được xác định bằng đồng ngoại tệ; Trường hợp doanh nghiệp hạch toán kế toán bằng đồng Việt Nam có chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng phải được xác định bằng đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm chuyển nhượng.

[19] NNT kê khai chi phí chuyển nhượng

- Chi phí chuyển nhượng là các khoản chi thực tế liên quan trực tiếp đến việc chuyển nhượng, có chứng từ, hoá đơn hợp pháp. Trường hợp chi phí chuyển nhượng phát sinh ở nước ngoài thì các chứng từ gốc đó phải được một cơ quan công chứng hoặc kiểm toán độc lập của nước có chi phí phát sinh xác nhận và chứng từ phải được dịch ra tiếng Việt (có xác nhận của đại diện có thẩm quyền).

- Chi phí chuyển nhượng bao gồm: chi phí để làm các thủ tục pháp lý cần thiết cho việc chuyển nhượng; các khoản phí và lệ phí phải nộp khi làm thủ tục chuyển nhượng; các chi phí giao dịch, đàm phán, ký kết hợp đồng chuyển nhượng và các chi phí khác có chứng từ chứng minh.

[20] NNT kê khai thu nhập từ hoạt động chuyển nhượng vốn theo công thức [20]=[17]-[18]-[19].

[21] NNT kê khai thuế suất thuế thu nhập doanh nghiệp đối với thu nhập từ hoạt động chuyển nhượng vốn theo thời điểm phát sinh thu nhập (từ 01/01/2016 đến nay thuế suất là 20%).

[22] NNT kê khai số thuế thu nhập doanh nghiệp phải nộp theo công thức [22]=[20] x [21].

[23] NNT kê khai số thuế thu nhập doanh nghiệp miễn giảm theo Hiệp định trong trường hợp nhà thầu nước ngoài áp dụng miễn giảm thuế theo Hiệp định thuế. Nhà thầu nước ngoài phải đồng thời thực hiện thủ tục thông báo áp dụng miễn giảm thuế theo Hiệp định.

[24] NNT kê khai số thuế thu nhập doanh nghiệp phải nộp sau miễn giảm theo công thức [24]=[22]-[23].

|

Tờ khai thuế thu nhập doanh nghiệp áp dụng đối với thu nhập từ chuyển nhượng vốn |

Cách ghi tờ khai thuế TNDN 2025 mẫu 05 với thu nhập chuyển nhượng vốn

2. Công thức tính thuế TNDN đối với thu nhập tính thuế từ chuyển nhượng vốn

2.1. Phạm vi áp dụng

Theo khoản 1 Điều 14 Thông tư 78/2014/TT-BTC, gồm những nội dung sau đây:

Thu nhập từ chuyển nhượng vốn của doanh nghiệp là thu nhập có được từ chuyển nhượng một phần hoặc toàn bộ số vốn của doanh nghiệp đã đầu tư cho một hoặc nhiều tổ chức, cá nhân khác (bao gồm cả trường hợp bán doanh nghiệp). Thời điểm xác định thu nhập từ chuyển nhượng vốn là thời điểm chuyển quyền sở hữu vốn.

Trường hợp doanh nghiệp bán toàn bộ Công ty trách nhiệm hữu hạn một thành viên do tổ chức làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì kê khai và nộp thuế thu nhập doanh nghiệp theo hoạt động chuyển nhượng bất động sản và kê khai theo tờ khai thuế thu nhập doanh nghiệp (mẫu số 08) ban hành kèm theo Thông tư này.

Trường hợp doanh nghiệp có chuyển nhượng vốn không nhận bằng tiền mà nhận bằng tài sản, lợi ích vật chất khác (cổ phiếu, chứng chỉ quỹ...) có phát sinh thu nhập thì phải chịu thuế thu nhập doanh nghiệp. Giá trị tài sản, cổ phiếu, chứng chỉ quỹ...được xác định theo giá bán của sản phẩm trên thị trường tại thời điểm nhận tài sản.

2.2. Công thức xác định TNDN đối với thu nhập tính thuế từ chuyển nhượng vốn

Thu nhập tính thuế từ chuyển nhượng vốn được xác định theo công thức quy định tại khoản 2 Điều 14 Thông tư 78/2014/TT-BTC:

|

Thu nhập tính thuế |

= |

Giá chuyển nhượng |

- |

Giá mua của phần vốn chuyển nhượng |

- |

Chi phí chuyển nhượng |

Xem thêm >> Khoản lỗ khi chuyển nhượng vốn có được tính vào chi phí được trừ?

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Cập nhật mới nhất về tăng lương tối thiểu vùng năm 2025

- 09:08 26/02/2025

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

-

- Chi tiết thủ tục gia hạn nộp thuế mới nhất được sửa đổi từ ngày 11/9/2024 và biểu mẫu kèm theo

- 09:03 17/09/2024

-

- Toàn bộ Nghị định mới, Thông tư mới có hiệu lực từ tháng 12/2024

- 17:54 26/11/2024

-

- Bảng giá điện các ngành sản xuất, kinh doanh, sinh hoạt, nông thôn, khối hành chính sự nghiệp

- 08:32 29/10/2024

Cùng chuyên mục

-

- Mẫu giấy báo nợ năm 2025 dành cho doanh nghiệp09:09 19/02/2025

-

- File word Mẫu 06/ĐN-PSĐT đề nghị cấp hóa đơn điện tử năm 2025 và cách điền (Nghị định 123/2020/NĐ-CP)10:39 11/02/2025

-

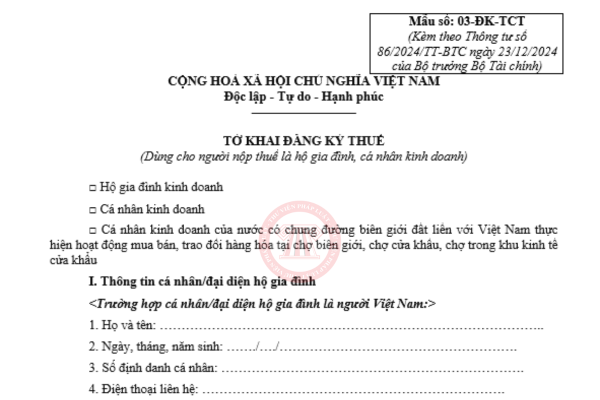

- Hướng dẫn cách điền tờ khai đăng ký thuế dành cho đơn vị phụ thuộc trực tiếp phát sinh nghĩa vụ thuế14:15 05/02/2025

-

- Tờ khai thuế TNCN 2025 với cá nhân có thu nhập chuyển nhượng vốn góp khai trực tiếp với Cơ quan thuế17:21 04/02/2025

-

- Mẫu 01HT Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước08:12 23/11/2024

.png)