Phụ lục ưu đãi thuế 03-3A/TNDN mới nhất 2025 áp dụng đối với thu nhập nào, tải mẫu về ở đâu?

Phụ lục ưu đãi thuế 03 3A TNDN mới nhất 2025 áp dụng đối với thu nhập nào, tải mẫu về ở đâu?

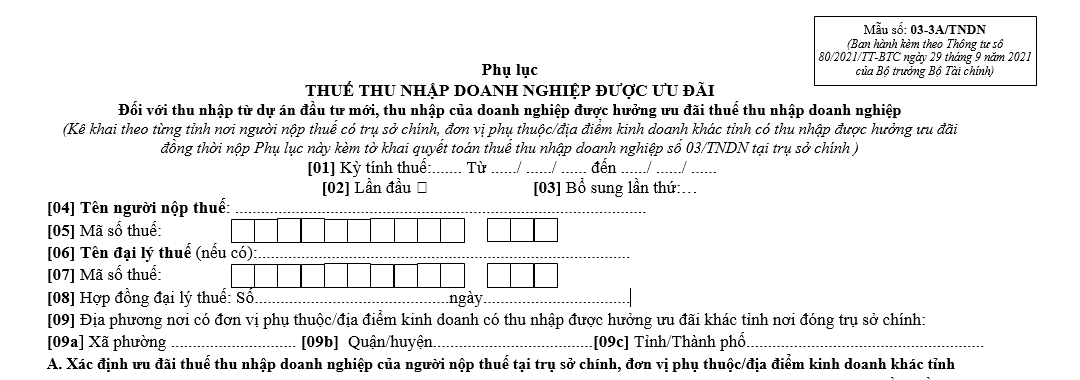

Phụ lục ưu đãi thuế 03-3A/TNDN mới nhất 2025 là Phụ lục thuế thu nhập doanh nghiệp được ưu đãi đối với thu nhập từ dự án đầu tư mới, thu nhập của doanh nghiệp được hưởng ưu đãi thuế thu nhập doanh nghiệp được quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, mẫu có dạng như sau:

Tải về Phụ lục ưu đãi thuế 03 3A TNDN mới nhất 2025

Phụ lục ưu đãi thuế 03-3A/TNDN mới nhất 2025 áp dụng đối với thu nhập nào, tải mẫu về ở đâu? (Hình từ Internet)

Cơ quan thuế có phải tự xác định ưu đãi thuế TNDN cho doanh nghiệp không?

Căn cứ Điều 22 Thông tư 78/2014/TT-BTC quy định về thủ tục thực hiện ưu đãi thuế TNDN như sau:

Điều 22. Thủ tục thực hiện ưu đãi thuế thu nhập doanh nghiệp

Doanh nghiệp tự xác định các điều kiện ưu đãi thuế, mức thuế suất ưu đãi, thời gian miễn thuế, giảm thuế, số lỗ được trừ (-) vào thu nhập tính thuế để tự kê khai và tự quyết toán thuế với cơ quan thuế.

Cơ quan thuế khi kiểm tra, thanh tra đối với doanh nghiệp phải kiểm tra các điều kiện được hưởng ưu đãi thuế, số thuế thu nhập doanh nghiệp được miễn thuế, giảm thuế, số lỗ được trừ vào thu nhập chịu thuế theo đúng điều kiện thực tế mà doanh nghiệp đáp ứng được. Trường hợp doanh nghiệp không đảm bảo các điều kiện để áp dụng thuế suất ưu đãi và thời gian miễn thuế, giảm thuế thì cơ quan thuế xử lý truy thu thuế và xử phạt vi phạm hành chính về thuế theo quy định

Theo đó, doanh nghiệp phải tự xác định các điều kiện ưu đãi thuế, mức thuế suất ưu đãi, thời gian miễn thuế, giảm thuế, số lỗ được trừ (-) vào thu nhập tính thuế để tự kê khai và tự quyết toán thuế với cơ quan thuế.

Cơ quan thuế không có trách nhiệm phải tự xác định ưu đãi thuế TNDN đối với doanh nghiệp.

Điều kiện áp dụng ưu đãi thuế TNDN là gì?

Căn cứ Điều 18 Luật Thuế thu nhập doanh nghiệp 2008 được sửa đổi, bổ sung bởi khoản 12 Điều 1 Luật Thuế thu nhập doanh nghiệp sửa đổi năm 2013 quy định về điều kiện áp dụng ưu đãi thuế TNDN như sau:

(1) Ưu đãi thuế thu nhập doanh nghiệp quy định tại các điều 13, 14, 15, 16 và 17 Luật Thuế thu nhập doanh nghiệp 2008 áp dụng đối với doanh nghiệp thực hiện chế độ kế toán, hoá đơn, chứng từ và nộp thuế theo kê khai.

Ưu đãi thuế thu nhập doanh nghiệp theo diện dự án đầu tư mới quy định tại Điều 13 và Điều 14 Luật Thuế thu nhập doanh nghiệp 2008 không áp dụng đối với các trường hợp chia, tách, sáp nhập, hợp nhất, chuyển đổi hình thức doanh nghiệp, chuyển đổi sở hữu và trường hợp khác theo quy định của pháp luật.

(2) Doanh nghiệp phải hạch toán riêng thu nhập từ hoạt động sản xuất, kinh doanh được ưu đãi thuế quy định tại Điều 13 và Điều 14 Luật Thuế thu nhập doanh nghiệp 2008 với thu nhập từ hoạt động sản xuất, kinh doanh không được ưu đãi thuế; trường hợp không hạch toán riêng được thì thu nhập từ hoạt động sản xuất, kinh doanh được ưu đãi thuế được xác định theo tỷ lệ giữa doanh thu của hoạt động sản xuất, kinh doanh được ưu đãi thuế trên tổng doanh thu của doanh nghiệp.

(3) Thuế suất 20% quy định tại khoản 2 Điều 10 và quy định về ưu đãi thuế tại khoản 1 và khoản 4 Điều 4, Điều 13 và Điều 14 Luật Thuế thu nhập doanh nghiệp 2008 không áp dụng đối với:

- Thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản, trừ nhà ở xã hội quy định tại Điều 13 Luật Thuế thu nhập doanh nghiệp 2008; thu nhập từ chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác khoáng sản; thu nhập từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam;

- Thu nhập từ hoạt động tìm kiếm, thăm dò, khai thác dầu, khí, tài nguyên quý hiếm khác và thu nhập từ hoạt động khai thác khoáng sản;

- Thu nhập từ kinh doanh dịch vụ thuộc diện chịu thuế tiêu thụ đặc biệt theo quy định của Luật thuế tiêu thụ đặc biệt;

- Trường hợp khác theo quy định của Chính phủ.

(4) Trong cùng một thời gian, nếu doanh nghiệp được hưởng nhiều mức ưu đãi thuế khác nhau đối với cùng một khoản thu nhập thì doanh nghiệp được lựa chọn áp dụng mức ưu đãi thuế có lợi nhất.”

.jpg)

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Kể về người anh hùng dân tộc Võ Thị Sáu lớp 3 ngắn gọn, hay nhất 2025?

- Viết đoạn văn nêu lí do em yêu thích một câu chuyện về tình yêu thương hoặc lòng biết ơn lớp 4 hay, ngắn gọn?

- 05 yêu cầu về tinh gọn bộ máy của Bộ Chính trị theo Kết luận 127-KL/TW 2025?

- Có được thanh toán bằng đồng Pi tại Việt Nam? Đồng Pi là tài sản theo quy định pháp luật Việt Nam?

- Kết luận 127: Nghiên cứu sửa đổi, bổ sung 08 Luật trước ngày 30/06/2025?