Mẫu tờ khai đăng ký thuế tổng hợp người phụ thuộc mới nhất hiện nay là mẫu nào?

Mẫu tờ khai đăng ký thuế tổng hợp người phụ thuộc mới nhất hiện nay là mẫu nào?

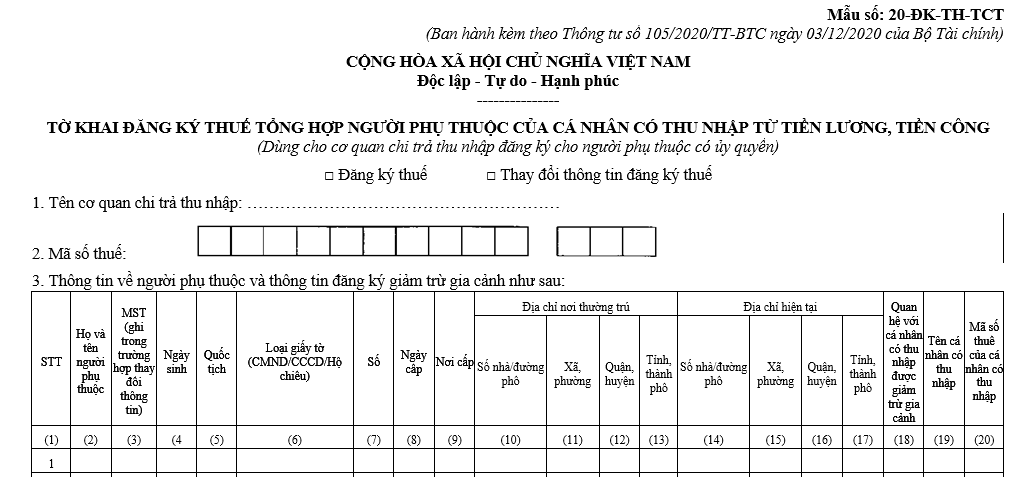

Hiện nay, tờ khai đăng ký thuế tổng hợp người phụ thuộc được sử dụng theo Mẫu số 20-ĐK-TH-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC, cụ thể như sau:

Tải mẫu tờ khai đăng ký thuế tổng hợp người phụ thuộc: Tại đây

Mẫu tờ khai đăng ký thuế tổng hợp người phụ thuộc mới nhất hiện nay là mẫu nào? (Hình từ Internet)

Hồ sơ chứng minh người phụ thuộc giảm trừ gia cảnh đối với vợ chồng gồm những giấy tờ gì?

Căn cứ quy định tại điểm g khoản 1 Điều 9 Thông tư 111/2013/TT-BTC được sửa đổi tại bởi Điều 1 Thông tư 79/2022/TT-BTC, hồ sơ chứng minh người phụ thuộc giảm trừ gia cảnh đối với vợ chồng bao gồm những giấy tờ sau:

- Bản chụp Chứng minh nhân dân/Căn cước công dân (bổ sung Căn cước công dân so với trước đây).

- Bản chụp Giấy xác nhận thông tin về cư trú/Thông báo số định danh cá nhân và thông tin trong Cơ sở dữ liệu quốc gia về dân cư/giấy tờ khác do cơ quan Cơ quan Công an cấp (chứng minh được mối quan hệ vợ chồng)/Bản chụp Giấy chứng nhận kết hôn (Trước đây yêu cầu bản chụp sổ hộ khẩu)

Trường hợp vợ/chồng trong độ tuổi lao động thì ngoài các giấy tờ nêu trên hồ sơ chứng minh cần có thêm giấy tờ khác chứng minh người phụ thuộc không có khả năng lao động như:

+ Bản chụp Giấy xác nhận khuyết tật theo quy định của pháp luật về người khuyết tật đối với người khuyết tật không có khả năng lao động.

+ Bản chụp hồ sơ bệnh án đối với người mắc bệnh không có khả năng lao động (như bệnh AIDS, ung thư, suy thận mãn,..).

Có được thay đổi người phụ thuộc hay không?

Tại tiết c.2 điểm c khoản 1 Điều 9 Thông tư 111/2013/TT-BTC có quy định như sau:

Các khoản giảm trừ

Các khoản giảm trừ theo hướng dẫn tại Điều này là các khoản được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh. Cụ thể như sau:

1. Giảm trừ gia cảnh

…

c) Nguyên tắc tính giảm trừ gia cảnh

...

c.2) Giảm trừ gia cảnh cho người phụ thuộc

c.2.1) Người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

c.2.2) Khi người nộp thuế đăng ký giảm trừ gia cảnh cho người phụ thuộc sẽ được cơ quan thuế cấp mã số thuế cho người phụ thuộc và được tạm tính giảm trừ gia cảnh trong năm kể từ khi đăng ký. Đối với người phụ thuộc đã được đăng ký giảm trừ gia cảnh trước ngày Thông tư này có hiệu lực thi hành thì tiếp tục được giảm trừ gia cảnh cho đến khi được cấp mã số thuế.

c.2.3) Trường hợp người nộp thuế chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi người nộp thuế thực hiện quyết toán thuế và có đăng ký giảm trừ gia cảnh cho người phụ thuộc. Riêng đối với người phụ thuộc khác theo hướng dẫn tại tiết d.4, điểm d, khoản 1, Điều này thời hạn đăng ký giảm trừ gia cảnh chậm nhất là ngày 31 tháng 12 của năm tính thuế, quá thời hạn nêu trên thì không được tính giảm trừ gia cảnh cho năm tính thuế đó.

c.2.4) Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng thì người nộp thuế tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

d) Người phụ thuộc bao gồm:

d.1) Con: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng, cụ thể gồm:

d.1.1) Con dưới 18 tuổi (tính đủ theo tháng).

Ví dụ 10: Con ông H sinh ngày 25 tháng 7 năm 2014 thì được tính là người phụ thuộc từ tháng 7 năm 2014.

d.1.2) Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

d.1.3) Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12) không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

...

Như vậy, mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế, không được chuyển người phụ thuộc sang người khác trong năm tính thuế cho dù người thay thế có đủ điều kiện là người phụ thuộc hay không. Người nộp thuế cần phải chờ hết năm tính thuế mới có thể thay đổi người phụ thuộc.

- Xác định mức tiền lương cụ thể 05 bảng lương mới áp dụng cho cán bộ công chức viên chức và lực lượng vũ trang khi cải cách tiền lương theo căn cứ nào?

- Công văn 1767: chính thức không giải quyết nghỉ hưu trước tuổi theo Nghị định 178 2024 cho CCVC và người lao động khi bị xếp loại chất lượng mức không hoàn thành nhiệm vụ mấy năm?

- Công văn 1767 chốt ưu tiên giải quyết chính sách nghỉ hưu trước tuổi theo Nghị định 178 của Chính phủ đối với người có thời gian công tác như thế nào?

- Chính thức mức lương thay thế mức lương cơ sở trong 05 bảng lương mới áp dụng cho cán bộ công chức viên chức và lực lượng vũ trang chiếm bao nhiêu trong tổng quỹ lương?

- Chính thức chốt thời điểm xét hưởng chính sách nghỉ hưu trước tuổi cho công chức viên chức theo Nghị định 178 2024 của Chính phủ là khi nào?