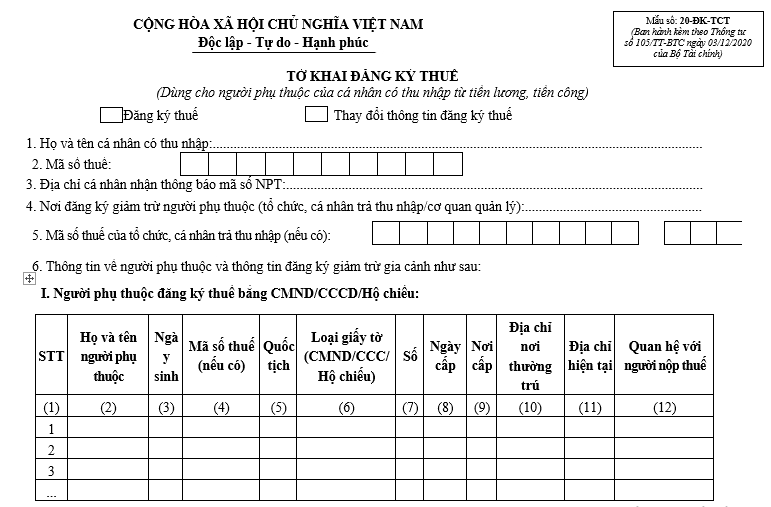

Mẫu tờ khai đăng ký thuế dùng cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công số 20-ĐK-TCT?

Mẫu tờ khai đăng ký thuế dùng cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công số 20-ĐK-TCT?

Căn cứ Mẫu số 20-ĐK-TCT Phụ lục 2 Danh mục mẫu biểu ban hành kèm theo Thông tư 105/2020/TT-BTC quy định mẫu tờ khai đăng ký thuế dùng cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công như sau:

Tải về mẫu tờ khai đăng ký thuế dùng cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công số 20-ĐK-TCT Tại đây

Mẫu tờ khai đăng ký thuế dùng cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công số 20-ĐK-TCT? (Hình từ Internet)

Người nộp thuế là người phụ thuộc thì thực hiện đăng ký thuế với cơ quan thuế thông qua hình thức nào?

Căn cứ Điều 4 Thông tư 105/2020/TT-BTC quy định đối tượng đăng ký thuế:

Điều 4. Đối tượng đăng ký thuế

1. Đối tượng đăng ký thuế bao gồm:

a) Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế thông qua cơ chế một cửa liên thông theo quy định tại Điểm a Khoản 1 Điều 30 Luật Quản lý thuế.

b) Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế theo quy định tại Điểm b Khoản 1 Điều 30 Luật Quản lý thuế.

2. Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế, bao gồm:

...

l) Cá nhân là người phụ thuộc theo quy định của pháp luật về thuế thu nhập cá nhân.

m) Tổ chức, cá nhân được cơ quan thuế ủy nhiệm thu.

n) Tổ chức, hộ gia đình và cá nhân khác có nghĩa vụ với ngân sách nhà nước.

Theo quy định trên, người nộp thuế là người phụ thuộc theo quy định của pháp luật về thuế thu nhập cá nhân thì thực hiện đăng ký thuế trực tiếp với cơ quan thuế.

Người phụ thuộc của người nộp thuế là ai?

Căn cứ điểm d khoản 1 Điều 9 Thông tư 111/2013/TT-BTC được sửa đổi bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC quy định các khoản giảm trừ:

Điều 9. Các khoản giảm trừ

Các khoản giảm trừ theo hướng dẫn tại Điều này là các khoản được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh. Cụ thể như sau:

1. Giảm trừ gia cảnh

...

d) Người phụ thuộc bao gồm:

d.1) Con: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng, cụ thể gồm:

d.1.1) Con dưới 18 tuổi (tính đủ theo tháng).

Ví dụ 10: Con ông H sinh ngày 25 tháng 7 năm 2014 thì được tính là người phụ thuộc từ tháng 7 năm 2014.

d.1.2) Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

d.1.3) Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12) không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

d.2) Vợ hoặc chồng của người nộp thuế đáp ứng điệu kiện tại điểm đ, khoản 1, Điều này.

d.3) Cha đẻ, mẹ đẻ; cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng); cha dượng, mẹ kế; cha nuôi, mẹ nuôi hợp pháp của người nộp thuế đáp ứng điều kiện tại điểm đ, khoản 1, Điều này.

....

Như vậy, người phụ thuộc của người nộp thuế là các đối tượng sau:

[1] Con

Con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng, cụ thể gồm:

- Con dưới 18 tuổi (tính đủ theo tháng).

- Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

- Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

[2] Vợ hoặc chồng của người nộp thuế khi đáp ứng đủ các điều kiện sau:

- Bị khuyết tật, không có khả năng lao động.

- Không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

- Đối với người ngoài độ tuổi lao động phải không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

[3] Cha đẻ, mẹ đẻ; cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng); cha dượng, mẹ kế; cha nuôi, mẹ nuôi hợp pháp của người nộp thuế khi đáp ứng đủ các điều kiện sau:

- Bị khuyết tật, không có khả năng lao động.

- Không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

- Đối với người ngoài độ tuổi lao động phải không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

[4] Các cá nhân khác không nơi nương tựa mà người nộp thuế đang phải trực tiếp nuôi dưỡng và đáp ứng điều kiện theo quy định, bao gồm:

- Anh ruột, chị ruột, em ruột của người nộp thuế.

- Ông nội, bà nội; ông ngoại, bà ngoại; cô ruột, dì ruột, cậu ruột, chú ruột, bác ruột của người nộp thuế.

- Cháu ruột của người nộp thuế bao gồm: con của anh ruột, chị ruột, em ruột.

- Người phải trực tiếp nuôi dưỡng khác theo quy định của pháp luật.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- DN mua vé máy bay cho NLĐ nước ngoài làm việc tại Việt Nam về phép có tính thuế TNCN khi chi trả hơn 01 lần trong năm không?

- Tên gọi của Quân đội nhân dân Việt Nam trong kháng chiến chống thực dân Pháp là gì?

- Hướng dẫn mới của Bộ Y tế về thanh toán tiền khám bệnh BHYT đối với dịch vụ kỹ thuật y tế từ 01/01/2025?

- Đáp án tuần 2 Cuộc thi trực tuyến tìm hiểu Truyền thống Đoàn - Hội - Đội và Văn hóa vùng đất, con người Sóc Trăng năm 2024?

- Tỷ lệ Chiến sĩ thi đua cơ sở 2024 mới nhất là bao nhiêu?