Hướng dẫn điền Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài chi tiết, mới nhất 2024?

Hướng dẫn điền Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài chi tiết, mới nhất 2024?

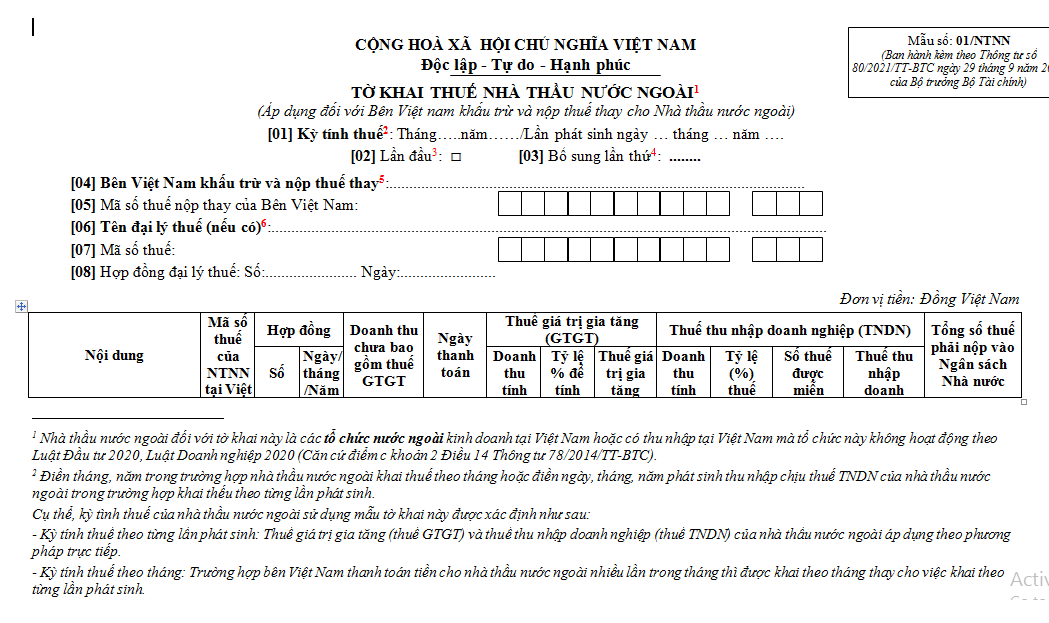

Mẫu tờ khai thuế nhà thầu nước ngoài mẫu 01 là mẫu được áp dụng đối với bên Việt Nam khấu trừ và nộp thuế thay cho Nhà thầu nước ngoài)

Mẫu 01/NTNN được quy định tại Phụ luc 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, mẫu có dạng như sau:

Tải Mẫu tờ khai thuế nhà thầu nước ngoài mới nhất 2024

Hướng dẫn điền Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài, cụ thể dưới đây:

[1] Nhà thầu nước ngoài đối với tờ khai này là các tổ chức nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam mà tổ chức này không hoạt động theo Luật Đầu tư 2020, Luật Doanh nghiệp 2020 (căn cứ điểm c khoản 2 Điều 14 Thông tư 78/2014/TT-BTC).

[2] Điền tháng, năm trong trường hợp nhà thầu nước ngoài khai thuế theo tháng hoặc điền ngày, tháng, năm phát sinh thu nhập chịu thuế TNDN của nhà thầu nước ngoài trong trường hợp khai thếu theo từng lần phát sinh.

Cụ thể, kỳ tình thuế của nhà thầu nước ngoài sử dụng mẫu tờ khai này được xác định như sau:

- Kỳ tính thuế theo từng lần phát sinh: thuế GTGT và thuế TNDN của nhà thầu nước ngoài áp dụng theo phương pháp trực tiếp (tỷ lệ % trên doanh thu).

- Kỳ tính thuế theo tháng: Trường hợp bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài nhiều lần trong tháng thì được khai theo tháng thay cho việc khai theo từng lần phát sinh.

(căn cứ điểm n và điểm o khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP và Điều 11 Thông tư 103/2014/TT-BTC).

[3] Đánh dấu X vào ô này trong trường hợp bên Việt Nam khai thuế TNDN thay cho nhà thầu nước ngoài lần đầu trong kỳ tính thuế (chưa khai bổ sung)

[4] Điền số lần khai bổ sung trong trường hợp bên Việt Nam khai bổ sung (thay cho nhà thầu nước ngoài) tờ khai thuế nhà thầu thuế.

[5] Điền cụ thể tên của bên Việt Nam khấu trừ và nộp thuế TNDN thay cho nhà thầu nước ngoài.

[6] Điền thông tin về tên, mã số thuế, hợp đồng đại ký thuế trong trường hợp bên Việt Nam khai thuế TNDN thay cho nhà thầu nước ngoài thông qua đại lý thuế.

[7] Điền mã số thuế của nhà thầu nước ngoài tại Việt Nam (nếu có).

[8] Doanh thu để tính thuế GTGT là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT mà nhà thầu nước ngoài nhận được, chưa trừ các khoản thuế phải nộp, kể cả các khoản chi phí do Bên Việt Nam trả thay Nhà thầu nước ngoài (nếu có). (Căn cứ theo khoản 1 Điều 12 Thông tư 103/2014/TT-BTC).

[9] Xem chi tiết mức tỷ lệ % để tính thuế GTGT trên doanh thu tương ứng với các ngành nghề kinh doanh tại khoản 2 Điều 12 Thông tư 103/2014/TT-BTC.

[10] Thuế GTGT mà nhà thầu nước ngoài phải nộp được xác định theo công thức sau:

Thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ % tính thuế GTGT

[11] Doanh thu để tính thuế TNDN được quy định chi tiết tại khoản 1 Điều 13 Thông tư 103/2014/TT-BTC.

[12] Mức tỷ lệ % trên doanh thu để tính thuế TNDN xem tại khoản 2 Điều 13 Thông tư 103/2014/TT-BTC.

[13] Thuế TNDN đối phải nộp của nhà thầu nước ngoài được xác định theo công thức sau:

Thuế TNDN phải nộp = (Doanh thu tính thuế x Tỷ lệ % thuế TNDN) - Số thuế được miễn, giảm theo Hiệp định

[14] Tổng số thuế mà nhà thầu nước ngoài phải nộp vào Ngân sách Nhà nước (do bên Việt Nam khấu trừ và nộp thay) bằng tổng của số thuế TNDN và thuế GTGT mà nhà thầu nước ngoài phải nộp.

[15] Trường hợp trong kỳ tính thuế có nhiều ngành kinh doanh thì ghi chi tiết theo từng ngành kinh doanh.

Hướng dẫn điền Mẫu 01/NTNN tờ khai thuế nhà thầu nước ngoài chi tiết, mới nhất 2024? (Hình từ Internet)

Khi nào phải nộp thuế nhà thầu?

Căn cứ Điều 1 Thông tư 103/2014/TT-BTC quy định đối tượng áp dụng Thuế nhà thầu như sau:

Theo đó, Thuế nhà thầu được các cá nhân, tổ chức nộp trong các trường hợp sau:

- Tổ chức hoặc cá nhân nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam.

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng hoặc thực hiện phân phối hàng hóa tại Việt Nam hoặc cung cấp hàng hóa theo điều kiện giao hàng của các điều khoản thương mại quốc tế - Incoterms

- Tổ chức, cá nhân nước ngoài thực hiện một phần hoặc toàn bộ hoạt động kinh doanh phân phối hàng hóa, cung cấp dịch vụ tại Việt Nam

- Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán, ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài.

- Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo pháp luật về thương mại.

Những đối tượng nào không áp dụng Thuế nhà thầu?

Căn cứ Điều 2 Thông tư 103/2014/TT-BTC quy định những đối tượng sau không áp dụng Thuế nhà thầu cụ thể bao gồm:

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam theo quy định của Luật Đầu tư 2020, Luật Dầu khí 2022, Luật các Tổ chức tín dụng 2010.

- Tổ chức, cá nhân nước ngoài thực hiện cung cấp hàng hóa cho tổ chức, cá nhân Việt Nam không kèm theo các dịch vụ được thực hiện tại Việt Nam dưới các hình thức:

+ Giao hàng tại cửa khẩu nước ngoài:

Người bán chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc xuất khẩu hàng và giao hàng tại cửa khẩu nước ngoài;

Người mua chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu nước ngoài về đến Việt Nam.

+ Giao hàng tại cửa khẩu Việt Nam:

Người bán chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến hàng hóa cho đến điểm giao hàng tại cửa khẩu Việt Nam;

Người mua chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu Việt Nam.

- Tổ chức, cá nhân nước ngoài có thu nhập từ dịch vụ được cung cấp và tiêu dùng ngoài Việt Nam.

- Tổ chức, cá nhân nước ngoài thực hiện cung cấp dịch vụ dưới đây cho tổ chức, cá nhân Việt Nam mà các dịch vụ được thực hiện ở nước ngoài:

+ Sửa chữa phương tiện vận tải, máy móc, thiết bị, có bao gồm hoặc không bao gồm vật tư, thiết bị thay thế kèm theo;

+ Quảng cáo, tiếp thị (trừ quảng cáo, tiếp thị trên internet);

+ Xúc tiến đầu tư và thương mại;

+ Môi giới: bán hàng hóa, cung cấp dịch vụ ra nước ngoài;

+ Đào tạo (trừ đào tạo trực tuyến);

+ Chia cước (cước thanh toán) dịch vụ, viễn thông quốc tế giữa Việt Nam với nước ngoài mà các dịch vụ này được thực hiện ở ngoài Việt Nam, dịch vụ thuê đường truyền dẫn và băng tần vệ tinh của nước ngoài theo quy định của Luật Viễn thông 2009;

Chia cước (cước thanh toán) dịch vụ bưu chính quốc tế giữa Việt Nam với nước ngoài theo quy định của Luật Bưu chính 2010, các điều ước quốc tế về Bưu chính mà nước Cộng hòa xã hội chủ nghĩa Việt Nam tham gia ký kết mà các dịch vụ này được thực hiện ở ngoài Việt Nam.

- Tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan, cảng nội địa (ICD) làm kho hàng hóa để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hoặc để cho doanh nghiệp khác gia công.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Học sinh được nghỉ bao nhiêu ngày Tết 2025? Học kỳ 2 năm học 2024 - 2025 bắt đầu khi nào?

- Tên gọi Hà Nội có từ khi nào? Phía Bắc Thủ đô Hà Nội tiếp giáp với tỉnh thành nào?

- Còn bao nhiêu ngày thứ 2 nữa đến Tết 2025? Đếm ngược ngày Tết Âm lịch 2025?

- Trường công lập được Nhà nước giao đất không thu tiền sử dụng đất có được phép chuyển sang thuê đất thu tiền hằng năm để kinh doanh không?

- Từ 1/1/2025, tài liệu ôn luyện kiểm tra phục hồi điểm GPLX được đăng tải trên đâu?