Hướng dẫn kê khai thuế thu nhập cá nhân online chuẩn xác nhất?

Hướng dẫn kê khai thuế thu nhập cá nhân online chuẩn xác nhất?

Hướng dẫn kê khai thuế thu nhập cá nhân online chuẩn xác nhất được hướng dẫn như sau:

Cách 1: Kê khai thuế thu nhập cá nhân thông qua webiste Tổng cục thuế Việt Nam.

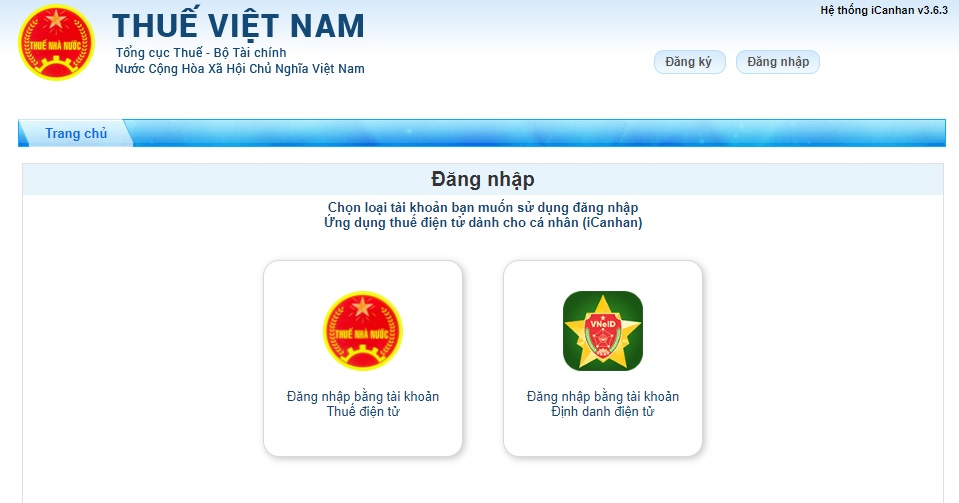

Bước 1: Truy cập theo đường link dưới đây:

https://canhan.gdt.gov.vn/

Bước 2: Đăng nhập tài khoản.

Nếu chưa có tài khoản thì tiến hành thực hiện đăng ký tài khoản.

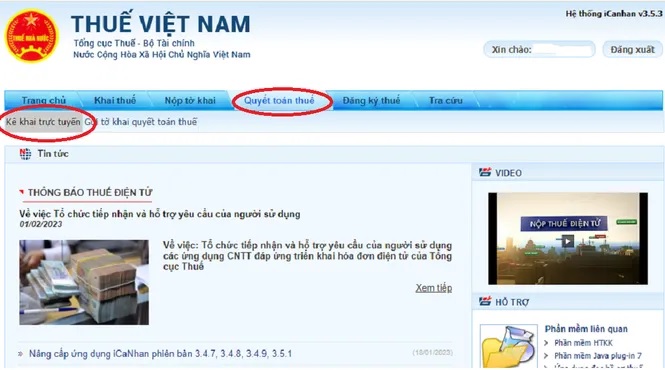

Bước 3: Chọn mục quyết toán thuế và kê khai trực tuyến.

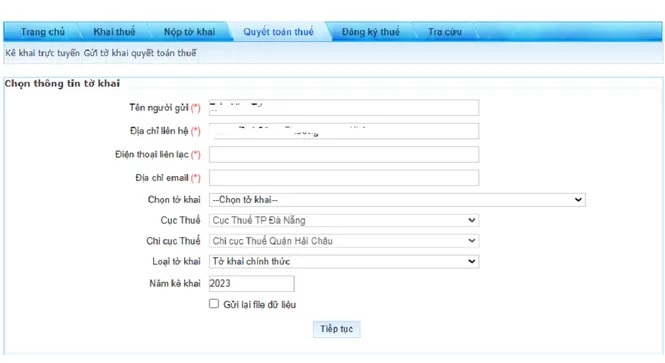

Tiếp theo, tại trang chủ hệ thống tờ khai thông tin, người dùng tiến hành khai thông tin theo yêu cầu. Sau khi kê khai xong, chọn tiếp tục.

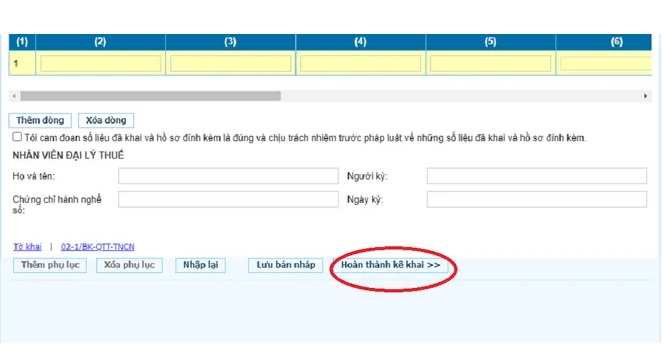

Màn hình trang chủ hiển thị thông tin như hình ảnh dưới đây, để hoàn thành kê khai, bấm chọn "Hoàn thành kê khai".

Bước 4:

Chọn “Kết xuất XML” để tải file về máy tính. Sau khi tải file về máy tính, chọn “Nộp tờ khai”, sau khi đợi nộp thành công là bạn đã hoàn thành công việc.

Cách 2: Kê khai thuế thu nhập cá nhân thông qua phần mềm HTKK

Phần mềm HTKK là phần mềm kê khai thuế thu nhập cá nhân hiện nay hiện nay do Tổng cục Thuế phát hành và phát miễn phí cho doanh nghiệp sử dụng.

Để sử dụng phần mềm kê khai thuế cần tải phần mềm HTTK và đăng nhập bằng mã số thuế cá nhân. Các bước thực hiện kê khai thuế thu nhập cá nhân được thực hiện tương tự như kê khai trên website.

Hướng dẫn kê khai thuế thu nhập cá nhân online chuẩn xác nhất? (Hình từ Internet)

Kê khai thuế thu nhập cá nhân như thế nào?

Căn cứ theo Điều 8 Nghị định 126/2020/NĐ-CP quy định về các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế.

Theo đó, việc kê khai thuế thu nhập cá nhân có thể được kê khai theo tháng, theo quý, theo năm hoặc theo từng lần phát sinh, cụ thể như sau:

(1) Kê khai thuế TNCN theo tháng.

(2) Kê khai thuế TNCN theo quý nếu đáp ứng đủ các tiêu chí khai thuế theo quý theo quy định tại Điều 9 Nghị định 126/2020/NĐ-CP hoặc thuộc các trường hợp sau:

- Tổ chức, cá nhân trả thu nhập thuộc diện khấu trừ thuế theo quy định của pháp luật thuế TNCN, mà tổ chức, cá nhân trả thu nhập đó thuộc diện khai thuế GTGT theo quý và lựa chọn khai thuế TNCN theo quý.

- Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế và lựa chọn khai thuế TNCN theo quý.

(3) Kê khai thuế TNCN theo năm đối với:

Cá nhân làm đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp mà trong năm chưa khấu trừ do chưa đến mức phải nộp thuế nhưng đến cuối năm cá nhân xác định thuộc diện phải nộp thuế

(4) Kê khai thuế TNCN theo từng lần phát sinh đối với:

Cá nhân trực tiếp khai thuế hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay đối với các khoản thu nhập như sau:

- Thu nhập từ chuyển nhượng bất động sản.

- Thu nhập từ chuyển nhượng vốn.

- Thu nhập từ đầu tư vốn.

- Thu nhập từ bản quyền, nhượng quyền thương mại, trúng thưởng từ nước ngoài.

- Thu nhập từ nhận thừa kế, quà tặng.

Thời hạn nộp hồ sơ khai thuế thu nhập cá nhân là khi nào?

Theo quy định tại Điều 44 Luật Quản lý thuế 2019, thời hạn nộp hồ sơ khai thuế thu nhập cá nhân được xác định như sau:

- Đối với kê khai TNCN theo tháng: Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

- Đối với kê khai TNCN theo quý: Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế.

- Đối với kê khai TNCN theo năm: Thời hạn nộp hồ sơ khai thuế cụ thể như:

+ Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm.

+ Chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm.

+ Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế TNCN đối với cá nhân trực tiếp quyết toán thuế.

+ Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

- Đối với kê khai TNCN theo từng lần phát sinh: Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Kể về một việc tốt mà em đã làm để bảo vệ môi trường lớp 3 chọn lọc 2025?

- Tham khảo bài mẫu viết thư UPU lần thứ 54: Làm thế nào để bảo vệ đại dương?

- 28 tháng 2 âm lịch là ngày mấy dương 2025? Người lao động nghỉ giữa giờ bao nhiêu phút khi làm việc 8 giờ ngày 28 tháng 2 2025 âm lịch?

- Tháng 2 2025 có ngày 29 dương lịch không? 29 tháng 2 là ngày gì mà 4 năm mới xuất hiện một lần?

- Đoàn Thanh niên Cộng sản Hồ Chí Minh thành lập vào ngày tháng năm nào?