Mẫu Công văn xin hủy tờ khai thuế GTGT mới nhất năm 2023?

Có bao nhiêu phương pháp tính thuế GTGT?

Theo quy định Điều 9 Luật Thuế giá trị gia tăng 2008 quy định về phương pháp tính thuế GTGT như sau:

Phương pháp tính thuế

Phương pháp tính thuế giá trị gia tăng gồm phương pháp khấu trừ thuế giá trị gia tăng và phương pháp tính trực tiếp trên giá trị gia tăng.

Ngoài ra, theo Điều 10 Luật Thuế giá trị gia tăng 2008 được sửa đổi bởi khoản 4 Điều 1 Luật thuế giá trị gia tăng sửa đổi năm 2013 quy định phương pháp khấu trừ thuế GTGT cụ thể như:

Phương pháp khấu trừ thuế

1. Phương pháp khấu trừ thuế giá trị gia tăng được quy định như sau:

a) Số thuế giá trị gia tăng phải nộp theo phương pháp khấu trừ thuế bằng số thuế giá trị gia tăng đầu ra trừ số thuế giá trị gia tăng đầu vào được khấu trừ;

.......

2. Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ bao gồm:

a) Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ một tỷ đồng trở lên, trừ hộ, cá nhân kinh doanh;

b) Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh.

.......

Theo đó, có 02 phương pháp tính thuế GTGT bao gồm: phương pháp khấu trừ thuế GTGT và phương pháp tính trực tiếp trên giá GTGT.

Trong đó, phương pháp khấu trừ thuế GTGT được áp dụng đối với các cơ sở kinh doanh thực hiện đầy đủ hóa đơn, chứng từ, chế độ kế toán cụ thể:

- Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ 01 tỷ đồng trở lên không áp dụng với cá nhân và hộ gia đình.

- Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế không áp dụng với cá nhân kinh doanh.

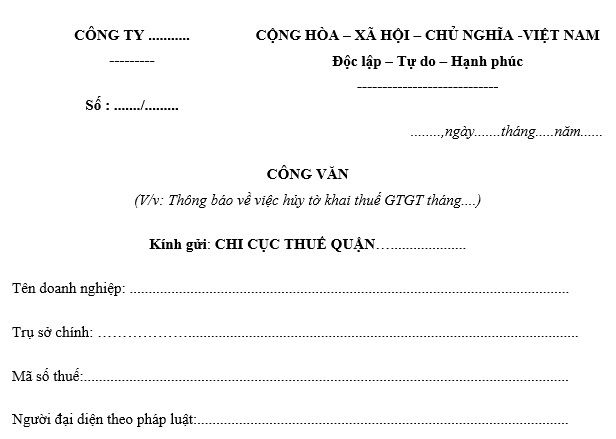

Mẫu Công văn xin hủy tờ khai thuế GTGT mới nhất năm 2023? (Hình từ Internet).

Trường hợp nào được khấu trừ thuế GTGT đầu vào?

Căn cứ theo khoản 2 Điều 12 Luật Thuế giá trị gia tăng 2008 được sửa đổi bởi khoản 6 Điều 1 Luật thuế giá trị gia tăng sửa đổi năm 2013 quy định về khấu trừ thuế giá trị gia tăng đầu vào như sau:

Khấu trừ thuế giá trị gia tăng đầu vào

......

2. Điều kiện khấu trừ thuế giá trị gia tăng đầu vào được quy định như sau:

a) Có hoá đơn giá trị gia tăng mua hàng hoá, dịch vụ hoặc chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu;

b) Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào, trừ hàng hoá, dịch vụ mua từng lần có giá trị dưới hai mươi triệu đồng;

c) Đối với hàng hoá, dịch vụ xuất khẩu, ngoài các điều kiện quy định tại điểm a và điểm b khoản này còn phải có: hợp đồng ký kết với bên nước ngoài về việc bán, gia công hàng hoá, cung ứng dịch vụ; hoá đơn bán hàng hoá, dịch vụ; chứng từ thanh toán không dùng tiền mặt; tờ khai hải quan đối với hàng hoá xuất khẩu.

Việc thanh toán tiền hàng hoá, dịch vụ xuất khẩu dưới hình thức thanh toán bù trừ giữa hàng hóa, dịch vụ xuất khẩu với hàng hóa, dịch vụ nhập khẩu, trả nợ thay Nhà nước được coi là thanh toán không dùng tiền mặt.

Thông qua căn cứ trên, để được khấu trừ thuế GTGT đầu vào, cơ sở kinh doanh cần đáp ứng các điều kiện như sau:

- Có hóa đơn GTGT mua hàng hóa, dịch vụ. Hoặc có chứng từ nộp thuế GTGT ở khâu nhập khẩu.

- Có chứng từ thanh toán không dùng tiền mặt, trừ trường hợp mua từng lần hàng hóa, dịch vụ phát sinh dưới 20 triệu đồng.

- Đối với hàng hóa dịch vụ xuất khẩu còn phải đáp ứng đủ các tiêu chí:

+ Hợp đồng ký kết với bên nước bán hàng hóa, dịch vụ.

+ Hóa đơn bán hàng hóa, dịch vụ.

+ Tờ khai hải quan.

Mẫu Công văn xin hủy tờ khai thuế GTGT mới nhất năm 2023?

Mẫu Công văn xin hủy tờ khai thuế GTGT được sử dụng khi có sự sai sót trong quá trình lập tờ khai thu GTGT. Các lỗi sai sót thường xảy ra trên thực tế bao gồm:

- Sai ngày tháng kê khai.

- Sai nội dung.

- Sai kì kê khai thuế GTGT.

Hiện nay, pháp luật chưa có quy định điều chỉnh về mẫu Công văn xin hủy tờ khai thuế GTGT, cho nên cơ sở kinh doanh có thể tự lập Công văn xin hủy tờ khai thuế GTGT để gửi đến cơ quan thuế nhằm giải quyết vấn đề sai sót.

Tham khảo Mẫu Công văn xin hủy tờ khai thuế GTGT mới nhất năm 2023 dưới đây.

Tải Mẫu Công văn xin hủy tờ khai thuế GTGT mới nhất năm 2023 tại đây. Tải về.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Tổng hợp đề thi thử tiếng Anh tốt nghiệp 2025?

- Đề minh họa thi vào lớp 10 2025 môn tiếng Anh mới nhất Hà Nội?

- Mẫu bài văn tả về chú cảnh sát giao thông ngắn gọn hay nhất 2025?

- Top 3+ mẫu viết bài văn thuật lại một sự việc thể hiện truyền thống uống nước nhớ nguồn ngắn gọn lớp 4?

- Top 3 viết đoạn văn trình bày suy nghĩ của em về việc học tập và làm theo tấm gương của Bác ngắn gọn, hay nhất?