Hợp đồng hợp tác kinh doanh khai thác tài nguyên không quy định cụ thể bên nào có trách nhiệm nộp thuế tài nguyên thì ai có trách nhiệm nộp thuế?

- Hợp đồng hợp tác kinh doanh khai thác tài nguyên không quy định cụ thể bên nào có trách nhiệm nộp thuế tài nguyên thì ai có trách nhiệm nộp thuế?

- Năm 2023, đối tượng nào phải chịu thuế tài nguyên?

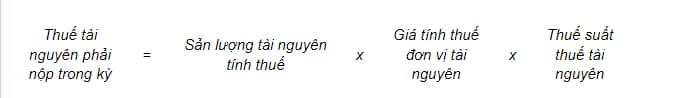

- Thuế tài nguyên phải nộp trong kỳ được xác định theo công thức nào?

- Tổ chức, cá nhân được miễn thuế tài nguyên trong trường hợp nào?

Hợp đồng hợp tác kinh doanh khai thác tài nguyên không quy định cụ thể bên nào có trách nhiệm nộp thuế tài nguyên thì ai có trách nhiệm nộp thuế?

Tại khoản 2 Điều 3 Thông tư 152/2015/TT-BTC có quy định người nộp thuế như sau:

Người nộp thuế

Người nộp thuế tài nguyên là tổ chức, cá nhân khai thác tài nguyên thuộc đối tượng chịu thuế tài nguyên theo quy định tại Điều 2 Thông tư này. Người nộp thuế tài nguyên (dưới đây gọi chung là người nộp thuế - NNT) trong một số trường hợp được quy định cụ thể như sau:

1. Đối với hoạt động khai thác tài nguyên khoáng sản thì người nộp thuế là tổ chức, hộ kinh doanh được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản.

Trường hợp tổ chức được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản, được phép hợp tác với tổ chức, cá nhân khai thác tài nguyên và có quy định riêng về người nộp thuế thì người nộp thuế tài nguyên được xác định theo văn bản đó.

Trường hợp tổ chức được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản, sau đó có văn bản giao cho các đơn vị trực thuộc thực hiện khai thác tài nguyên thì mỗi đơn vị khai thác là người nộp thuế tài nguyên.

2. Doanh nghiệp khai thác tài nguyên được thành lập trên cơ sở liên doanh thì doanh nghiệp liên doanh là người nộp thuế;

Trường hợp Bên Việt Nam và bên nước ngoài cùng tham gia thực hiện hợp đồng hợp tác kinh doanh khai thác tài nguyên thì trách nhiệm nộp thuế của các bên phải được xác định cụ thể trong hợp đồng hợp tác kinh doanh; Nếu trong hợp đồng hợp tác kinh doanh không xác định cụ thể bên có trách nhiệm nộp thuế tài nguyên thì các bên tham gia hợp đồng đều phải kê khai nộp thuế tài nguyên hoặc phải cử ra người đại diện nộp thuế tài nguyên của hợp đồng hợp tác kinh doanh.

...

Như vậy, hợp đồng hợp tác kinh doanh khai thác tài nguyên không quy định cụ thể bên nào có trách nhiệm nộp thuế tài nguyên thì:

- Các bên tham gia hợp đồng đều phải kê khai nộp thuế tài nguyên; hoặc

- Phải cử ra người đại diện nộp thuế tài nguyên của hợp đồng hợp tác kinh doanh.

Hợp đồng hợp tác kinh doanh khai thác tài nguyên không quy định cụ thể bên nào có trách nhiệm nộp thuế tài nguyên thì ai có trách nhiệm nộp thuế? (Hình từ Internet)

Năm 2023, đối tượng nào phải chịu thuế tài nguyên?

Tại Điều 2 Luật Thuế tài nguyên 2019 được sửa đổi bởi khoản 1 Điều 4 Luật sửa đổi các Luật về thuế 2014 có quy định 08 đối tượng chịu thuế tài nguyên 2023 như sau:

(1) Khoáng sản kim loại.

(2) Khoáng sản không kim loại.

(3) Dầu thô.

(4) Khí thiên nhiên, khí than.

(5) Sản phẩm của rừng tự nhiên, trừ động vật.

(6) Hải sản tự nhiên, bao gồm động vật và thực vật biển.

(7) Nước thiên nhiên, bao gồm nước mặt và nước dưới đất, trừ nước thiên nhiên dùng cho nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp.

(8) Yến sào thiên nhiên.

(9) Tài nguyên khác do Ủy ban thường vụ Quốc hội quy định.

Thuế tài nguyên phải nộp trong kỳ được xác định theo công thức nào?

Tại khoản 2 Điều 4 Thông tư 152/2015/TT-BTC có quy định xác định thuế tài nguyên phải nộp trong kỳ như sau:

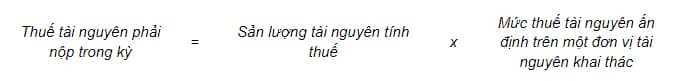

Trường hợp được cơ quan nhà nước ấn định mức thuế tài nguyên phải nộp trên một đơn vị tài nguyên khai thác thì số thuế tài nguyên phải nộp được xác định như sau:

Tổ chức, cá nhân được miễn thuế tài nguyên trong trường hợp nào?

Tại Điều 10 Thông tư 152/2015/TT-BTC có quy định miễn thuế tài nguyên trong các trường hợp như sau:

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác hải sản tự nhiên.

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác cành, ngọn, củi, tre, trúc, nứa, mai, giang, tranh, vầu, lồ ô do cá nhân được phép khai thác phục vụ sinh hoạt.

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác nước thiên nhiên dùng cho hoạt động sản xuất thuỷ điện để phục vụ sinh hoạt của hộ gia đình, cá nhân.

- Miễn thuế tài nguyên đối với nước thiên nhiên do hộ gia đình, cá nhân khai thác phục vụ sinh hoạt.

- Miễn thuế tài nguyên đối với đất do tổ chức, cá nhân được giao, được thuê khai thác và sử dụng tại chỗ trên diện tích đất được giao, được thuê; đất khai thác để san lấp, xây dựng công trình an ninh, quân sự, đê điều.

- Đất khai thác và sử dụng tại chỗ được miễn thuế tại điểm này bao gồm cả cát, đá, sỏi có lẫn trong đất nhưng không xác định được cụ thể từng chất và được sử dụng ở dạng thô để san lấp, xây dựng công trình; Trường hợp vận chuyển đi nơi khác để sử dụng hoặc bán thì phải nộp thuế tài nguyên theo quy định.

- Trường hợp khác được miễn thuế tài nguyên, Bộ Tài chính chủ trì phối hợp với các Bộ, ngành liên quan báo cáo Chính phủ để trình Uỷ ban thường vụ Quốc hội xem xét, quyết định.

Trân trọng!

Quý khách cần hỏi thêm thông tin về Thuế tài nguyên có thể đặt câu hỏi tại đây.

- Cúng Gia tiên mùng 1 tháng 2 2025 âm lịch đúng cách? Thời giờ làm việc bình thường vào mùng 1 tháng 2 2025 âm lịch?

- Kể về một việc tốt mà em đã làm để bảo vệ môi trường lớp 3 chọn lọc 2025?

- Tham khảo bài mẫu viết thư UPU lần thứ 54: Làm thế nào để bảo vệ đại dương?

- 28 tháng 2 âm lịch là ngày mấy dương 2025? Người lao động nghỉ giữa giờ bao nhiêu phút khi làm việc 8 giờ ngày 28 tháng 2 2025 âm lịch?

- Xe máy vi phạm lỗi không chấp hành hiệu lệnh của CSGT bị xử phạt bao nhiêu theo Nghị định 168?