Hướng dẫn tính hoàn thuế thu nhập cá nhân chi tiết năm 2024 (Hình từ internet)

Về vấn đề này, THƯ VIỆN PHÁP LUẬT giải đáp như sau:

Tại Điều 8 Luật Thuế thu nhập cá nhân 2007 quy định cá nhân được hoàn thuế trong các trường hợp sau đây:

- Số tiền thuế đã nộp lớn hơn số thuế phải nộp;

- Cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế;

- Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Theo mẫu 02/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC và theo quy định tại Luật Thuế thu nhập cá nhân 2007 thì tiền thuế thu nhập cá nhân được hoàn được tính theo cách thức sau:

Số tiền thuế TNCN nộp thừa = Số tiền thuế TNCN đã nộp – Số tiền thuế TNCN phải nộp theo quyết toán thuế

Trong đó:

Số tiền thuế TNCN đã nộp sẽ được xác định dựa trên mức giá nộp tiền vào ngân sách Nhà nước hoặc chứng từ khấu trừ thuế TNCN.

Số tiền thuế TNCN phải nộp = [(Tổng thu nhập chịu thuế – Tổng các khoản giảm trừ) : 12 tháng] x Thuế suất x 12 tháng.

Đây là số tiền thuế mà cá nhân phải nộp theo quyết toán thuế. Số tiền thuế này được tính dựa trên các quy định pháp luật về thu nhập chịu thuế, khoản giảm trừ và thuế suất.

Theo đó, để tính được số tiền thuế TNCN được hoàn, cần phải biết chính xác số thuế đã tạm nộp và số tiền thuế mà mình phải nộp là bao nhiêu.

Tại Điều 28 Thông tư 111/2013/TT-BTC quy định về hoàn thuế thu nhập cá nhân như sau:

- Việc hoàn thuế thu nhập cá nhân áp dụng đối với những cá nhân đã đăng ký và có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

- Đối với cá nhân đã ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua tổ chức, cá nhân trả thu nhập. Tổ chức, cá nhân trả thu nhập thực hiện bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân. Sau khi bù trừ, nếu còn số thuế nộp thừa thì được bù trừ vào kỳ sau hoặc hoàn thuế nếu có đề nghị hoàn trả.

- Đối với cá nhân thuộc diện khai trực tiếp với cơ quan thuế có thể lựa chọn hoàn thuế hoặc bù trừ vào kỳ sau tại cùng cơ quan thuế.

- Trường hợp cá nhân có phát sinh hoàn thuế thu nhập cá nhân nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn.

Theo quy định nêu trên, có thể thấy để được hoàn thuế thu nhập cá nhân cần đáp ứng đủ các điều kiện sau:

- Đã đăng ký và có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

- Thuộc một trong các trường hợp được hoàn thuế theo quy định.

- Có đề nghị hoàn thuế gửi cho cơ quan thuế theo đúng quy định và được chấp nhận.

Các bước thực hiện đề nghị hoàn thuế TNCN online như sau:

Bước 1: Truy cập vào website: https://thuedientu.gdt.gov.vn/

Bước 2: Chọn và điền thông tin phù hợp tại mục đăng nhập hệ thống.

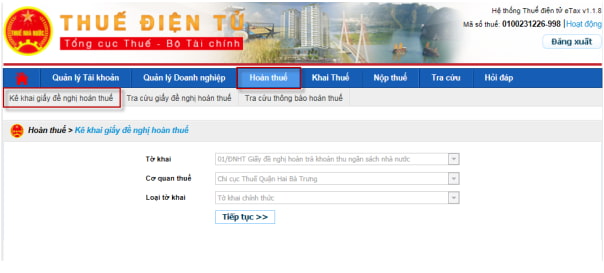

Bước 3: Vào chức năng <Hoàn Thuế>, chọn <Kê khai trực tuyến>, hệ thống mặc định thông tin như sau:

- Tại ô Tờ khai: chọn “ 01/ĐNHT- Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước”

- Loại tờ khai: Tờ khai chính thức, không cho khai bổ sung và thay thế

- Kích vào nút <Tiếp tục>

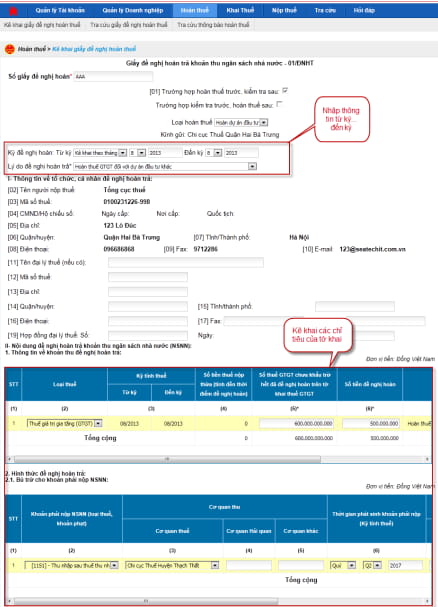

Bước 4: Kê khai giấy đề nghị hoàn thuế

Hệ thống hiển thị màn hình kê khai giấy đề nghị hoàn để người nộp thuế nhập dữ liệu:

- Số giấy đề nghị hoàn: Cho phép người nộp thuế tự nhập

- Bắt buộc chọn 1 trong 2 lựa chọn: Trường hợp hoàn thuế trước kiểm tra sau, hoặc Trường hợp kiểm tra trước, hoàn thuế sau.

- Nhập Kỳ đề nghị hoàn Từ kỳ - Đến kỳ ở trên, hệ thống tự động đưa thông tin vào Từ kỳ tính thuế - Đến kỳ tính thuế ở mục II

- Nhập Lý do đề nghị hoàn trả ở trên, hệ thống tự động đưa thông tin vào Lý do đề nghị hoàn trả ở mục II

- Các chỉ tiêu đánh dấu * là các chỉ tiêu bắt buộc nhập

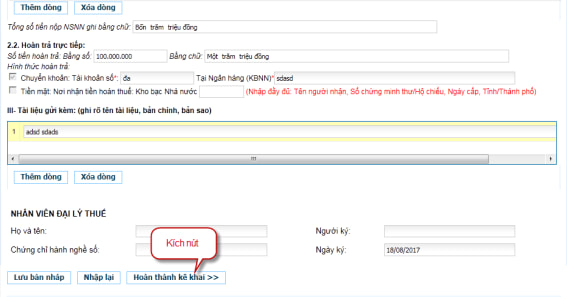

Bước 5: Chọn "Hoàn thành kê khai" sau khi đã nhập đầy đủ dữ liệu.

Trường hợp muốn xóa hết dữ liệu đã nhập thì người nộp thuế chọn "Nhập lại"

Chọn "Lưu bản nháp" trong trường hợp người nộp thuế muốn lưu trữ lại dữ liệu đã nhập.

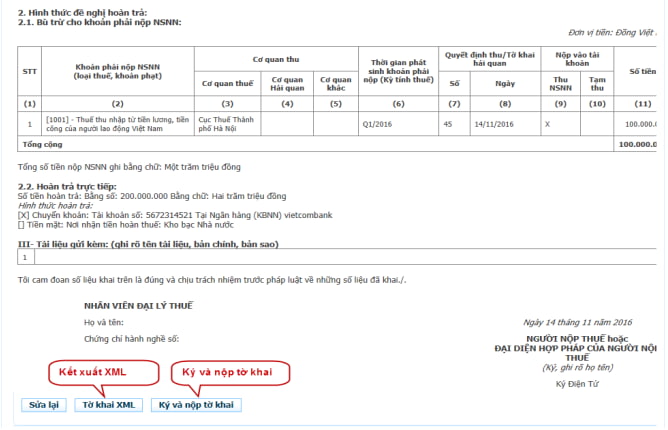

Bước 6: Hoàn tất

Chọn " Tờ khai XML để kết xuất giấy đề nghị hoàn ra định dạng xml.

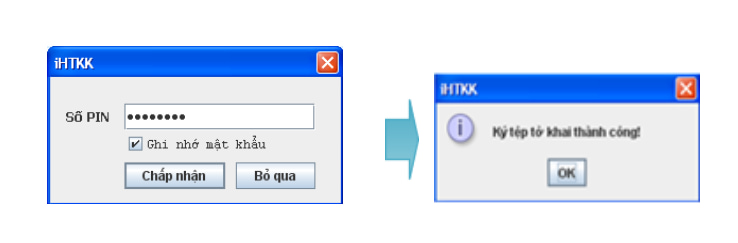

Sau đó, người nộp thuế chọn " Ký và nộp tờ khai" thì hệ thống hiển thị màn hình để người nộp thuế nhập số PIN và kích "Chấp nhận" hệ thống thông báo “Ký tệp tờ khai thành công”.

Sau khi ký điện tử thành công, giấy đề nghị hoàn sẽ được gửi thành công đến cơ quan thuế.

Lưu ý: Người thực hiện hoàn thuế TNCN đã nộp cần phải có tài khoản tại Cổng thông tin Tổng cục thuế mới tiến hành thực hiện được.