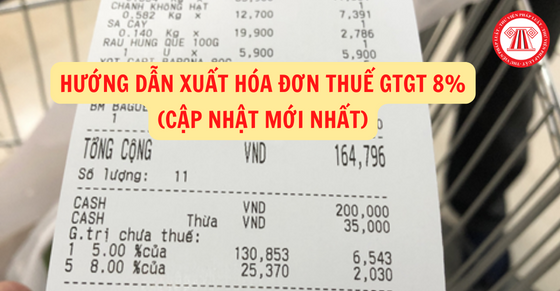

Hướng dẫn xuất hóa đơn thuế GTGT 8% (cập nhật mới nhất)

(1) Cách xuất hóa đơn thuế GTGT 8% với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ:

Khi lập hoá đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại dòng thuế suất thuế GTGT ghi “8%”; tiền thuế GTGT; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế GTGT đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế GTGT đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

Trường hợp cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ thì khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định. (Quy định mới)

(2) Cách xuất hóa đơn thuế GTGT 8% với cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu.

Khi lập hoá đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT:

+ Tại cột “Thành tiền”: ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm;

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu;

+ Đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế GTGT theo Nghị quyết 43/2022/QH15”.

Trường hợp cơ sở kinh doanh tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu thì khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định. (Quy định mới)

(Trước đây, Nghị định 15/2022/NĐ-CP yêu cầu cơ sở kinh doanh phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế GTGT. Trường hợp cơ sở kinh doanh không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế GTGT thì không được giảm thuế GTGT).

Như vậy, với nội dung sửa đổi tại Nghị định 41/2022/NĐ-CP thì không cần lập hóa đơn riêng cho hàng hóa được giảm thuế GTGT từ 10% xuống 8% nữa.

|

Lưu ý: Trường hợp từ ngày 01/02/2022 đến ngày 20/6/2022, cơ sở kinh doanh đã xuất hóa đơn mà ghi rõ thuế suất thì vẫn được giảm thuế GTGT và không phải điều chỉnh lại hóa đơn, không bị xử phạt vi phạm hành chính về thuế và hóa đơn. |

(3) Hướng dẫn xử lý trường hợp xuất nhầm hóa đơn GTGT 10% với hàng hóa được giảm thuế GTGT còn 8%

- Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế GTGT chưa được giảm theo quy định tại Nghị định 15/2022/NĐ-CP thì:

Người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua.

Căn cứ vào hóa đơn điều chỉnh, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

- Trường hợp cơ sở kinh doanh hàng hóa, dịch vụ thuộc đối tượng được giảm thuế GTGT đã phát hành hóa đơn đặt in dưới hình thức vé có in sẵn mệnh giá chưa sử dụng hết (nếu có) và có nhu cầu tiếp tục sử dụng thì:

Cơ sở kinh doanh thực hiện đóng dấu theo giá đã giảm 2% thuế suất thuế GTGT hoặc giá đã giảm 20% mức tỷ lệ % bên cạnh tiêu thức giá in sẵn để tiếp tục sử dụng.

Cơ sở kinh doanh thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế GTGT theo Mẫu số 01 tại Phụ lục IV ban hành kèm theo Nghị định 15/2022/NĐ-CP cùng với Tờ khai thuế GTGT.