Website hỗ trợ tính thuế thu nhập cá nhân nhanh và mới nhất 2024?

Website hỗ trợ tính thuế thu nhập cá nhân nhanh và mới nhất 2024?

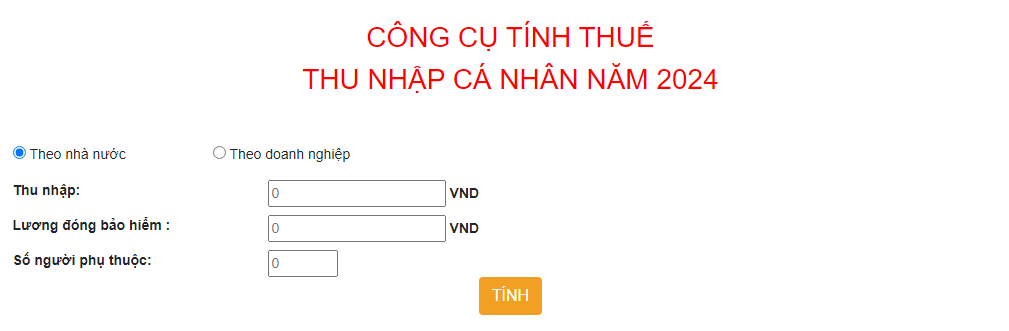

Hiện nay có nhiều công cụ trực tuyến để tính thuế thu nhập cá nhân nhanh chóng và chuẩn xác, có thể tham khảo ngay công cụ: TẠI ĐÂY

Website hỗ trợ tính thuế thu nhập cá nhân nhanh và mới nhất 2024?

Ai phải nộp thuế thu nhập cá nhân?

Căn cứ theo Điều 1 Thông tư 111/2013/TT-BTC được sửa đổi bởi Điều 2 Thông tư 119/2014/TT-BTC như sau:

Người nộp thuế

Người nộp thuế là cá nhân cư trú và cá nhân không cư trú theo quy định tại Điều 2 Luật Thuế thu nhập cá nhân, Điều 2 Nghị định số 65/2013/NĐ-CP ngày 27/6/2013 của Chính phủ quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân (sau đây gọi tắt là Nghị định số 65/2013/NĐ-CP), có thu nhập chịu thuế theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP.

Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:

Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập;

Đối với cá nhân là công dân của quốc gia, vùng lãnh thổ đã ký kết Hiệp định với Việt Nam về tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập và là cá nhân cư trú tại Việt Nam thì nghĩa vụ thuế thu nhập cá nhân được tính từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng lao động và rời Việt Nam (được tính đủ theo tháng) không phải thực hiện các thủ tục xác nhận lãnh sự để được thực hiện không thu thuế trùng hai lần theo Hiệp định tránh đánh thuế trùng giữa hai quốc gia.

Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập

Như vậy, theo quy định trên thì những đối tượng sau đây phải nộp thuế thu nhập cá nhân là cá nhân cư trú và cá nhân không cư trú. Trong đó:

- Cá nhân cư trú là người có một trong các điều kiện:

(1) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, trong đó ngày đến và ngày đi sẽ được tính là 01 ngày.

(2) Có nơi ở thường xuyên tại Việt Nam theo một trong hai trường hợp sau:

+ Có nơi ở thường xuyên theo quy định của pháp luật về cư trú;

+ Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế;

Trường hợp cá nhân có nơi ở thường xuyên tại Việt Nam theo quy định trên nhưng thực tế họ có mặt tại Việt Nam dưới 183 ngày trong năm tính thuế mà cá nhân đó không chứng minh được là cá nhân cư trú của nước nào thì cá nhân đó là cá nhân cư trú tại Việt Nam.

Việc chứng minh là đối tượng cư trú của nước khác được căn cứ vào Giấy chứng nhận cư trú. Trường hợp cá nhân thuộc nước hoặc vùng lãnh thổ đã ký kết Hiệp định thuế với Việt Nam không có quy định cấp Giấy chứng nhận cư trú thì cá nhân cung cấp bản chụp Hộ chiếu để chứng minh thời gian cư trú.

- Cá nhân không cư trú là người không đáp ứng điều kiện nêu trên.

Người có nhiều nguồn thu nhập thì tính giảm trừ gia cảnh như nào?

Căn cứ khoản 1 Điều 9 Thông tư 111/2013/TT-BTC quy định về việc giảm trừ gia cảnh như sau:

Các khoản giảm trừ

Các khoản giảm trừ theo hướng dẫn tại Điều này là các khoản được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh. Cụ thể như sau:

1. Giảm trừ gia cảnh

...

c) Nguyên tắc tính giảm trừ gia cảnh

c.1) Giảm trừ gia cảnh cho bản thân người nộp thuế:

c.1.1) Người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công, từ kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

c.1.2) Đối với người nước ngoài là cá nhân cư trú tại Việt Nam được tính giảm trừ gia cảnh cho bản thân từ tháng 01 hoặc từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng lao động và rời Việt Nam trong năm tính thuế (được tính đủ theo tháng).

Ví dụ 8: Ông E là người nước ngoài đến Việt Nam làm việc liên tục từ ngày 01/3/2014. Đến ngày 15/11/2014, ông E kết thúc Hợp đồng lao động và về nước. Từ ngày 01/3/2014 đến khi về nước ông E có mặt tại Việt Nam trên 183 ngày. Như vậy, năm 2014, ông E là cá nhân cư trú và được giảm trừ gia cảnh cho bản thân từ tháng 01 đến hết tháng 11 năm 2014.

Ví dụ 9: Bà G là người nước ngoài đến Việt Nam lần đầu tiên vào ngày 21/9/2013. Ngày 15/6/2014, Bà G kết thúc hợp đồng lao động và rời Việt Nam. Trong khoảng thời gian từ ngày 21/9/2013 đến ngày 15/6/2014 Bà G có mặt tại Việt Nam 187 ngày. Như vậy trong năm tính thuế đầu tiên (từ ngày 21/9/2013 đến ngày 20/9/2014), Bà G được xác định là cá nhân cư trú của Việt Nam và được giảm trừ gia cảnh cho bản thân từ tháng 9/2013 đến hết tháng 6/2014.

c.1.3) Trường hợp trong năm tính thuế cá nhân chưa giảm trừ cho bản thân hoặc giảm trừ cho bản thân chưa đủ 12 tháng thì được giảm trừ đủ 12 tháng khi thực hiện quyết toán thuế theo quy định.

c.2) Giảm trừ gia cảnh cho người phụ thuộc

...

Như vậy, người lao động nộp thuế có thu nhập ở từ 02 nơi trở lên thì người nộp thuế được phép giảm trừ gia cảnh cho bản thân và cho người phụ thuộc (nếu có) tại một cơ quan chi trả thu nhập.

- Mức lương cơ sở 2.34 bị bãi bỏ, chốt mức tham chiếu áp dụng cho cán bộ công chức viên chức và lực lượng vũ trang không thấp hơn bao nhiêu?

- Chính thức trình Trung ương 05 bảng lương mới để cải cách tiền lương sau khi Bộ Chính trị triển khai thực hiện hệ thống Danh mục vị trí việc làm vào thời điểm nào?

- Chốt không giải quyết chính sách nghỉ hưu trước tuổi theo Nghị định 178 đối với đối tượng nào?

- Lời chúc ngày Thầy thuốc Việt Nam 27 2 dành cho thầy cô giáo dạy ngành y sâu sắc? Người hành nghề khám chữa bệnh có nghĩa vụ gì đối với người bệnh?

- Nghị định mới nhất về mức lương cơ sở năm 2025 của cán bộ công chức viên chức và lực lượng vũ trang là gì?