Mức đóng thuế thu nhập cá nhân năm 2025 là bao nhiêu?

Mức đóng thuế thu nhập cá nhân năm 2025 là bao nhiêu?

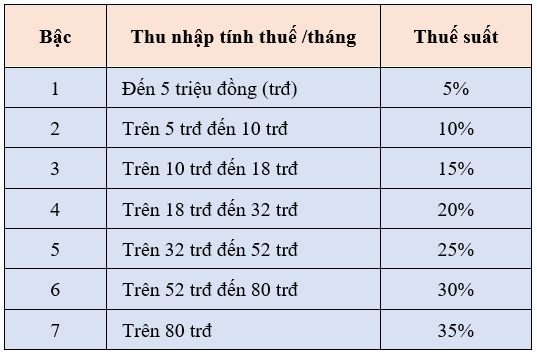

Mức đóng thuế thu nhập cá nhân năm 2025 được tính dựa trên biểu thuế lũy tiến từng phần.

Theo quy định tại Phụ lục 01/PL-TNCN Ban hành kèm theo Thông tư 111/2013/TT-BTC, các mức thuế suất áp dụng cho thu nhập tính thuế như sau:

Cách tính thuế thu nhập cá nhân được thực hiện như sau:

Theo quy định tại điểm b khoản 1 Điều 25 Thông tư 111/2013/TT-BTC và Điều 7 Thông tư 111/2013/TT-BTC, công thức tính thuế thu nhập cá nhân là:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

(Mặt khác: Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ)

Trong đó:

* Thu nhập chịu thuế: Là thu nhập người lao động được nhận từ người sử dụng lao động, bao gồm:

- Tiền lương, tiền công và các khoản tiền có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

- Các khoản phụ cấp, trợ cấp quy định tại điểm b khoản 2 Điều 2 Thông tư 111/2013/TT-BTC, được sửa đổi bởi khoản 1 Điều 11 Thông tư 92/2015/TT-BTC.

- Tiền thù lao nhận được dưới các hình thức như: tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các dự án, đề án; tiền nhuận bút theo quy định của pháp luật về chế độ nhuận bút; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hoá, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo; tiền dịch vụ khác, thù lao khác.

- Tiền nhận được từ tham gia hiệp hội kinh doanh, hội đồng quản trị doanh nghiệp, ban kiểm soát doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác.

- Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới các hình thức quy định tại điểm đ khoản 2 Điều 2 Thông tư 111/2013/TT-BTC, được sửa đổi bởi khoản 2,3,4 Điều 11 Thông tư 92/2015/TT-BTC.

- Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán theo quy định tại điểm e khoản 2 Điều 2 Thông tư 111/2013/TT-BTC.

* Các khoản giảm trừ: gồm

- Giảm trừ gia cảnh:

+ Bản thân người nộp thuế: 11 triệu đồng/tháng.

+ Người phụ thuộc (con cái, bố mẹ già, người được bạn nuôi dưỡng hợp pháp): 4,4 triệu đồng/tháng/người.

- Giảm trừ đối với các khoản đóng bảo hiểm, Quỹ hưu trí tự nguyện

- Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học

Lưu ý:

- Đối với cá nhân ký hợp đồng lao động dưới 3 tháng hoặc không có hợp đồng, nếu thu nhập từ 2 triệu đồng/lần trở lên, tổ chức trả thu nhập sẽ khấu trừ 10% thuế TNCN trước khi trả tiền.

- Đối với cá nhân không cư trú, thuế suất áp dụng là 20% trên thu nhập chịu thuế.

(Trên đây là thông tin về Mức đóng thuế thu nhập cá nhân năm 2025 đối với thu nhập từ tiền lương, tiền công).

TẢI File Excel tính thuế TNCN từ tiền công, tiền lương: Tại đây

Mức đóng thuế thu nhập cá nhân năm 2025 là bao nhiêu?

Thời điểm xác định thu nhập chịu thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là khi nào?

Tại Điều 32 Luật Thuế thu nhập cá nhân 2007 có quy định như sau:

Thời điểm xác định thu nhập chịu thuế

1. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại Điều 25 của Luật này là thời điểm cá nhân không cư trú nhận được thu nhập hoặc thời điểm xuất hoá đơn bán hàng hoá, cung cấp dịch vụ.

2. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại các điều 26, 27, 30 và 31 của Luật này là thời điểm tổ chức, cá nhân ở Việt Nam trả thu nhập cho cá nhân không cư trú hoặc thời điểm cá nhân không cư trú nhận được thu nhập từ tổ chức, cá nhân ở nước ngoài.

3. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại Điều 28 và Điều 29 của Luật này là thời điểm hợp đồng chuyển nhượng có hiệu lực.

Theo đó, thời điểm xác định thu nhập chịu thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là:

- Thời điểm tổ chức, cá nhân ở Việt Nam trả thu nhập cho cá nhân không cư trú hoặc

- Thời điểm cá nhân không cư trú nhận được thu nhập từ tổ chức, cá nhân ở nước ngoài.

Người lao động được giảm thuế thu nhập cá nhân trong trường hợp nào?

Tại Điều 5 Luật Thuế thu nhập cá nhân 2007 có quy định như sau:

Giảm thuế

Đối tượng nộp thuế gặp khó khăn do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì được xét giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

Theo đó, người lao động được xét giảm thuế thu nhập cá nhân theo năm tính thuế trong trường hợp gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế. Mức thuế được giảm tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

- Chính thức trình Trung ương 05 bảng lương mới để cải cách tiền lương sau khi Bộ Chính trị triển khai thực hiện hệ thống Danh mục vị trí việc làm vào thời điểm nào?

- Tổng hợp lời chúc ngày 27 2, lời chúc ngày Thầy thuốc Việt Nam hay và ý nghĩa nhất? Người hành nghề khám chữa bệnh có nghĩa vụ gì đối với xã hội?

- Mức tiền cụ thể thay thế mức lương cơ sở 2.34 triệu đồng/tháng áp dụng đối tượng hưởng lương phụ cấp cơ quan Đảng, Nhà nước là mức lương cơ bản khi nào?

- Chốt 01 bảng lương mới công chức viên chức: Quy định mức lương chức vụ cho mỗi loại chức vụ tương đương là bảng lương nào?

- Chính thức Bộ Chính trị kết luận: Sắp xếp, tinh gọn tổ chức bộ máy của hệ thống chính trị 2025 với những nội dung nhiệm vụ chính gì?