Hướng dẫn quyết toán thuế TNCN cho người nước ngoài chuẩn nhất năm 2025?

Đối tượng nào nộp thuế thu nhập cá nhân?

Căn cứ Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định đối tượng nộp thuế:

Điều 2. Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

3. Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều này.

Theo quy định trên, đối tượng nộp thuế thu nhập cá nhân, bao gồm:

[1] Cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam

Lưu ý: Cá nhân cư trú là người đáp ứng một trong các điều kiện sau:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn

[2] Cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam

Hướng dẫn quyết toán thuế TNCN cho người nước ngoài chuẩn nhất năm 2025? (Hình từ Internet)

Hướng dẫn quyết toán thuế TNCN cho người nước ngoài chuẩn nhất năm 2025?

Dưới đây là hướng dẫn quyết toán thuế TNCN cho người nước ngoài chuẩn nhất năm 2025:

[1] Đối với cá nhân cư trú

Thu nhập chịu thuế của cá nhân cư trú là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi chi trả thu nhập.

Cách tính thuế đối với người nước ngoài là cá nhân cư trú phụ thuộc vào thời gian làm việc tại Việt Nam. Cụ thể như sau:

- Nếu người nước ngoài ký hợp đồng lao động từ 3 tháng trở lên: Thuế TNCN được tính theo biểu thuế lũy tiến từng phần.

- Nếu hợp đồng lao động dưới 3 tháng: Thuế TNCN sẽ được tính theo biểu thuế toàn phần với thuế suất 10%.

Tại Điều 22 Luật Thuế thu nhập cá nhân 2007 quy định biểu thuế luỹ tiến từng phần được quy định như sau:

Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

1 | Đến 60 | Đến 5 | 5 |

2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

7 | Trên 960 | Trên 80 | 35 |

Lưu ý: Biểu thuế luỹ tiến từng phần áp dụng đối với thu nhập tính thuế từ kinh doanh, tiền lương, tiền công

Tại Điều 23 Luật Thuế thu nhập cá nhân 2007 được sửa đổi khoản 7 Điều 2 Luật Sửa đổi các Luật về thuế 2014 quy định biểu thuế toàn phần được quy định như sau:

Thu nhập tính thuế | Thuế suất (%) |

a) Thu nhập từ đầu tư vốn | 5 |

b) Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

c) Thu nhập từ trúng thưởng | 10 |

d) Thu nhập từ thừa kế, quà tặng | 10 |

đ) Thu nhập từ chuyển nhượng vốn Thu nhập từ chuyển nhượng chứng khoán | 20 0,1 |

e) Thu nhập từ chuyển nhượng bất động sản | 2 |

Lưu ý: Biểu thuế toàn phần áp dụng đối với thu nhập tính thuế đối với thu nhập từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng

[2] Đối với cá nhân không cư trú

Thu nhập chịu thuế của cá nhân không cư trú chỉ bao gồm thu nhập phát sinh tại Việt Nam, không phân biệt nơi chi trả thu nhập.

Công thức tính thuế TNCN đối với cá nhân không cư trú:

Thuế TNCN phải nộp = Thu nhập chịu thuế x Thuế suất 20%.

Thời hạn quyết toán thuế thu nhập cá nhân là khi nào?

Căn cứ khoản 2 Điều 44 Luật Quản lý thuế 2019 quy định thời hạn nộp hồ sơ khai thuế:

Điều 44. Thời hạn nộp hồ sơ khai thuế

[...]

2. Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

a) Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

b) Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

c) Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

[...]

Theo đó, thời hạn quyết toán thuế thu nhập cá nhân như sau:

- Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm.

- Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

Lưu ý: Thời hạn trên áp dụng với thu nhập từ kinh doanh; thu nhập từ tiền lương, tiền công; thu nhập từ chuyển nhượng chứng khoán của cá nhân cư trú có kỳ tính thuế theo năm (Quy định tại Điều 7 Luật Thuế thu nhập cá nhân 2007 được sửa đổi bởi khoản 3 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012).

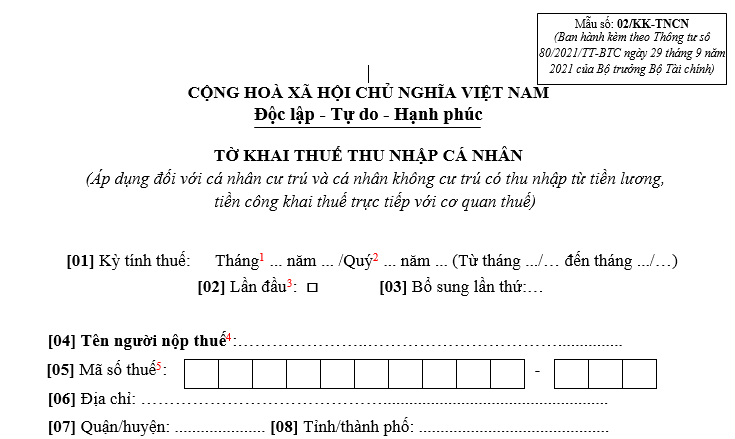

Mẫu 02/KK-TNCN tờ khai thuế thu nhập cá nhân?

Căn cứ Mẫu 02/KK-TNCN Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC quy định mẫu tờ khai thuế thu nhập cá nhân:

Tải về Mẫu 02/KK-TNCN tờ khai thuế thu nhập cá nhân

Lưu ý: Mẫu 02/KK-TNCN tờ khai thuế thu nhập cá nhân áp dụng đối với cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công khai thuế trực tiếp với cơ quan thuế

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Valentine 14 2 là valentine gì? 14 tháng 2 ai nên tặng quà cho ai?

- Người lao động mất khả năng điều khiển hành vi dẫn đến vi phạm kỷ luật lao động thì có bị xử lý kỷ luật lao động không?

- Đã có Nghị định 21/2025/NĐ-CP sửa đổi Điều 9 Nghị định 26/2023/NĐ-CP về Biểu thuế xuất khẩu, Biểu thuế nhập khẩu ưu đãi?

- 2006 khi nào đi nghĩa vụ quân sự? Thời gian 2006 nhập ngũ ngày nào năm 2025?

- Tam Nguyên là rằm tháng mấy? Tam nguyên có phải là ngày lễ lớn theo quy định pháp luật không?