Mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ thuế TNDN?

Mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ số thuế TNDN?

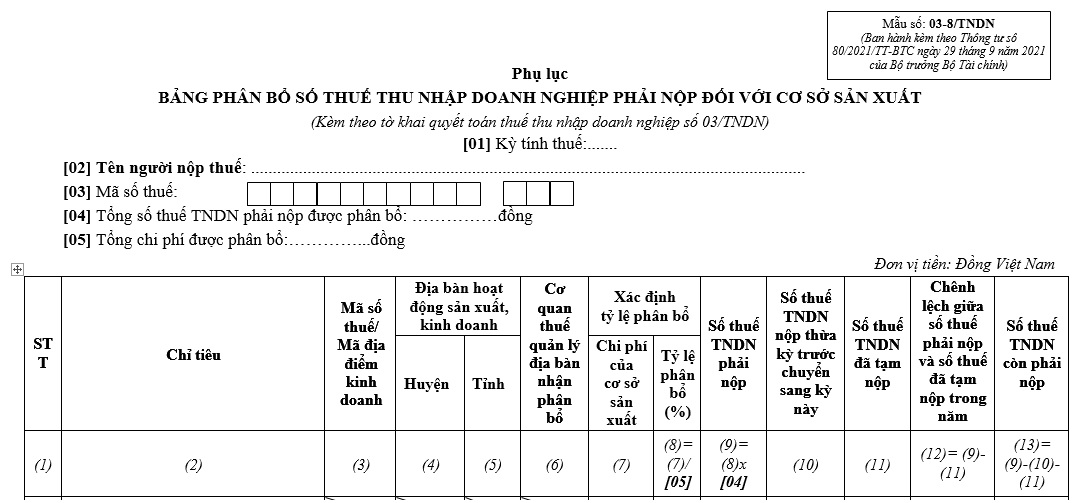

Theo đó, mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ số thuế TNDN phải nộp đối với cơ sở sản xuất quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC. Mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ số thuế TNDN như sau:

Tải Mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ số thuế TNDN tại đây. Tải về.

Trường hợp nào được phân bổ thuế TNDN?

Căn cứ theo khoản 1 Điều 17 Thông tư 80/2021/TT-BTC quy định các trường hợp được phân bổ thuế TNDN như sau:

- Hoạt động kinh doanh xổ số điện toán.

- Hoạt động chuyển nhượng bất động sản.

- Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất.

- Nhà máy thủy điện nằm trên nhiều tỉnh.

Mẫu Phụ lục 03-8/tndn theo Thông tư 80 Phụ lục bảng phân bổ thuế TNDN? (Hình từ Internet)

Phương pháp phân bổ thuế TNDN như thế nào?

Theo quy định tại khoản 2 Điều 17 Thông tư 80/2021/TT-BTC, phương pháp phân bổ thuế TNDN như sau:

[1] Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với hoạt động kinh doanh xổ số điện toán:

Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động kinh doanh xổ số điện toán = Số thuế thu nhập doanh nghiệp phải nộp của hoạt động kinh doanh xổ số điện toán x Tỷ lệ (%) doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán tại từng tỉnh trên tổng doanh thu bán vé thực tế của người nộp thuế.

Doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán được xác định như sau:

- Trường hợp phương thức phân phối vé xổ số điện toán thông qua thiết bị đầu cuối: Doanh thu từ hoạt động kinh doanh xổ số điện toán phát sinh từ các thiết bị đầu cuối đăng ký bán vé xổ số điện toán trong địa giới hành chính từng tỉnh theo hợp đồng đại lý xổ số đã ký với công ty xổ số điện toán hoặc các cửa hàng, điểm bán vé do người nộp thuế thiết lập trên địa bàn.

- Trường hợp phương thức phân phối vé xổ số điện toán thông qua điện thoại và internet: Doanh thu được xác định tại từng tỉnh nơi khách hàng đăng ký tham gia dự thưởng khi mở tài khoản dự thưởng theo quy định của pháp luật về kinh doanh xổ số điện toán.

[2] Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản:

Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản tạm nộp hàng quý và quyết toán = Doanh thu tính thuế thu nhập doanh nghiệp của hoạt động chuyển nhượng bất động sản tại từng tỉnh nhân x 1%.

[3] Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với người nộp thuế có đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất:

Số thuế thu nhập doanh nghiệp phải nộp tại từng tỉnh nơi có cơ sở sản xuất = Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh nhân X Tỷ lệ (%) chi phí của từng cơ sở sản xuất trên tổng chi phí của người nộp thuế (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp). Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế.

Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp. Số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi được xác định theo kết quả sản xuất kinh doanh của hoạt động được hưởng ưu đãi và mức ưu đãi được hưởng.

[4] Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với nhà máy thuỷ điện nằm trên nhiều tỉnh:

Số thuế thu nhập doanh nghiệp phải nộp của nhà máy thuỷ điện = Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh nhân x Tỷ lệ (%) chi phí của từng nhà máy thuỷ điện trên tổng chi phí của người nộp thuế (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp). Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế. Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp.

Sau khi xác định số thuế thu nhập doanh nghiệp phải nộp của nhà máy thuỷ điện, số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh = Số thuế thu nhập doanh nghiệp phải nộp của nhà máy thủy điện nhân x Tỷ lệ (%) giá trị đầu tư của phần nhà máy thủy điện nằm trên địa giới hành chính từng tỉnh trên tổng giá trị đầu tư của nhà máy thủy điện.

Quý khách cần hỏi thêm thông tin về Thuế thu nhập doanh nghiệp có thể đặt câu hỏi tại đây.

- Luật Biển Việt Nam mới nhất hiện nay?

- Các trường hợp giao đất không thông qua đấu giá theo Luật Đất đai 2024?

- Tổ chức đại diện người lao động có thể tham dự xử lý kỷ luật lao động hay không?

- Xe máy chạy quá tốc độ 5 10kmh phạt bao nhiêu năm 2025?

- Tổng hợp Link tra cứu mã số thuế cá nhân online nhanh nhất 2025?