Nhận tiền tài trợ có phải nộp thuế GTGT không?

Nhận tiền tài trợ có phải nộp thuế GTGT không?

Tại khoản 1 Điều 5 Thông tư 219/2013/TT-BTC có quy định về các trường hợp không phải kê khai, tính nộp thuế GTGT như sau:

Điều 5. Các trường hợp không phải kê khai, tính nộp thuế GTGT

1. Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.

Cơ sở kinh doanh khi nhận khoản tiền thu về bồi thường, tiền thưởng, tiền hỗ trợ nhận được, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác thì lập chứng từ thu theo quy định. Đối với cơ sở kinh doanh chi tiền, căn cứ mục đích chi để lập chứng từ chi tiền.

Trường hợp bồi thường bằng hàng hóa, dịch vụ, cơ sở bồi thường phải lập hóa đơn và kê khai, tính, nộp thuế GTGT như đối với bán hàng hóa, dịch vụ; cơ sở nhận bồi thường kê khai, khấu trừ theo quy định.

Trường hợp cơ sở kinh doanh nhận tiền của tổ chức, cá nhân để thực hiện dịch vụ cho tổ chức, cá nhân như sửa chữa, bảo hành, khuyến mại, quảng cáo thì phải kê khai, nộp thuế theo quy định.

Ví dụ 10: Công ty TNHH P&C nhận được khoản tiền lãi từ việc mua trái phiếu và tiền cổ tức từ việc mua cổ phiếu của các doanh nghiệp khác. Công ty TNHH P&C không phải kê khai, nộp thuế GTGT đối với khoản tiền lãi từ việc mua trái phiếu và tiền cổ tức nhận được.

Ví dụ 11: Doanh nghiệp A nhận được khoản bồi thường thiệt hại do bị hủy hợp đồng từ doanh nghiệp B là 50 triệu đồng thì doanh nghiệp A lập chứng từ thu và không phải kê khai, nộp thuế GTGT đối với khoản tiền trên.

Ví dụ 12: Doanh nghiệp X mua hàng của doanh nghiệp Y, doanh nghiệp X có ứng trước cho doanh nghiệp Y một khoản tiền và được doanh nghiệp Y trả lãi cho khoản tiền ứng trước đó thì doanh nghiệp X không phải kê khai, nộp thuế GTGT đối với khoản lãi nhận được.

[...]

Như vậy, nếu tổ chức, cá nhân nhận các khoản tiền tài trợ thì không phải nộp thuế GTGT.

Theo đó, trong trường hợp này doanh nghiệp nhận hỗ trợ phải lập chứng từ thu theo quy định. Đối với doanh nghiệp chi tiền, căn cứ mục đích chi để lập chứng từ chi tiền.

Trường hợp doanh nghiệp nhận tiền của tổ chức, cá nhân để thực hiện dịch vụ cho tổ chức, cá nhân như sửa chữa, bảo hành, khuyến mại, quảng cáo thì phải kê khai, nộp thuế GTGT.

Nhận tiền tài trợ có phải nộp thuế GTGT không? (Hình từ Internet)

Thời điểm xác định thuế GTGT là khi nào?

Tại Điều 5 Nghị định 209/2013/NĐ-CP có quy định về thời điểm xác định thuế giá trị gia tăng như sau:

Điều 5. Thời điểm xác định thuế giá trị gia tăng

1. Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

2. Thời điểm xác định thuế giá trị gia tăng đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

3. Bộ Tài chính hướng dẫn cụ thể về thời điểm xác định thuế giá trị gia tăng đối với một số trường hợp đặc thù.

Như vậy, thời điểm xác định thuế GTGT là:

(1) Thời điểm xác định thuế GTGT đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

(2) Thời điểm xác định thuế GTGT đối với dịch vụ là:

- Thời điểm hoàn thành việc cung ứng dịch vụ;

- Hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

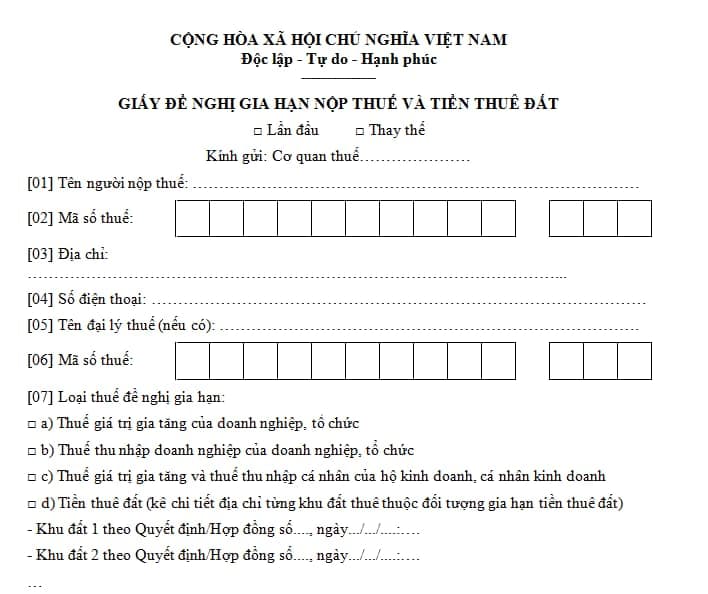

Mẫu giấy đề nghị gia hạn nộp thuế GTGT 2024?

Tại Phụ lục ban hành kèm theo Nghị định 64/2024/NĐ-CP có quy định mẫu giấy đề nghị gia hạn nộp thuế GTGT như sau:

Xem chi tiết mẫu giấy đề nghị gia hạn nộp thuế GTGT 2024 tại đây.

.jpg)

Quý khách cần hỏi thêm thông tin về Thuế giá trị gia tăng có thể đặt câu hỏi tại đây.

- Kể về người anh hùng dân tộc Võ Thị Sáu lớp 3 ngắn gọn, hay nhất 2025?

- Viết đoạn văn nêu lí do em yêu thích một câu chuyện về tình yêu thương hoặc lòng biết ơn lớp 4 hay, ngắn gọn?

- 05 yêu cầu về tinh gọn bộ máy của Bộ Chính trị theo Kết luận 127-KL/TW 2025?

- Có được thanh toán bằng đồng Pi tại Việt Nam? Đồng Pi là tài sản theo quy định pháp luật Việt Nam?

- Kết luận 127: Nghiên cứu sửa đổi, bổ sung 08 Luật trước ngày 30/06/2025?