Tải mẫu 03/bđs-tncn tờ khai thuế tncn mới nhất năm 2024?

Tải Mẫu 03/bđs-tncn tờ khai thuế tncn mới nhất năm 2024?

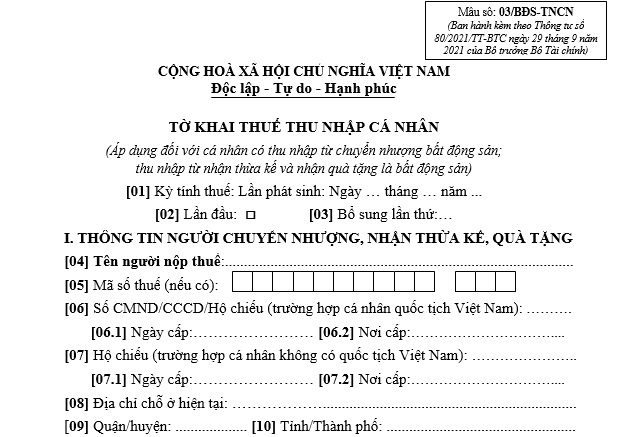

Theo đó, mẫu 03/bđs-tncn tờ khai thuế tncn là tờ khai thuế TNCN (áp dụng đối với cá nhân có thu nhập từ chuyển nhượng bất động sản; thu nhập từ nhận thừa kế, quà tặng là bất động sản. Mẫu 03/bđs-tncn được quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC.

Mẫu 03/bđs-tncn tờ khai thuế tncn mới nhất năm 2024 như sau:

Tải Mẫu 03/bđs-tncn tờ khai thuế tncn mới nhất năm 2024 tại đây. Tải về.

Tải mẫu 03/bđs-tncn tờ khai thuế tncn mới nhất năm 2024? (Hình từ Internet)

Thu nhập nào từ chuyển nhượng bất động sản được miễn thuế TNCN?

Căn cứ theo khoản 5 Điều 3 Luật Thuế thu nhập cá nhân 2007 có quy định, các khoản thu nhập từ chuyển nhượng bất động sản phải chịu thuế TNCN bao gồm:

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất.

- Thu nhập từ chuyển nhượng quyền sở hữu hoặc sử dụng nhà ở.

- Thu nhập từ chuyển nhượng quyền thuê đất, thuê mặt nước.

- Các khoản thu nhập khác nhận được từ chuyển nhượng bất động sản.

Tuy nhiên, theo Điều 4 Luật Thuế thu nhập cá nhân 2007 bổ sung bởi khoản 3 Điều 2 Luật Sửa đổi, bổ sung một số Điều của các Luật về thuế sửa đổi 2014, đối với một số thu nhập từ chuyển nhượng bất động sản thuộc các trường hợp dưới đây sẽ được miễn thuế TNCN như sau:

- Thu nhập từ chuyển nhượng bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

- Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất.

- Thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định như thế nào?

Theo Điều 14 Luật Thuế thu nhập cá nhân 2007 sửa đổi bởi khoản 6 Điều 2 Luật Sửa đổi, bổ sung một số Điều của các Luật về thuế sửa đổi 2014 quy định về thu nhập chịu thuế từ chuyển nhượng bất động sản như sau:

Điều 14. Thu nhập chịu thuế từ chuyển nhượng bất động sản

1. Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định là giá chuyển nhượng từng lần.

2. Chính phủ quy định nguyên tắc, phương pháp xác định giá chuyển nhượng bất động sản.

3. Thời điểm xác định thu nhập chịu thuế từ chuyển nhượng bất động sản là thời điểm hợp đồng chuyển nhượng có hiệu lực theo quy định của pháp luật.

Ngoài ra, căn cứ tại Điều 29 Luật Thuế thu nhập cá nhân 2007 quy định về thuế đối với thu nhập từ chuyển nhượng bất động sản như sau:

Điều 29. Thuế đối với thu nhập từ chuyển nhượng bất động sản

Thuế đối với thu nhập từ chuyển nhượng bất động sản tại Việt Nam của cá nhân không cư trú được xác định bằng giá chuyển nhượng bất động sản nhân với thuế suất 2%.

Theo quy định Điều 32 Luật Thuế thu nhập cá nhân 2007 về thời điểm xác định thu nhập chịu thuế

Điều 32. Thời điểm xác định thu nhập chịu thuế

1. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại Điều 25 của Luật này là thời điểm cá nhân không cư trú nhận được thu nhập hoặc thời điểm xuất hoá đơn bán hàng hoá, cung cấp dịch vụ.

2. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại các điều 26, 27, 30 và 31 của Luật này là thời điểm tổ chức, cá nhân ở Việt Nam trả thu nhập cho cá nhân không cư trú hoặc thời điểm cá nhân không cư trú nhận được thu nhập từ tổ chức, cá nhân ở nước ngoài.

3. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại Điều 28 và Điều 29 của Luật này là thời điểm hợp đồng chuyển nhượng có hiệu lực.

Thông qua các quy định trên, thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định như sau:

[1] Đối với cá nhân cư trú:

- Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định là giá chuyển nhượng từng lần.

- Thời điểm xác định thu nhập chịu thuế TNCN: Thời điểm hợp đồng chuyển nhượng có hiệu lực.

[2] Đối với cá nhân không cư trú:

- Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định là giá chuyển nhượng từng lần.

- Thuế đối với thu nhập từ chuyển nhượng bất động sản tại Việt Nam = Giá chuyển nhượng bất động sản x Thuế suất 2%.

- Thời điểm xác định thu nhập chịu thuế TNCN: Thời điểm hợp đồng chuyển nhượng có hiệu lực.

Trân trọng!

- Luật Thuế thu nhập cá nhân 2007

- Luật Thuế thu nhập cá nhân 2007

- Luật Sửa đổi, bổ sung một số Điều của các Luật về thuế sửa đổi 2014

- Luật Thuế thu nhập cá nhân 2007

- Luật Sửa đổi, bổ sung một số Điều của các Luật về thuế sửa đổi 2014

- Luật Thuế thu nhập cá nhân 2007

- Luật Thuế thu nhập cá nhân 2007

- tờ khai thuế

- Thông tư 80/2021/TT-BTC

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Cách nhận biết hiệu lệnh bằng còi của CSGT từ 1/1/2025 để thực hiện đúng?

- Mẫu Báo cáo thành tích cá nhân của Phó hiệu trưởng mới nhất năm 2024?

- Hướng dẫn xóa thí sinh khỏi danh sách Vòng 6 Trạng Nguyên Tiếng Việt tại quantri.trangnguyen.edu.vn?

- Tháng 10 âm lịch 2024 kết thúc vào ngày nào? Tháng 10 âm lịch 2024 là tháng con gì? Tháng 10 âm lịch năm 2024 có sự kiện gì?

- Cách viết trách nhiệm của cá nhân đối với những hạn chế, khuyết điểm của tập thể trong bản kiểm điểm đảng viên cuối năm 2024?