Có được bù trừ lãi từ hoạt động chuyển nhượng bất động sản với lỗ của hoạt động sản xuất kinh doanh không?

Có được bù trừ lãi từ hoạt động chuyển nhượng bất động sản với lỗ của hoạt động sản xuất kinh doanh không?

Tại khoản 9 Điều 18 Thông tư 78/2014/TT-BTC có quy định về điều kiện áp dụng ưu đãi thuế thu nhập doanh nghiệp như sau:

Điều kiện áp dụng ưu đãi thuế thu nhập doanh nghiệp

...

9. Trường hợp trong cùng kỳ tính thuế, doanh nghiệp có phát sinh hoạt động kinh doanh được hưởng ưu đãi thuế bị lỗ, hoạt động kinh doanh không được hưởng ưu đãi thuế, thu nhập khác của các hoạt động kinh doanh (không bao gồm thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư; thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật) có thu nhập (hoặc ngược lại) thì doanh nghiệp bù trừ vào thu nhập chịu thuế của các hoạt động có thu nhập do doanh nghiệp lựa chọn. Phần thu nhập còn lại sau khi bù trừ áp dụng mức thuế suất thuế thu nhập doanh nghiệp theo mức thuế suất của hoạt động còn thu nhập.

Trường hợp trong các kỳ tính thuế trước, doanh nghiệp đang bị lỗ (nếu còn trong thời hạn chuyển lỗ) thì doanh nghiệp phải chuyển lỗ tương ứng với các hoạt động có thu nhập. Nếu doanh nghiệp không tách riêng được lỗ của từng hoạt động thì doanh nghiệp chuyển lỗ vào thu nhập của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp trước sau đó vẫn còn lỗ thì chuyển vào thu nhập của hoạt động không được hưởng ưu đãi thuế thu nhập doanh nghiệp (không bao gồm thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư; thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác khoáng sản theo quy định của pháp luật).

…

Tại khoản 2 Điều 4 Thông tư 78/2014/TT-BTC được sửa đổi bởi Điều 2 Thông tư 96/2015/TT-BTC có quy định về xác định thu nhập tính thuế như sau:

Xác định thu nhập tính thuế

...

2. Thu nhập chịu thuế

...

Doanh nghiệp trong kỳ tính thuế có các hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản) nếu bị lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất kinh doanh (bao gồm cả thu nhập khác quy định tại Điều 7 Thông tư số 78/2014/TT-BTC), sau khi bù trừ vẫn còn lỗ thì tiếp tục được chuyển sang các năm tiếp theo trong thời hạn chuyển lỗ theo quy định.

Đối với số lỗ của hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản) của các năm 2013 trở về trước còn trong thời hạn chuyển lỗ thì doanh nghiệp phải chuyển vào thu nhập của hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư, nếu chuyển không hết thì được chuyển lỗ vào thu nhập của hoạt động sản xuất kinh doanh (bao gồm cả thu nhập khác) từ năm 2014 trở đi.

Trường hợp doanh nghiệp làm thủ tục giải thể doanh nghiệp, sau khi có quyết định giải thể nếu có chuyển nhượng bất động sản là tài sản cố định của doanh nghiệp thì thu nhập (lãi) từ chuyển nhượng bất động sản (nếu có) được bù trừ với lỗ từ hoạt động sản xuất kinh doanh (bao gồm cả số lỗ của các năm trước được chuyển sang theo quy định) vào kỳ tính thuế phát sinh hoạt động chuyển nhượng bất động sản.

Tại Công văn 12036/CT-TTHT năm 2020 có hướng dẫn về thuế thu nhập doanh nghiệp đối với hoạt động chuyển nhượng bất động sản như sau:

Căn cứ các quy định trên, trường hợp Công ty có hoạt động chuyển nhượng bất động sản lãi và hoạt động sản xuất kinh doanh đang bị lỗ thì Công ty không được bù trừ lãi từ hoạt động chuyển nhượng bất động sản với lỗ của hoạt động sản xuất kinh doanh.

Công ty xác định số thuế thu nhập doanh nghiệp phải nộp trong năm đối với hoạt động chuyển nhượng bất động sản theo quy định tại Điều 9 Thông tư 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính.

Đối với số lỗ từ hoạt động sản xuất kinh doanh, Công ty thực hiện chuyển lỗ theo quy định tại Điều 9 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính.

Như vậy, công ty không được bù trừ lãi từ hoạt động chuyển nhượng bất động sản với lỗ của hoạt động sản xuất kinh doanh. Theo đó, trong trường hợp này công ty phải hạch toán riêng thu nhập của hoạt động kinh doanh bất động sản và hoạt động kinh doanh khác.

Công ty xác định số thuế thu nhập doanh nghiệp phải nộp trong năm đối với hoạt động chuyển nhượng bất động sản như sau:

Số thuế thu nhập doanh nghiệp trong kỳ tính thuế đối với hoạt động chuyển nhượng bất động sản = thu nhập tính thuế từ hoạt động chuyển nhượng bất động sản x thuế suất 20%.

Đối với số lỗ từ hoạt động sản xuất kinh doanh, công ty thực hiện chuyển lỗ như sau:

- Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

- Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Lưu ý: Tuy nhiên đối với trường hợp công ty làm thủ tục giải thể thì sau khi có quyết định giải thể nếu có chuyển nhượng bất động sản là tài sản cố định thì lãi từ chuyển nhượng bất động sản (nếu có) được bù trừ với lỗ từ hoạt động sản xuất kinh doanh vào kỳ tính thuế phát sinh hoạt động chuyển nhượng bất động sản.

Có được bù trừ lãi từ hoạt động chuyển nhượng bất động sản với lỗ của hoạt động sản xuất kinh doanh không? (Hình từ Internet)

Mức thuế suất thuế TNDN đối với hoạt động chuyển nhượng bất động sản năm 2024 là bao nhiêu?

Tại khoản 2 Điều 17 Thông tư 78/2014/TT-BTC có quy định cách tính thuế TNDN đối với hoạt động chuyển nhượng bất động sản như sau:

Căn cứ tính thuế

Căn cứ tính thuế thu nhập từ chuyển nhượng bất động sản là thu nhập tính thuế và thuế suất.

Thu nhập tính thuế bằng (=) thu nhập chịu thuế trừ (-) các khoản lỗ của hoạt động chuyển nhượng bất động sản của các năm trước (nếu có).

1. Thu nhập chịu thuế.

Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định bằng doanh thu thu được từ hoạt động chuyển nhượng bất động sản trừ giá vốn của bất động sản và các khoản chi phí được trừ liên quan đến hoạt động chuyển nhượng bất động sản.

...

2. Thuế suất thuế thu nhập doanh nghiệp đối với hoạt động chuyển nhượng bất động sản là 22% (từ ngày 01/01/2016 là 20%).

...

Như vậy, mức thuế suất thuế TNDN đối với hoạt động chuyển nhượng bất động sản năm 2024 là 20%.

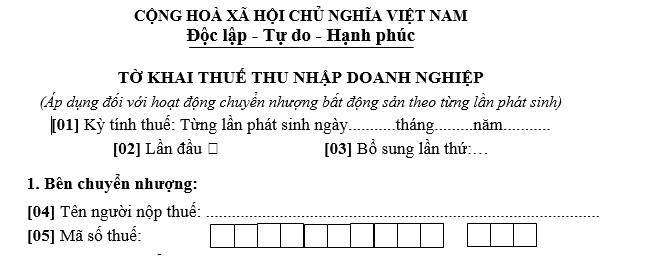

Mẫu tờ khai thuế TNDN mẫu 02/TNDN mới nhất 2024?

Tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC có quy định mẫu tờ khai thuế TNDN như sau:

Lưu ý: Mẫu tờ khai thuế thu nhập doanh nghiệp trên được áp dụng đối với hoạt động chuyển nhượng bất động sản theo từng lần phát sinh.

Xem chi tiết mẫu tờ khai thuế TNDN mẫu 02/TNDN

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Học sinh được nghỉ bao nhiêu ngày Tết 2025? Học kỳ 2 năm học 2024 - 2025 bắt đầu khi nào?

- Tên gọi Hà Nội có từ khi nào? Phía Bắc Thủ đô Hà Nội tiếp giáp với tỉnh thành nào?

- Còn bao nhiêu ngày thứ 2 nữa đến Tết 2025? Đếm ngược ngày Tết Âm lịch 2025?

- Trường công lập được Nhà nước giao đất không thu tiền sử dụng đất có được phép chuyển sang thuê đất thu tiền hằng năm để kinh doanh không?

- Từ 1/1/2025, tài liệu ôn luyện kiểm tra phục hồi điểm GPLX được đăng tải trên đâu?