Cách tính thuế TNCN đối với tiền làm thêm giờ tiền tăng ca chính xác nhất?

Cách tính thuế TNCN đối với tiền làm thêm giờ tiền tăng ca chính xác nhất?

Căn cứ theo theo điểm i khoản 1 Điều 3 Thông tư 111/2013/TT-BTC có quy định như sau:

Các khoản thu nhập được miễn thuế

....

i) Thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động. Cụ thể như sau:

i.1) Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày làm việc bình thường.

........

Mặt khác, theo quy định Điều 98 Bộ luật Lao động 2019 về tiền lương làm thêm giờ, làm việc vào ban đêm như sau:

Tiền lương làm thêm giờ, làm việc vào ban đêm

1. Người lao động làm thêm giờ được trả lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc đang làm như sau:

a) Vào ngày thường, ít nhất bằng 150%;

b) Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

c) Vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày.

2. Người lao động làm việc vào ban đêm thì được trả thêm ít nhất bằng 30% tiền lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc của ngày làm việc bình thường.

3. Người lao động làm thêm giờ vào ban đêm thì ngoài việc trả lương theo quy định tại khoản 1 và khoản 2 Điều này, người lao động còn được trả thêm 20% tiền lương tính theo đơn giá tiền lương hoặc tiền lương theo công việc làm vào ban ngày của ngày làm việc bình thường hoặc của ngày nghỉ hằng tuần hoặc của ngày nghỉ lễ, tết.

Theo đó, cách tính thuế TNCN đối với tiền làm thêm giờ tiền tăng ca được thực hiện theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất.

Trong đó:

[1] Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

[2] Thu nhập chịu thuế = Tổng thu nhập nhận được từ tiền làm thêm giờ, tiền tăng ca - Khoản được miễn thuế.

*Thu nhập từ tiền làm thêm giờ, tiền tăng ca của người lao động được xác định như sau: (A là tiền lương thực trả người lao động nhận được)

- Làm thêm giờ vào ngày bình thường: Tiền lương làm thêm = 150%A x Số giờ làm thêm

- Làm thêm giờ vào ngày nghỉ hằng tuần: Tiền lương làm thêm = 200%A x Số giờ làm thêm

- Làm thêm giờ vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương: Tiền lương làm thêm = 300%A x Số giờ làm thêm.

*Khoản tiền làm thêm giờ, tiền tăng ca được miễn thuế = Tiền lương làm thêm giờ, tiền tăng ca nhận được - Tiền lương làm việc theo ngày bình thường.

Ví dụ: Một Ông A có mức lương trả theo ngày làm việc bình thường theo quy định của Bộ luật Lao động 2019 là 50.000 đồng/giờ.

- Trường hợp cá nhân làm thêm giờ vào ngày thường, cá nhân sẽ được trả 75.000 đồng/giờ thì thu nhập được miễn thuế là:

75.000 đồng/giờ – 50.000 đồng/giờ = 25.000 đồng/giờ

- Trường hợp cá nhân làm thêm giờ vào ngày nghỉ hàng tuần, cá nhân được trả 100.000 đồng/giờ thì thu nhập được miễn thuế là:

100.000 đồng/giờ – 50.000 đồng/giờ = 50.000 đồng/giờ

- Trường hợp cá nhân làm thêm giờ vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, cá nhân được trả 150.000 đồng/giờ thì thu nhập được miễn thuế là:

150.000 đồng/giờ – 50.000 đồng/giờ = 100.000 đồng/giờ.

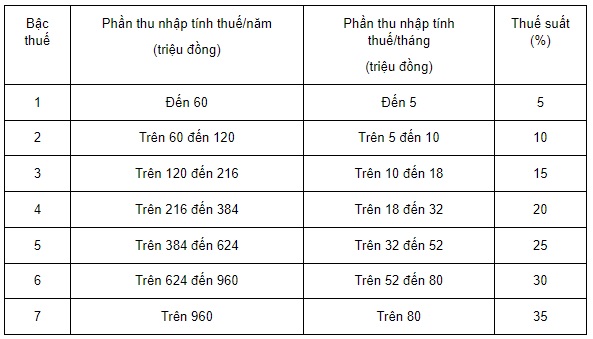

[3] Thuế suất được áp dụng với thu nhập tính thuế theo biểu lũy tiến từng phần dưới đây:

Cách tính thuế TNCN đối với tiền làm thêm giờ tiền tăng ca chính xác nhất? (Hình từ Internet)

Kỳ tính thuế TNCN đối với tiền lương tiền công như thế nào?

Theo quy định tại Điều 7 Luật Thuế thu nhập cá nhân 2007 sửa đổi bởi khoản 3 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012 quy định về kỳ tính thuế như sau:

Kỳ tính thuế

1. Kỳ tính thuế đối với cá nhân cư trú được quy định như sau:

a) Kỳ tính thuế theo năm áp dụng đối với thu nhập từ kinh doanh; thu nhập từ tiền lương, tiền công;

....

2. Kỳ tính thuế đối với cá nhân không cư trú được tính theo từng lần phát sinh thu nhập áp dụng đối với tất cả thu nhập chịu thuế.

Như vậy, kỳ tính thuế TNCN được xác định như sau:

- Đối với cá nhân cư trú: Kỳ tính thuế TNCN đối với tiền lương tiền công là kỳ tính thuế theo năm

- Đối với cá nhân không cư trú: Kỳ tính thuế TNCN đối với tiền lương tiền công là kỳ tính thuế theo từng lần phát sinh.

Thời điểm xác định thu nhập chịu thuế TNCN từ tiền lương tiền công là khi nào?

Theo Điều 11 Luật Thuế thu nhập cá nhân 2007 quy định về thu nhập chịu thuế từ tiền lương, tiền công cụ thể như:

Thu nhập chịu thuế từ tiền lương, tiền công

1. Thu nhập chịu thuế từ tiền lương, tiền công được xác định bằng tổng số thu nhập quy định tại khoản 2 Điều 3 của Luật này mà đối tượng nộp thuế nhận được trong kỳ tính thuế.

2. Thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập cho đối tượng nộp thuế hoặc thời điểm đối tượng nộp thuế nhận được thu nhập.

Căn cứ tại Điều 32 Luật Thuế thu nhập cá nhân 2007 quy định về thời điểm xác định thu nhập chịu thuế cụ thể như:

Thời điểm xác định thu nhập chịu thuế:

....

2. Thời điểm xác định thu nhập chịu thuế đối với thu nhập quy định tại các điều 26, 27, 30 và 31 của Luật này là thời điểm tổ chức, cá nhân ở Việt Nam trả thu nhập cho cá nhân không cư trú hoặc thời điểm cá nhân không cư trú nhận được thu nhập từ tổ chức, cá nhân ở nước ngoài.

.....

Thông qua căn cứ trên, đối với cá nhân cư trú, thời điểm xác định thu nhập chịu thuế TNCN từ tiền lương tiền công được xác định là thời điểm tổ chức, cá nhân trả thu nhập cho đối tượng nộp thuế hoặc thời điểm đối tượng nộp thuế nhận được thu nhập.

Mặt khác, đối với cá nhân không cư trú, thời điểm xác định thu nhập chịu thuế TNCN từ tiền lương tiền công được xác định là thời điểm tổ chức, cá nhân ở Việt Nam trả thu nhập cho cá nhân không cư trú hoặc thời điểm cá nhân không cư trú nhận được thu nhập từ tổ chức, cá nhân ở nước ngoài.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Mẫu Báo cáo thành tích cá nhân của Phó hiệu trưởng mới nhất năm 2024?

- Hướng dẫn xóa thí sinh khỏi danh sách Vòng 6 Trạng Nguyên Tiếng Việt tại quantri.trangnguyen.edu.vn?

- Tháng 10 âm lịch 2024 kết thúc vào ngày nào? Tháng 10 âm lịch 2024 là tháng con gì? Tháng 10 âm lịch năm 2024 có sự kiện gì?

- Cách viết trách nhiệm của cá nhân đối với những hạn chế, khuyết điểm của tập thể trong bản kiểm điểm đảng viên cuối năm 2024?

- Giám đốc BHXH cấp tỉnh có quyền xử phạt hành vi cho mượn thẻ bảo hiểm y tế không?