Danh sách xếp hạng 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam 2022?

Danh sách xếp hạng 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam 2022?

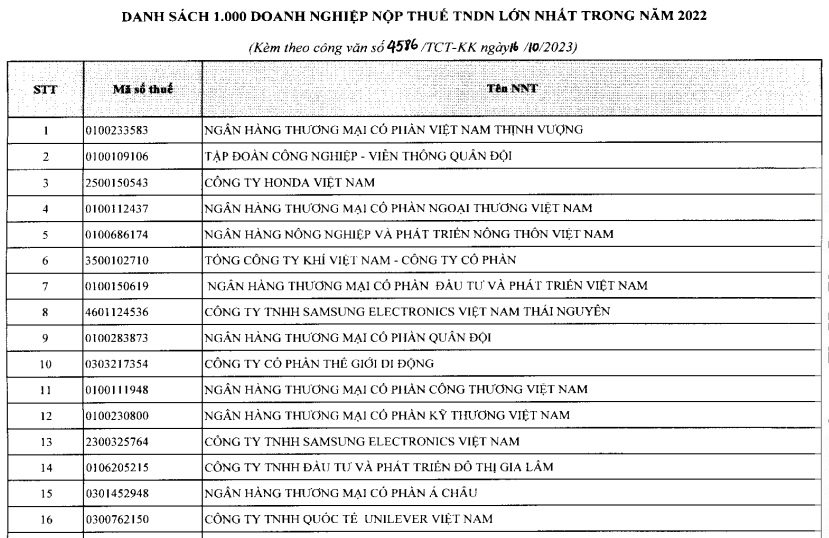

Căn cứ theo Công văn 4586/TCT-KK năm 2023 do Tổng cục thuế ban hành thì Danh sách xếp hạng 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam 2022 bao gồm:

Xem chi tiết và tải Danh sách xếp hạng 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam 2022 tại đây. Tải về.

Danh sách xếp hạng 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam 2022? (Hình từ Internet)

Doanh nghiệp nào phải nộp thuế TNDN?

Theo quy định tại khoản 2 Điều 2 Luật Thuế thu nhập doanh nghiệp 2008, doanh nghiệp phải nộp thuế TNDN là doanh nghiệp có thu nhập chịu thuế theo Điều 3 Luật Thuế thu nhập doanh nghiệp 2008, cụ thể:

- Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam.

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam liên quan đến hoạt động của cơ sở thường trú đó.

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam mà khoản thu nhập này không liên quan đến hoạt động của cơ sở thường trú.

- Doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam.

Mặt khác, thu nhập chịu thuế TNDN là các khoản thu nhập như sau: (theo quy định tại Điều 3 Luật Thuế thu nhập doanh nghiệp 2008 được sửa đổi bởi khoản 1 Điều 1 Luật Sửa đổi, bổ sung một số điều của các Luật về thuế 2014

- Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ.

- Thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn;

- Thu nhập từ chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản.

- Thu nhập từ quyền sử dụng tài sản, quyền sở hữu tài sản, kể cả thu nhập từ quyền sở hữu trí tuệ theo quy định của pháp luật.

- Thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản, trong đó có các loại giấy tờ có giá.

- Thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ.

- Khoản thu từ nợ khó đòi đã xoá nay đòi được; khoản thu từ nợ phải trả không xác định được chủ.

- Khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác.

Căn cứ để tính thuế TNDN là gì?

Căn cứ theo Điều 5 Luật Thuế thu nhập doanh nghiệp 2008, căn cứ để tính thuế TNDN là thu nhập tính thuế và thuế suất.

[1] Thu nhập tính thuế: (quy định tại Điều 7 Luật Thuế thu nhập doanh nghiệp 2008 sửa đổi, bổ sung bởi khoản 4 Điều 1 Luật Thuế thu nhập doanh nghiệp sửa đổi 2013

- Thu nhập tính thuế trong kỳ tính thuế = Thu nhập chịu thuế - Thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước.

- Thu nhập chịu thuế = Doanh thu - Các khoản chi được trừ của hoạt động sản xuất, kinh doanh cộng thu nhập khác, kể cả thu nhập nhận được ở ngoài Việt Nam.

- Thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản phải xác định riêng để kê khai nộp thuế.

Thu nhập từ chuyển nhượng dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư (trừ chuyển nhượng quyền tham gia dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng bất động sản nếu lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất, kinh doanh trong kỳ tính thuế.

[2] Thuế suất: (quy định tại Điều 10 Luật Thuế thu nhập doanh nghiệp 2008 được sửa đổi, bổ sung bởi khoản 6 Điều 1 Luật Thuế thu nhập doanh nghiệp sửa đổi năm 2013.

- Trước đây, thuế suất thuế TNDN là 22%, tuy nhiên kể từ ngày 01/01/2016 thì các trừ trường hợp thuộc diện áp dụng thuế suất 22% chuyển sang áp dụng thuế suất 20% kể từ ngày 01/01/2016. Doanh nghiệp có tổng doanh thu năm không quá 20 tỷ đồng cũng được áp dụng thuế suất 20%.

*Lưu ý: thuế suất này không áp dụng đối với:

+ Doanh nghiệp đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam.

+ Doanh nghiệp được ưu đãi về thuế suất.

Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 20% là doanh thu của năm trước liền kề.

- Thuế suất thuế TNDN từ 32% đến 50% theo từng dự án, từng cơ sở kinh doanh: Đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam.

Trân trọng!

- Luật Thuế thu nhập doanh nghiệp 2008

- Luật Thuế thu nhập doanh nghiệp sửa đổi 2013

- Luật Thuế thu nhập doanh nghiệp 2008

- Luật Thuế thu nhập doanh nghiệp 2008

- Luật Sửa đổi, bổ sung một số điều của các Luật về thuế 2014

- Luật Thuế thu nhập doanh nghiệp 2008

- nộp thuế TNDN

- Luật Thuế thu nhập doanh nghiệp 2008

- thuế TNDN

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Bài mẫu viết thư UPU lần thứ 54 năm 2025: Đại dương đang nóng lên bất thường hay, ý nghĩa nhất?

- 29 tháng 2 âm lịch là ngày mấy dương 2025? Được sử dụng người lao động làm thêm giờ ngày 29 tháng 2 2025 âm lịch mà không bị giới hạn số giờ làm thêm khi nào?

- Tại kỳ họp thứ Tư, ngày 15/11/2022, Quốc hội khóa 15 đã thông qua văn bản nào về thí điểm một số cơ chế, chính sách đặc thù phát triển thành phố Buôn Ma Thuột, tỉnh Đắk Lắk?

- Danh mục chức danh, chức vụ lãnh đạo, quản lý và tương đương trong hệ thống công đoàn mới nhất năm 2025?

- Hướng dẫn thanh toán Lệ phí thi HSA 2025 mới nhất?