Mẫu giấy đề nghị gia hạn nộp thuế giá trị gia tăng mới nhất 2023?

Mẫu giấy đề nghị gia hạn nộp thuế giá trị gia tăng mới nhất 2023?

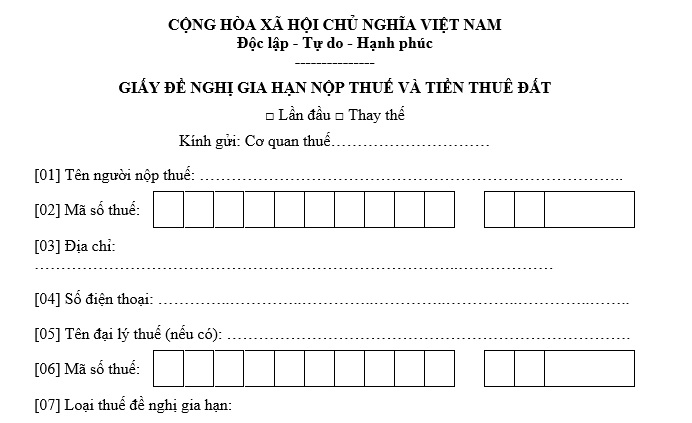

Sau đây là mẫu giấy đề nghị gia hạn nộp thuế giá trị gia tăng chuẩn pháp lý mới nhất 2023 có thể tham khảo:

Tải về chi tiết mẫu giấy đề nghị gia hạn nộp thuế giá trị gia tăng tại đây tải về

Mẫu giấy đề nghị gia hạn nộp thuế giá trị gia tăng mới nhất 2023? (hình từ Internet)

Thời hạn nộp thuế giá trị gia tăng theo tháng và theo quý năm 2023 sau khi gia hạn là khi nào?

Căn cứ theo điểm b khoản 1 Điều 4 Nghị định 12/2023/NĐ-CP quy định về gia hạn thời hạn nộp thuế và tiền thuê đất như sau:

Gia hạn thời hạn nộp thuế và tiền thuê đất

1. Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

a) Gia hạn thời hạn nộp thuế đối với số thuế giá trị gia tăng phát sinh phải nộp (bao gồm cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh) của kỳ tính thuế từ tháng 3 đến tháng 8 năm 2023 (đối với trường hợp kê khai thuế giá trị gia tăng theo tháng) và kỳ tính thuế quý I, quý II năm 2023 (đối với trường hợp kê khai thuế giá trị gia tăng theo quý) của các doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định này. Thời gian gia hạn là 06 tháng đối với số thuế giá trị gia tăng từ tháng 3 đến tháng 5 năm 2023 và quý I năm 2023, thời gian gia hạn là 05 tháng đối với số thuế giá trị gia tăng của tháng 6 năm 2023 và quý II năm 2023, thời gian gia hạn là 04 tháng đối với số thuế giá trị gia tăng của tháng 7 năm 2023, thời gian gia hạn là 03 tháng đối với số thuế giá trị gia tăng của tháng 8 năm 2023. Thời gian gia hạn tại điểm này được tính từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế.

Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai. Thời hạn nộp thuế giá trị gia tăng của tháng, quý được gia hạn như sau:

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 3 năm 2023 chậm nhất là ngày 20 tháng 10 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 4 năm 2023 chậm nhất là ngày 20 tháng 11 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 5 năm 2023 chậm nhất là ngày 20 tháng 12 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 6 năm 2023 chậm nhất là ngày 20 tháng 12 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 7 năm 2023 chậm nhất là ngày 20 tháng 12 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 8 năm 2023 chậm nhất là ngày 20 tháng 12 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý I năm 2023 chậm nhất là ngày 31 tháng 10 năm 2023.

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý II năm 2023 chậm nhất là ngày 31 tháng 12 năm 2023.

...

Như vậy, thời hạn nộp thuế giá trị gia tăng của tháng và quý được gia hạn như sau:

- Đối với kỳ tính thuế tháng 3: chậm nhất là ngày 20 tháng 10 năm 2023.

- Đối với kỳ tính thuế tháng 4: chậm nhất là ngày 20 tháng 11 năm 2023.

- Đối với kỳ tính thuế tháng 5: chậm nhất là ngày 20 tháng 12 năm 2023.

- Đối với kỳ tính thuế tháng 6: chậm nhất là ngày 20 tháng 12 năm 2023.

- Đối với kỳ tính thuế tháng 7: chậm nhất là ngày 20 tháng 12 năm 2023.

- Đối với kỳ tính thuế tháng 8: chậm nhất là ngày 20 tháng 12 năm 2023.

- Đối với kỳ tính thuế quý 1 năm 2023: chậm nhất là ngày 31 tháng 10 năm 2023.

- Đối với kỳ tính thuế quý 2 năm 2023: chậm nhất là ngày 31 tháng 12 năm 2023.

Doanh nghiệp có chi nhánh trực tiếp kê khai thuế giá trị gia tăng với cơ quan thuế có được gia hạn nộp thuế giá trị gia tăng không?

Căn cứ theo điểm b khoản 1 Điều 4 Nghị định 12/2023/NĐ-CP quy định về gia hạn thời hạn nộp thuế và tiền thuê đất như sau:

Gia hạn thời hạn nộp thuế và tiền thuê đất

...

1. Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

...

b) Trường hợp doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định này có các chi nhánh, đơn vị trực thuộc thực hiện khai thuế giá trị gia tăng riêng với cơ quan thuế quản lý trực tiếp của chi nhánh, đơn vị trực thuộc thì các chi nhánh, đơn vị trực thuộc cũng thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng. Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức nêu tại khoản 1, khoản 2 và khoản 3 Điều 3 Nghị định này không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.

...

Theo đó, doanh nghiệp có chi nhánh trực tiếp khai thuế giá trị gia tăng với cơ quan quản lý thuế của chi nhánh thì sẽ vẫn được gia hạn nộp thuế.

Tuy nhiên, nếu chi nhánh không hoạt động kinh doanh các ngành nghề không thuộc ngành nghề được gia hạn nộp thuế giá trị gia tăng thì sẽ không được gia hạn nộp thuế giá trị gia tăng.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Tháng 3 âm lịch năm 2025 có bao nhiêu ngày? Tháng 3 âm lịch 2025 có mấy ngày nghỉ lễ tết?

- Top 10+ Mẫu thư UPU lần thứ 54 đại dương sáng tạo cho học sinh các lớp hay nhất?

- Top 2 bài văn tả một người là nhân vật chính trong bộ phim hoặc vở kịch mà em đã xem ngắn gọn?

- Quy định về nguồn hình thành và điều tiết Quỹ đại diện, bảo vệ người lao động tại Công đoàn như thế nào?

- Viết đoạn văn tả món đồ chơi mà em yêu thích lớp 5 ngắn gọn?