Thời hạn nộp hồ sơ khai thuế và mức phạt khi chậm nộp

Pháp luật quy định về thời hạn nộp hồ sơ khai thuế và mức phạt hành chính đối với với hành vi chậm nộp hồ sơ khai thuế, cụ thể như sau:

>> Tổng hợp văn bản QPPL về Thuế đang có hiệu lực

>> Những điều cần biết về quản lý thuế đối với doanh nghiệp

Ảnh minh họa

1. Thời hạn nộp hồ sơ khai thuế

Tại Điều 44 Luật Quản lý thuế 2019 quy định thời hạn nộp hồ sơ khai thuế như sau:

- Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai theo tháng, theo quý:

- Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng;

- Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

- Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

- Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

- Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

- Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

- Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

- Thời hạn nộp hồ sơ khai thuế đối với trường hợp chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp chậm nhất là ngày thứ 45 kể từ ngày xảy ra sự kiện.

2. Mức phạt chậm nộp hồ sơ khai thuế

Căn cứ Điều 13 Nghị định 125/2020/NĐ-CP, mức xử phạt đối với hành vi vi phạm về thời hạn nộp hồ sơ khai thuế được quy định cụ thể như sau:

|

Hành vi vi phạm |

Mức phạt |

Biện pháp khắc phục hậu quả |

Căn cứ pháp lý |

|

Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ |

Cảnh cáo |

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế

|

Khoản 1, điểm a khoản 6 Điều 13 |

|

Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp quy định tại khoản 1 Điều 13 Nghị định 125/2020 |

Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng

|

Khoản 2, điểm a khoản 6 Điều 13 |

|

|

Nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày |

Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng |

Khoản 3, điểm a khoản 6 Điều 13 |

|

|

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày; - Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp; - Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp (1); - Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp (2). |

Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng |

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế. Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với hành vi quy định tại (1), (2) |

Khoản 4, 6 Điều 13 |

|

Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế |

Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng Lưu ý: Trường hợp số tiền phạt nếu áp dụng nêu trên lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp hơn mức 11,5 triệu đồng |

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế |

Khoản 5, điểm a khoản 6 Điều 13 |

3. Tính tiền chậm nộp tiền phạt

Theo khoản 1 Điều 42 Nghị định 125/2020/NĐ-CP quy định như sau:

- Tổ chức, cá nhân chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn thì bị tính tiền chậm nộp tiền phạt theo mức 0,05%/ngày tính trên số tiền phạt chậm nộp (trước đây là 0,03%/ngày).

- Số ngày chậm nộp tiền phạt bao gồm cả ngày lễ, ngày nghỉ theo chế độ quy định và được tính từ ngày kế tiếp ngày hết thời hạn nộp tiền phạt đến ngày liền kề trước ngày tổ chức, cá nhân nộp tiền phạt vào ngân sách nhà nước.

4. Không tính tiền chậm nộp tiền phạt trong các trường hợp sau:

Theo khoản 1 Điều 42 Nghị định 125/2020/NĐ-CP, không tính tiền chậm nộp tiền phạt trong các trường hợp sau:

- Trong thời gian được hoãn thi hành quyết định phạt tiền;

- Trong thời gian xem xét, quyết định miễn tiền phạt;

- Số tiền phạt chưa đến hạn nộp trong trường hợp được nộp tiền phạt nhiều lần.

Trường hợp tổ chức, cá nhân không tự giác nộp tiền phạt, tiền chậm nộp tiền phạt vào ngân sách nhà nước thì cơ quan thuế quản lý trực tiếp tổ chức, cá nhân đó có trách nhiệm thông báo, đôn đốc tổ chức, cá nhân nộp tiền phạt, tiền chậm nộp tiền phạt theo quy định.

Căn cứ pháp lý:

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

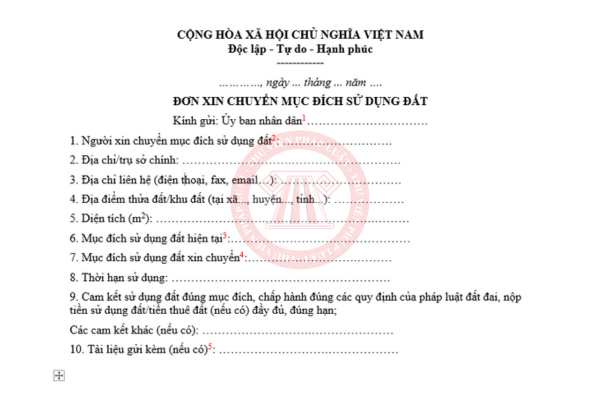

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

-

- Quy chuẩn kỹ thuật quốc gia QCVN 10:2024/BXD về xây dựng công trình đảm bảo tiếp cận sử dụng

- 17:06 15/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

Cùng chuyên mục

-

- Tổng hợp mẫu biểu hồ sơ khai thuế thu nhập cá nhân 202513:33 11/02/2025

-

- Tổng hợp file word mẫu tờ khai quyết toán thuế nhà thầu năm 202515:35 10/02/2025

-

.png)

- Tổng hợp mẫu hồ sơ thay đổi thông tin đăng ký thuế 202509:30 10/02/2025

-

- Tổng hợp file word 09 mẫu tờ khai thuế TNCN năm 2025 mới nhất11:29 10/02/2025

-

.png)

- Tổng hợp mẫu tờ khai đăng ký thuế dùng cho tổ chức15:52 10/02/2025

-

- 03 trường hợp hộ kinh doanh dạy thêm được miễn lệ phí môn bài16:23 06/02/2025