Nguyên tắc xử lý khi có tổn thất và xử lý số tiền thu hồi được từ nợ của tổ chức tín dụng

Từ ngày 11/7/2024, nguyên tắc xử lý khi có tổn thất và xử lý số tiền thu hồi được từ nợ của tổ chức tín dụng được quy định cụ thể tại Nghị định 86/2024/NĐ-CP.

>> Danh sách văn bản Trung ương cập nhật ngày 26/07/2024

>> Trách nhiệm báo cáo và cung cấp thông tin của ngân hàng hợp tác từ ngày 17/7/2024

1. Nguyên tắc xử lý khi có tổn thất và xử lý số tiền thu hồi được từ nợ của tổ chức tín dụng

Căn cứ Điều 13 Nghị định 86/2024/NĐ-CP, đối với số tiền thu hồi được từ nợ đã sử dụng dự phòng để xử lý rủi ro từ ngày 11/7/2024 được xử lý theo quy định như sau:

(i) Số tiền thu hồi được từ nợ đã sử dụng dự phòng để xử lý rủi ro, kể cả số tiền thu hồi được từ việc xử lý tài sản bảo đảm, được coi là thu nhập khác trong kỳ kế toán của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, trừ quy định tại khoản 2 Mục này.

(ii) Số tiền thu hồi được từ nợ đã sử dụng dự phòng để xử lý rủi ro đối với số dư nợ ngoại bảng đã loại trừ không tính vào giá trị doanh nghiệp khi thực hiện cổ phần hóa của các ngân hàng thương mại nhà nước cổ phần hóa thực hiện theo Quyết định của Thủ tướng Chính phủ về tỷ lệ phí tổ chức tín dụng cổ phần hóa được hưởng khi thu hồi khoản nợ ngoại bảng được giữ lại và hướng dẫn của Bộ Tài chính.

|

File Word Luật Các tổ chức tín dụng và các văn bản hướng dẫn có hiệu lực từ ngày 01/7/2024 |

|

Hệ thống biểu mẫu về pháp luật doanh nghiệp (cập nhật mới) |

Nguyên tắc xử lý khi có tổn thất và xử lý số tiền thu hồi được từ nợ của tổ chức tín dụng

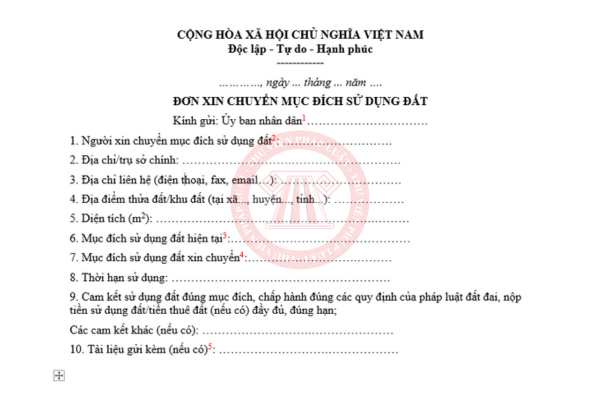

(Ảnh minh họa - Nguồn từ Internet)

2. Nguyên tắc xử lý khi có tổn thất về tài sản đối với khoản nợ

Căn cứ Điều 14 Nghị định 86/2024/NĐ-CP, trường hợp có tổn thất về tài sản đối với khoản nợ, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài xử lý theo nguyên tắc như sau:

(i) Xử lý tài sản bảo đảm (nếu có) theo thỏa thuận của các bên và theo quy định của pháp luật.

(ii) Xác định nguyên nhân, trách nhiệm và xử lý tổn thất về tài sản đối với khoản nợ thực hiện theo quy định của Chính phủ về chế độ tài chính đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

3. Quy định về xuất toán nợ đã xử lý rủi ro ra khỏi ngoại bảng

(i) Căn cứ khoản 1 Điều 12 Nghị định 86/2024/NĐ-CP, sau thời gian tối thiểu 05 năm, kể từ ngày sử dụng dự phòng để xử lý rủi ro và sau khi đã thực hiện tất cả các biện pháp để thu hồi nợ nhưng không thu hồi được, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được quyết định xuất toán nợ đã xử lý rủi ro ra khỏi ngoại bảng.

Các khoản nợ được xuất toán ra khỏi ngoại bảng phải theo dõi trong hệ thống quản trị của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định về trích lập và xử lý các khoản dự phòng giảm giá hàng tồn kho, tổn thất các khoản đầu tư, nợ phải thu khó đòi và bảo hành sản phẩm hàng hóa dịch vụ công trình xây dựng tại doanh nghiệp trong thời hạn tối thiểu là 10 năm kể từ ngày quyết định xuất toán nợ đã xử lý rủi ro ra khỏi ngoại bảng, trừ các khoản nợ mà khách hàng là tổ chức đã phá sản, giải thể theo quy định của pháp luật và sau khi thanh lý, xử lý toàn bộ tài sản hoặc khách hàng là cá nhân đã chết, bị tuyên bố mất tích theo quyết định của Tòa án và đã xử lý xong di sản, nghĩa vụ của người này theo quy định của pháp luật.

(ii) Hồ sơ xuất toán nợ ra khỏi ngoại bảng:

- Hồ sơ xử lý rủi ro quy định tại khoản 5 Điều 11 Nghị định 86/2024/NĐ-CP.

- Quyết định hoặc phê duyệt của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài về việc xuất toán khỏi ngoại bảng đối với nợ đã sử dụng dự phòng để xử lý rủi ro; văn bản chấp thuận của ngân hàng nước ngoài quy định tại điểm b khoản 5 Điều 12 Nghị định 86/2024/NĐ-CP; văn bản phê duyệt của Ngân hàng Nhà nước quy định tại điểm b khoản 2 Điều 12 Nghị định 86/2024/NĐ-CP đối với ngân hàng thương mại mà Nhà nước sở hữu trên 50% vốn điều lệ hoặc tổng số cổ phần có quyền biểu quyết.

- Quyết định hoặc phê duyệt các biện pháp thu hồi nợ đối với khoản nợ đã được sử dụng dự phòng để xử lý rủi ro.

- Tài liệu chứng minh đã thực hiện tất cả các biện pháp để thu hồi nợ nhưng không thu hồi được, phù hợp thực tế và các quy định của pháp luật liên quan.

Hồ sơ xuất toán nợ đã xử lý rủi ro ra khỏi ngoại bảng phải được tổ chức tín dụng, chi nhánh ngân hàng nước ngoài lưu giữ theo quy định của pháp luật.

(Căn cứ khoản 7 Điều 12 Nghị định 86/2024/NĐ-CP)

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Lịch nghỉ lễ Quốc Khánh ngày 2/9/2024 với người lao động

- 09:55 05/08/2024

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

Cùng chuyên mục

-

- Đối tượng và mức hỗ trợ chi phí đầu tư công trình hạ tầng xã hội của Quỹ hỗ trợ đầu tư16:27 24/01/2025

-

(1).png)

- Mẫu đề nghị cấp giấy phép thành lập văn phòng đại diện của doanh nghiệp nước ngoài mới nhất00:49 27/01/2025

-

.png)

- Bổ sung trường hợp không được vượt xe từ 202516:45 24/01/2025

-

- Từ 2025 bổ sung trường hợp không được dừng xe, đỗ xe16:41 24/01/2025

-

- Hướng dẫn thủ tục điều chỉnh Giấy phép vận chuyển vật liệu nổ công nghiệp năm 2025 (cấp tỉnh)15:45 24/01/2025

.png)

.png)