Khôi phục mã số thuế

Người nộp thuế đã bị đóng mã số thuế mà vẫn muốn tiếp tục hoạt động thì trước khi hoạt động trở lại cần làm thủ tục khôi phục mã số thuế. Hiện nay, pháp luật Việt Nam quy định về thủ tục khôi phục mã số thuế như thế nào?

>> 04 tình huống về Thuế mà doanh nghiệp thường vướng phải

>> Cách tính tiền phạt nộp chậm tiền thuế năm 2021

Nguồn: Internet

Mã số thuế doanh nghiệp hay mã số thuế công ty là mã số thuế được Cơ quan Thuế cấp cho các tổ chức là công ty, doanh nghiệp khi thực hiện nghĩa vụ thuế.

1. Nguyên tắc cấp mã số thuế

Mỗi cá nhân, tổ chức, doanh nghiệp chỉ được cấp một MST duy nhất và sử dụng cho suốt quá trình hoạt động từ khi đăng ký đến khi không còn tồn tại.

Để được cấp mã số thuế, người nộp thuế thực hiện đăng ký thuế theo Chương II Luật Quản lý thuế 2019.

Ngoài ra, mã số thuế cấp cho người nộp thuế cần tuân theo những nguyên tắc sau:

Mã số thuế đã cấp không được phép cấp lại cho người nộp thuế khác;

Các tổ chức sau khi chuyển đổi loại hình, bán, tặng, cho, thừa kế vẫn giữ nguyên mã số thuế;

- Mã số thuế 10 chữ số được sử dụng cho doanh nghiệp, tổ chức có tư cách pháp nhân; đại diện hộ gia đình, hộ kinh doanh và cá nhân khác;

- Mã số thuế 13 chữ số và ký tự khác được sử dụng cho đơn vị phụ thuộc và các đối tượng khác;

Việc khôi phục mã số thuế thường được gọi là "mở mã số thuế".

2. Khôi phục mã số thuế

Các trường hợp được xin mở lại mã số thuế bị đóng:

Theo khoản 2, Điều 20 Luật Quản lý thuế 2019, người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế nộp hồ sơ đề nghị khôi phục mã số thuế đến cơ quan thuế quản lý trực tiếp trong các trường hợp sau đây:

- Được cơ quan có thẩm quyền có văn bản hủy bỏ văn bản thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy phép tương đương;

- Khi có nhu cầu tiếp tục hoạt động kinh doanh sau khi đã có hồ sơ chấm dứt hiệu lực mã số thuế gửi đến cơ quan thuế nhưng cơ quan thuế chưa ban hành thông báo chấm dứt hiệu lực mã số thuế;

- Khi cơ quan thuế có thông báo người nộp thuế không hoạt động tại địa chỉ đã đăng ký nhưng chưa bị thu hồi giấy phép và chưa bị chấm dứt hiệu lực mã số thuế.

3. Hồ sơ khôi phục mã số thuế doanh nghiệp

Theo Điều 18 Thông tư 105/2020/NĐ-CP:

Hồ sơ khôi phục mã số thuế của người nộp thuế:

a) Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế bị cơ quan có thẩm quyền thu hồi Giấy phép thành lập và hoạt động hoặc Giấy chứng nhận đăng ký hộ kinh doanh hoặc Giấy phép tương đương, cơ quan thuế đã chấm dứt hiệu lực mã số thuế theo quy định, nhưng sau đó cơ quan có thẩm quyền có văn bản hủy bỏ văn bản thu hồi thì người nộp thuế nộp hồ sơ đề nghị khôi phục mã số thuế đến cơ quan thuế quản lý trực tiếp chậm nhất là 10 (mười) ngày làm việc kể từ ngày cơ quan có thẩm quyền ban hành văn bản hủy bỏ văn bản thu hồi.

Hồ sơ gồm:

- Văn bản đề nghị khôi phục mã số thuế mẫu số 25/ĐK-TCT ban hành kèm theo Thông tư;

- Bản sao văn bản hủy bỏ văn bản thu hồi Giấy phép thành lập và hoạt động hoặc Giấy phép tương đương của cơ quan có thẩm quyền.

a) Trong thời hạn 03 (ba) ngày làm việc kể từ ngày nhận được hồ sơ đề nghị khôi phục mã số thuế của người nộp thuế đầy đủ theo quy định, cơ quan thuế thực hiện:

- Lập Thông báo về việc khôi phục mã số thuế mẫu số 19/TB-ĐKT, Thông báo về việc mã số thuế được khôi phục theo đơn vị chủ quản mẫu số 37/TB-ĐKT (nếu có) ban hành kèm theo Thông tư này gửi cho người nộp thuế, đơn vị phụ thuộc (nếu mã số thuế được khôi phục là đơn vị chủ quản).

- In lại Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế cho người nộp thuế trong trường hợp người nộp thuế đã nộp bản gốc cho cơ quan thuế theo hồ sơ chấm dứt hiệu lực mã số thuế.

- Cập nhật trạng thái mã số thuế cho người nộp thuế trên Hệ thống ứng dụng đăng ký thuế ngay trong ngày làm việc hoặc chậm nhất là đầu giờ ngày làm việc tiếp theo kể từ ngày ban hành Thông báo về việc khôi phục mã số thuế.

b) Sau khi cơ quan thuế có Thông báo về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký theo quy định nhưng chưa bị thu hồi Giấy chứng nhận đăng ký doanh nghiệp, Giấy chứng nhận đăng ký hợp tác xã, Giấy chứng nhận đăng ký hoạt động của chi nhánh, văn phòng đại diện, Giấy chứng nhận đăng ký hộ kinh doanh, Giấy phép thành lập và hoạt động hoặc Giấy phép tương đương và chưa bị chấm dứt hiệu lực mã số thuế thì người nộp thuế nộp Văn bản đề nghị khôi phục mã số thuế mẫu số 25/ĐK-TCT ban hành kèm theo Thông tư này đến cơ quan thuế quản lý trực tiếp trước ngày cơ quan thuế ban hành Thông báo về việc chấm dứt hiệu lực mã số thuế theo quy định.

c) Người nộp thuế Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế khi có nhu cầu tiếp tục hoạt động kinh doanh sau khi đã nộp hồ sơ chấm dứt hiệu lực mã số thuế gửi đến cơ quan thuế nhưng cơ quan thuế chưa ban hành Thông báo về việc chấm dứt hiệu lực mã số thuế theo quy định Thông tư này thì người nộp thuế nộp Văn bản đề nghị khôi phục mã số thuế mẫu số 25/ĐK-TCT ban hành kèm theo Thông tư đến cơ quan thuế quản lý trực tiếp trước ngày cơ quan thuế ban hành Thông báo về việc chấm dứt hiệu lực mã số thuế.

d) Người nộp thuế đã nộp hồ sơ chấm dứt hiệu lực mã số thuế do chia, hợp nhất, sáp nhập đến cơ quan thuế theo quy định, sau đó có văn bản hủy Quyết định chia, hợp đồng sáp nhập, hợp đồng hợp nhất và cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã chưa chấm dứt hoạt động đối với doanh nghiệp, hợp tác xã bị chia, bị sáp nhập, bị hợp nhất thì người nộp thuế nộp hồ sơ đề nghị khôi phục mã số thuế đến cơ quan thuế quản lý trực tiếp trước ngày cơ quan thuế ban hành Thông báo chấm dứt hiệu lực mã số thuế theo quy định tại Điều 16 Thông tư.

Hồ sơ gồm:

- Văn bản đề nghị khôi phục mã số thuế mẫu số 25/ĐK-TCT ban hành kèm theo Thông tư;

- Bản sao văn bản hủy bỏ Quyết định chia, Hợp đồng sáp nhập, Hợp đồng hợp nhất.

Người nộp thuế phải hoàn thành đầy đủ nghĩa vụ nộp thuế, hóa đơn theo quy định tại khoản 4 Điều 6 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế trước khi khôi phục mã số thuế.

Cơ sở pháp lý:

Luật Quản lý thuế 2019

Thông tư 105/2020/NĐ-CP

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

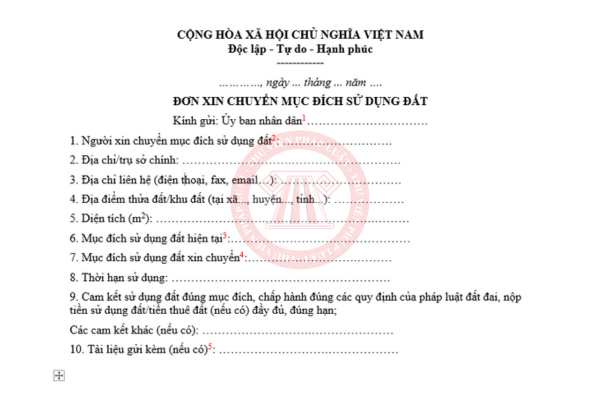

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

-

- Quy chuẩn kỹ thuật quốc gia QCVN 10:2024/BXD về xây dựng công trình đảm bảo tiếp cận sử dụng

- 17:06 15/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

Cùng chuyên mục

-

- 08 điểm mới về thủ tục chấm dứt hiệu lực mã số thuế đối với tổ chức theo Thông tư 8617:08 11/02/2025

-

- 03 điểm mới tại Thông tư 86 về thủ tục thay đổi thông tin đăng ký thuế đối với tổ chức17:07 11/02/2025

-

- Tổng hợp mẫu biểu hồ sơ khai thuế thu nhập cá nhân 202513:33 11/02/2025

-

- Tổng hợp file word mẫu tờ khai quyết toán thuế nhà thầu năm 202515:35 10/02/2025

-

.png)

- Tổng hợp mẫu hồ sơ thay đổi thông tin đăng ký thuế 202509:30 10/02/2025

-

- Tổng hợp file word 09 mẫu tờ khai thuế TNCN năm 2025 mới nhất11:29 10/02/2025

-

.png)

- Tổng hợp mẫu tờ khai đăng ký thuế dùng cho tổ chức15:52 10/02/2025