Doanh nghiệp có giao dịch liên kết khi quyết toán thuế năm 2022, cần lưu ý gì?

Giao dịch liên kết tiềm ẩn nhiều rủi ro về thuế, đặt biệt là trong vấn đề chuyển giá. Vì vậy, Nghị định 132/2020/NĐ-CP được ban hành để quản lý thuế đối với các doanh nghiệp có giao dịch liên kết nhằm tránh các rủi ro trên. Dưới đây là một số điều mà doanh nghiệp có giao dịch liên kết cần lưu ý khi quyết toán thuế.

>> Điều kiện cấp phép hoạt động cho doanh nghiệp xuất khẩu lao động năm 2022

>> Hướng dẫn quy trình rút hồ sơ đăng ký doanh nghiệp trực tuyến

1. Giao dịch liên kết là gì?

Giao dịch liên kết theo Nghị định 132/2020/NĐ-CP là các giao dịch giữa các bên có quan hệ liên kết (trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước), bao gồm:

- Giao dịch mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ, tài sản vô hình, tài sản hữu hình;

- Giao dịch vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác;

- Thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động, chia sẻ chi phí.

2. Các bên có quan hệ liên kết

Theo quy định tại Điều 5 Nghị định 132/2020/NĐ-CP, các bên có quan hệ liên kết khi thuộc một trong các trường hợp sau:

- Một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư vào bên kia;

- Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư của một bên khác.

Tham khảo các trường hợp cụ thể của các bên có quan hệ liên kết tại Khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP.

3. Các chi phí không được trừ khi tính thuế TNDN

Căn cứ Điều 16 Nghị định 132/2020/NĐ-CP, các chi phí không được trừ khi tính thuế TNDN đối với doanh nghiệp có giao dịch liên kết được quy định như sau:

Thứ nhất, chi phí của giao dịch liên kết không phù hợp bản chất giao dịch độc lập hoặc không góp phần tạo ra doanh thu, thu nhập cho hoạt động sản xuất, kinh doanh của người nộp thuế, bao gồm:

- Chi phí thanh toán cho bên liên kết không thực hiện bất kỳ hoạt động sản xuất, kinh doanh nào liên quan đến ngành nghề, hoạt động sản xuất, kinh doanh của người nộp thuế; không có quyền lợi, trách nhiệm liên quan đối với tài sản, hàng hóa, dịch vụ cung cấp cho người nộp thuế;

- Chi phí thanh toán cho bên liên kết có hoạt động sản xuất, kinh doanh nhưng quy mô tài sản, số lượng nhân viên và chức năng sản xuất, kinh doanh không tương xứng với giá trị giao dịch mà bên liên kết nhận được từ người nộp thuế;

- Chi phí thanh toán cho bên liên kết là đối tượng cư trú của một nước hoặc vùng lãnh thổ không thu thuế thu nhập doanh nghiệp, không góp phần tạo ra doanh thu, giá trị gia tăng cho hoạt động sản xuất, kinh doanh của người nộp thuế.

Thứ hai, chi phí dịch vụ giữa các bên liên kết, bao gồm các chi phí phát sinh từ:

- Dịch vụ được cung cấp chỉ nhằm mục đích phục vụ lợi ích hoặc tạo giá trị cho các bên liên kết khác;

- Dịch vụ phục vụ lợi ích cổ đông của bên liên kết;

- Dịch vụ tính phí trùng lắp do nhiều bên liên kết cung cấp cho cùng một loại dịch vụ, , không xác định được giá trị gia tăng cho người nộp thuế;

- Dịch vụ về bản chất là các lợi ích người nộp thuế nhận được do là thành viên của một tập đoàn;

- Chi phí mà bên liên kết cộng thêm đối với dịch vụ do bên thứ ba cung cấp thông qua trung gian bên liên kết không đóng góp thêm giá trị cho dịch vụ;

- Chi phí dịch vụ khác không đáp ứng điều kiện tại Điểm a Khoản 2 Điều 16 Nghị định 132/2020/NĐ-CP.

Thứ ba, tổng các chi phí lãi vay trong trường hợp:

Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.

4. Kê khai giao dịch liên kết

Tại Khoản 3 Điều 18 Nghị định 132/2020/NĐ-CP quy định về nghĩa vụ kê khai của doanh nghiệp có giao dịch liên kết như sau:

“Điều 18. Quyền và nghĩa vụ của người nộp thuế trong kê khai, xác định giá giao dịch liên kết

Người nộp thuế có giao dịch liên kết thuộc phạm vi điều chỉnh tại Nghị định này có trách nhiệm kê khai thông tin về quan hệ liên kết và giao dịch liên kết theo Phụ lục I, Phụ lục II, Phụ lục III ban hành kèm theo Nghị định này và nộp cùng Tờ khai quyết toán thuế thu nhập doanh nghiệp.”

Như vậy, người nộp thuế sẽ phải nộp cùng Tờ khai quyết toán thuế TNDN các loại giấy tờ, hồ sơ (theo mẫu ban hành kèm theo Nghị định 132/2020/NĐ-CP) sau đây:

- Thông tin về quan hệ liên kết và giao dịch liên kết theo mẫu tại Phụ lục I;

- Hồ sơ quốc gia là các thông tin về giao dịch liên kết, chính sách và phương pháp xác định giá đối với giao dịch liên kết được lập và lưu tại trụ sở của người nộp thuế theo Danh mục quy định tại Phụ lục II;

- Hồ sơ toàn cầu là các thông tin về hoạt động kinh doanh của tập đoàn đa quốc gia, chính sách và phương pháp xác định giá giao dịch liên kết của tập đoàn trên toàn cầu và chính sách phân bổ thu nhập và phân bổ các hoạt động, chức năng trong chuỗi giá trị của tập đoàn theo Danh mục tại Phụ lục III;

- Báo cáo lợi nhuận liên quốc gia của Công ty mẹ tối cao theo Phụ lục IV (nếu thuộc trường hợp quy định tại Khoản 5 Điều 18 Nghị định 132/2020/NĐ-CP).

Trên đây là quy định về Những điều cần lưu ý khi doanh nghiệp có giao dịch liên kết quyết toán thuế năm 2022. Nếu còn thắc mắc khác, độc giả vui lòng để lại câu hỏi tại đây.

Căn cứ pháp lý:

Bài viết xem nhiều

-

![Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/07/18/diem-moi-LDD-P641.png)

- Toàn văn điểm mới Luật Đất đai 2024 [Phần 64 – Trình tự, thủ tục bồi thường, hỗ trợ, tái định cư, thu hồi đất vì mục đích quốc phòng, an ninh; phát triển KT-XH vì lợi ích quốc gia, công cộng]

- 08:47 18/07/2024

-

- Lịch nghỉ lễ Quốc Khánh ngày 2/9/2024 với người lao động

- 09:55 05/08/2024

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

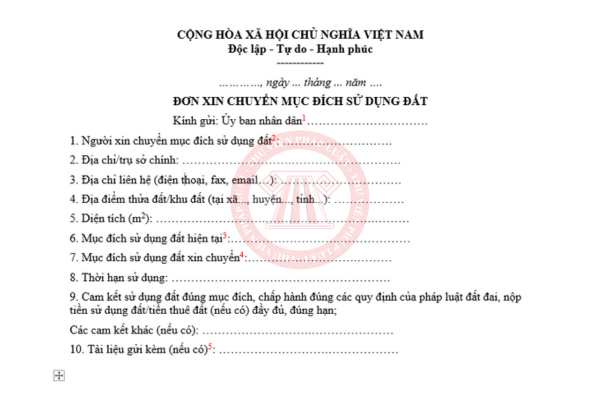

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

.png)

- Cách tính tiền lương hưu năm 2024 với người lao động tham gia bảo hiểm xã hội bắt buộc

- 11:56 30/07/2024

-

- Hướng dẫn xác định thuế suất giá trị gia tăng đối với hoạt động thi công xây dựng từ ngày 01/7/2024

- 14:19 25/07/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Thủ tục báo tăng, báo giảm, điều chỉnh đóng BHXH, BHYT, BHTN, BHTNLĐ - BNN năm 2024

- 13:30 17/07/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

Cùng chuyên mục

-

.png)

- Các hành vi bị cấm trong hoạt động an toàn thực phẩm12:26 16/01/2025

-

- Địa điểm tổ chức lễ hội Đường Sách TP.HCM Tết Nguyên đán 202510:55 16/01/2025

-

- Danh sách văn bản Trung ương cập nhật ngày 15/01/202507:48 16/01/2025

-

- 05 trường hợp giải thể trung tâm khác thực hiện nhiệm vụ giáo dục thường xuyên từ 20/11/202417:41 15/01/2025

-

- 11 điểm bắn pháo hoa Tết Nguyên đán Ất Tỵ 2025 tại Hòa Bình09:52 16/01/2025

-

- Danh sách văn bản Trung ương cập nhật ngày 14/01/202507:53 15/01/2025