Danh mục 42 bệnh hiểm nghèo được xét giảm thuế thu nhập cá nhân

Dưới đây là danh mục 42 bệnh hiểm nghèo được xét giảm thuế thu nhập cá nhân, mẫu giấy đề nghị giảm thuế thu nhập cá nhân và xác định số thuế thu nhập cá nhân được giảm.

1. Danh mục 42 bệnh hiểm nghèo được xét giảm thuế thu nhập cá nhân

Căn cứ Danh mục ban hành kèm theo Công văn 6383/BTC-TCT năm 2015, quy định danh mục bệnh hiểm nghèo làm cơ sở xét giảm thuế thu nhập cá nhân cho người nộp thuế mắc bệnh hiểm nghèo theo quy định tại Điều 5 Nghị định 65/2013/NĐ-CP.

|

1. Ung thư |

16. Teo cơ tiến triển |

30. Bệnh Lupus ban đỏ |

|

2. Nhồi máu cơ tim lần đầu |

17. Viêm đa khớp dạng thấp nặng |

31. Ghép cơ quan (ghép tim, ghép gan, ghép thận) |

|

3. Phẫu thuật động mạch vành |

18. Hoại thư do nhiễm liên cầu khuẩn tan huyết |

32. Bệnh lao phổi tiến triển |

|

4. Phẫu thuật thay van tim |

19. Thiết máu bất sản |

33. Bỏng nặng |

|

5. Phẫu thuật động mạch chủ |

20. Liệt hai chi |

34. Bệnh cơ tim |

|

6. Đột quỵ |

21. Mù hai mắt |

35. Bệnh Alzheimer hay sa sút trí tuệ |

|

7. Hôn mê |

22. Mất hai chi |

36. Tăng áp lực động mạch phổi |

|

8. Bệnh xơ cứng rải rác |

23. Mất thính lực |

37. Bệnh rối loạn dẫn truyền kinh vận động |

|

9. Bệnh xơ cứng cột bên teo cơ |

24. Mất khả năng phát âm |

38. Chấn thương so não nặng |

|

10. Bệnh Parkinson |

25. Thương tật toàn bộ và vĩnh viễn |

39. Bệnh chân voi |

|

11. Viêm màng não do vi khuẩn |

26. Suy thận |

40. Nhiễm HIV do nghề nghiệp |

|

12.Viêm não nặng |

27. Bệnh nang tủy thận |

41. Ghép tủy |

|

13. U não lành tính |

28. Viêm tụy mãn tính tái phát |

42. Bại liệt |

|

14. Loạn dưỡng cơ |

29. Suy gan |

|

|

15. Bại hành tủy tiến triển |

|

|

Trên đây là danh mục 42 bệnh hiểm nghèo được xét giảm thuế thu nhập cá nhân.

|

File word Luật Quản lý thuế và văn bản hướng dẫn đang còn hiệu lực năm 2024 |

Danh mục 42 bệnh hiểm nghèo được xét giảm thuế thu nhập cá nhân (Ảnh minh họa - Nguồn Internet)

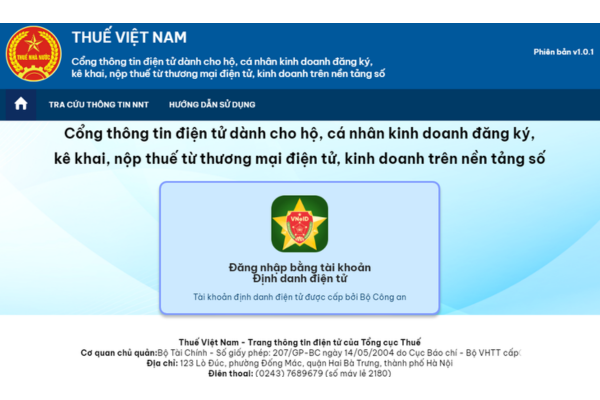

2. Mẫu giấy đề nghị giảm thuế thu nhập cá nhân

Căn cứ khoản 1 Điều 5 Nghị 65/2013/NĐ-CP, người nộp thuế gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì được xét giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

Mẫu giấy đề nghị giảm thuế thu nhập cá nhân là Mẫu số 01/MGTH ban hành kèm theo Thông tư 80/2021/TT-BTC.

|

Giấy đề nghị giảm thuế thu nhập cá nhân |

3. Quy định về xác định số thuế thu nhập cá nhân được giảm

Căn cứ khoản 1 Điều 4 Thông tư 111/2013/TT-BTC, quy định xác định số thuế được giảm như sau:

(i) Việc xét giảm thuế được thực hiện theo năm tính thuế.

Người nộp thuế gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo trong năm tính thuế nào thì được xét giảm số thuế phải nộp của năm tính thuế đó.

(ii) Số thuế phải nộp làm căn cứ xét giảm thuế là tổng số thuế thu nhập cá nhân mà người nộp thuế phải nộp trong năm tính thuế, bao gồm:

- Thuế thu nhập cá nhân đã nộp hoặc đã khấu trừ đối với thu nhập từ đầu tư vốn, thu nhập từ chuyển nhượng vốn, thu nhập từ chuyển nhượng bất động sản, thu nhập từ trúng thưởng, thu nhập từ bản quyền, thu nhập từ nhượng quyền thương mại, thu nhập từ thừa kế; thu nhập từ quà tặng.

- Thuế thu nhập cá nhân phải nộp đối với thu nhập từ kinh doanh và thu nhập từ tiền lương, tiền công.

(iii) Căn cứ để xác định mức độ thiệt hại được giảm thuế là tổng chi phí thực tế để khắc phục thiệt hại trừ (-) đi các khoản bồi thường nhận được từ tổ chức bảo hiểm (nếu có) hoặc từ tổ chức, cá nhân gây ra tai nạn (nếu có).

(iv) Số thuế giảm được xác định như sau:

- Trường hợp số thuế phải nộp trong năm tính thuế lớn hơn mức độ thiệt hại thì số thuế giảm bằng mức độ thiệt hại.

- Trường hợp số thuế phải nộp trong năm tính thuế nhỏ hơn mức độ thiệt hại thì số thuế giảm bằng số thuế phải nộp.

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

-

- Chi tiết thủ tục gia hạn nộp thuế mới nhất được sửa đổi từ ngày 11/9/2024 và biểu mẫu kèm theo

- 09:03 17/09/2024

Cùng chuyên mục

-

- Hướng dẫn cách kê khai phụ lục giảm thuế GTGT 2025 đơn giản nhất10:13 20/02/2025

-

- Hướng dẫn khai thuế online năm 2025 trên Cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:11 18/02/2025

-

- Hướng dẫn đăng ký thuế online năm 2025 trên cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:12 18/02/2025

-

- Hướng dẫn tải phần mềm HTKK mới nhất 2025 (hỗ trợ kê khai thuế)10:14 20/02/2025

-

- Từ 2025 sửa đổi, bổ sung 03 quy định về thủ tục hoàn thuế14:34 13/02/2025

![Luật Doanh nghiệp 2020 và các văn bản hướng dẫn [cập nhật ngày 29/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/09/04/FW-LDN-2024.png)

.png)