04 bất lợi khi KHÔNG đăng ký mã số thuế thu nhập cá nhân

Mã số thuế do cơ quan quản lý thuế cấp cho người nộp thuế để nhận biết, xác định và quản lý được từng người nộp thuế. Khi không có mã số thuế TNCN thì người lao động sẽ gặp những bất lợi gì?

>> Tiền thưởng Tết có phải đóng thuế TNCN, TNDN và BHXH không?

>> Những điều cần biết về chuyển đổi hóa đơn điện tử sang hóa đơn giấy

Căn cứ theo quy định tại Khoản 3 Điều 33 của Luật Quản lý thuế 2019 thì doanh nghiệp thực hiện đăng ký thuế cho cá nhân có thu nhập từ tiền lương, tiền công và đăng ký thuế cho người phụ thuộc của cá nhân một lần trong năm chậm nhất là 10 ngày làm việc kể từ ngày phát sinh nghĩa vụ thuế trong trường hợp cá nhân chưa có mã số thuế

Do đó, doanh nghiệp cần kiểm tra cá nhân nào có phát sinh thu nhập từ tiền lương, tiền công mà chưa có mã số thuế TNCN thì thực hiện đăng ký mã số thuế TNCN cho cá nhân đó trước thời điểm quyết toán thuế TNCN.

Việc cá nhân không có mã số thuế thì sẽ ảnh hưởng đến các quyền lợi của mình như sau:

Thứ nhất, không làm được cam kết mẫu 02/CK-TNCN để làm căn cứ tạm thời không khấu trừ thuế TNCN

Theo Điểm i Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, trong trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo mức 10% nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm Bản cam kết 02/CK-TNCN ban hành kèm theo Thông tư 92/2015/TT-BTC để làm căn cứ tạm thời không khấu trừ thuế TNCN.

Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

Như vậy, nếu cá nhân thuộc đối tượng phải khấu trừ thuế theo mức 10%, mặc dù ước tính tổng mức thu nhập chịu thuế không vượt quá 108.000.000 đồng/năm nhưng không có mã số thuế thì sẽ không được làm cam kết mẫu 02/CK-TNCN và bị khấu trừ thuế TNCN theo quy định.

Quý thành viên có thể tham khảo công việc: Trường hợp khấu trừ 10% trên thu nhập trước khi trả cho cá nhân.

Thứ hai, không được hoàn lại phần thuế TNCN nộp thừa

Quy định tại Khoản 2 Điều 8 của Luật Thuế thu nhập cá nhân năm 2007, cá nhân được hoàn thuế khi: (i) Số tiền thuế đã nộp lớn hơn số thuế phải nộp; (ii) Hoặc, cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế; (iii) Hoặc, các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Đồng thời, căn cứ tại Khoản 1 Điều 28 Thông tư 111/2013/TT-BTC thì việc hoàn thuế TNCN áp dụng đối với những cá nhân đã có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

Do đó, cá nhân không có mã số thuế TNCN khi quyết toán thuế TNCN sẽ không được hoàn thuế.

Quý thành viên có thể tham khảo công việc: Hoàn thuế thu nhập cá nhân.

Thứ ba, không đủ điều kiện để giảm trừ gia cảnh đối với người phụ thuộc

Căn cứ theo quy định tại Tiết c.2.1 Điểm c Khoản 1 Điều 9 của Thông tư 111/2013/TT-BTC, người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

Vì vậy, trong trường hợp cá nhân có thu nhập từ tiền lương, tiền công trên 09 triệu đồng/tháng nhưng không có mã số thuế thì không thể đăng ký giảm trừ gia cảnh đối với người phụ thuộc.

Quý thành viên có thể tham khảo công việc: Đăng ký người phụ thuộc.

Thứ tư, không được ủy quyền quyết toán thuế TNCN đối với cá nhân không có mã số thuế TNCN

Cá nhân có thu nhập từ tiền lương, tiền công có thể ủy quyền cho doanh nghiệp trả thu nhập quyết toán thuế thay trong các trường hợp theo quy định tại Điểm d Khoản 6 Điều 8 của Nghị định 126/2020/NĐ-CP.

Tuy nhiên, cá nhân ủy quyền quyết toán thuế thu nhập cá nhân phải có mã số thuế TNCN.

Quý thành viên có thể tham khảo công việc: Ủy quyền quyết toán thuế thu nhập cá nhân.

Căn cứ pháp lý:

- Luật Thuế thu nhập cá nhân năm 2007;

Quý thành viên hãy theo dõi chúng tôi để nhận thêm nhiều tin tức:

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

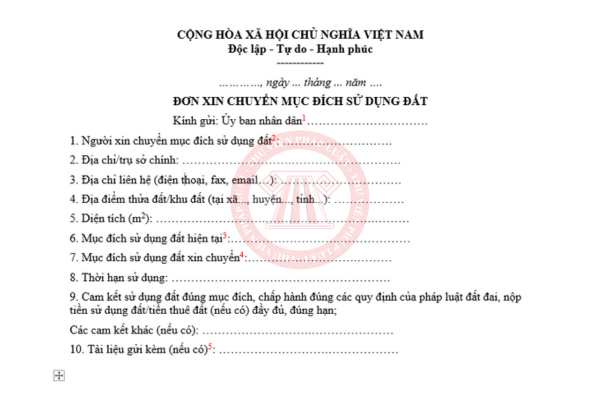

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- Quy chuẩn kỹ thuật quốc gia QCVN 10:2024/BXD về xây dựng công trình đảm bảo tiếp cận sử dụng

- 17:06 15/08/2024

Cùng chuyên mục

-

- Mẫu 08/UQ-QTT-TNCN giấy uỷ quyền quyết toán thuế TNCN năm 202507:58 06/02/2025

-

- Tổng hợp mẫu sổ kế toán theo Thông tư 200 mới nhất hiện nay16:41 05/02/2025

-

.png)

- Tổng hợp mẫu chứng từ kế toán theo Thông tư 20016:12 05/02/2025

-

- Mẫu đề nghị khôi phục mã số thuế mới nhất17:25 05/02/2025

-

- Mẫu văn bản đề nghị cấp lại giấy chứng nhận đăng ký thuế 202508:10 05/02/2025

-

- Mẫu giấy ủy quyền đăng ký thuế 202515:18 04/02/2025

-

- Đã có văn bản sửa đổi, bổ sung quy trình hoàn thuế năm 202509:36 04/02/2025

-

- Mẫu tờ khai điều chỉnh bổ sung thông tin đăng ký thuế 202508:32 04/02/2025

-

- Cách tính lệ phí trước bạ ô tô xe máy năm 202515:16 24/01/2025

-

- Cách xử lý hóa đơn điện tử bị hủy nhầm năm 202515:08 24/01/2025