Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai bao nhiêu?

- Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai năm 2026 bao nhiêu?

- Phương pháp tính thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh ra sao?

- Quy định phương pháp tính thuế đối với cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp?

Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai năm 2026 bao nhiêu?

Theo quy định Điều 10 Thông tư 40/2021/TT-BTC quy định số thuế GTGT, thuế TNCN phải nộp như sau:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

Trong đó:

- Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN theo hướng dẫn tại khoản 1 Điều 10 Thông tư 40/2021/TT-BTC.

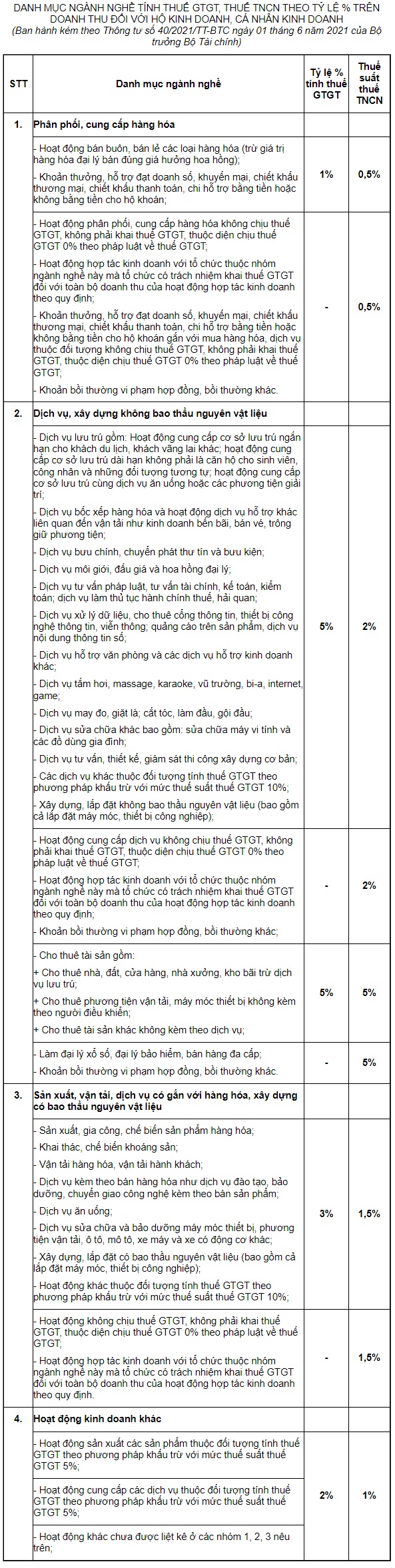

- Tỷ lệ thuế GTGT và tỷ lệ thuế TNCN theo hướng dẫn tại Phụ lục I ban hành kèm Thông tư 40/2021/TT-BTC.

Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai năm 2026 đối với thuế GTGT, thuế TNCN như sau:

Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai bao nhiêu? (Hình từ Internet)

Phương pháp tính thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh ra sao?

Căn cứ tại Điều 6 Thông tư 40/2021/TT-BTC quy định phương pháp tính thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh như sau:

[1] Phương pháp khai thuế theo từng lần phát sinh áp dụng đối với cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định. Kinh doanh không thường xuyên được xác định tùy theo đặc điểm hoạt động sản xuất, kinh doanh của từng lĩnh vực, ngành nghề và do cá nhân tự xác định để lựa chọn phương pháp khai thuế theo hướng dẫn tại Thông tư này. Địa điểm kinh doanh cố định là nơi cá nhân tiến hành hoạt động sản xuất, kinh doanh như: địa điểm giao dịch, cửa hàng, cửa hiệu, nhà xưởng, nhà kho, bến, bãi hoặc địa điểm tương tự khác.

[2] Cá nhân kinh doanh nộp thuế theo từng lần phát sinh bao gồm:

- Cá nhân kinh doanh lưu động;

- Cá nhân là chủ thầu xây dựng tư nhân;

- Cá nhân chuyển nhượng tên miền internet quốc gia Việt Nam “.vn”;

- Cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số nếu không lựa chọn nộp thuế theo phương pháp kê khai.

[3] Cá nhân kinh doanh nộp thuế theo từng lần phát sinh không bắt buộc phải thực hiện chế độ kế toán, nhưng phải thực hiện việc lưu trữ hóa đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hóa, dịch vụ hợp pháp và xuất trình kèm theo hồ sơ khai thuế theo từng lần phát sinh.

[4] Cá nhân kinh doanh nộp thuế theo từng lần phát sinh thực hiện khai thuế khi có phát sinh doanh thu chịu thuế.

Quy định phương pháp tính thuế đối với cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp?

Tại khoản 2 Điều 10 Thông tư 40/2021/TT-BTC quy định phương pháp tính thuế đối với cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp như sau:

- Cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp là cá nhân trực tiếp ký hợp đồng với doanh nghiệp xổ số, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp theo hình thức đại lý bán đúng giá.

- Cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp không trực tiếp khai thuế, trừ trường hợp hướng dẫn tại điểm d khoản này. Doanh nghiệp xổ số, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp có trách nhiệm khấu trừ và khai thuế, nộp thuế TNCN nếu doanh nghiệp xác định số tiền hoa hồng trả cho cá nhân tại đơn vị trong năm dương lịch trên 100 triệu đồng. Trường hợp trong năm cá nhân phát sinh doanh thu từ 100 triệu đồng/năm trở xuống tại nhiều nơi, cá nhân dự kiến hoặc xác định được tổng doanh thu trên 100 triệu đồng/năm thì có thể ủy quyền cho các tổ chức trả thu nhập khấu trừ thuế đối với số tiền hoa hồng nhận được tại đơn vị trong năm tính thuế.

- Doanh nghiệp xổ số, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp thực hiện khai thuế theo tháng hoặc quý theo quy định của pháp luật về quản lý thuế và không phải khai quyết toán thuế đối với nghĩa vụ khấu trừ thuế TNCN của các cá nhân làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp.

- Trường hợp trong năm tổ chức trả thu nhập chưa thực hiện khấu trừ thuế do chưa đến mức khấu trừ và cá nhân không ủy quyền cho tổ chức trả thu nhập khấu trừ, đến cuối năm cá nhân xác định thuộc trường hợp phải nộp thuế theo quy định thì cá nhân thực hiện khai thuế, nộp thuế theo năm.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Mã thủ tục hành chính khấu trừ thuế TNCN mới nhất hiện nay là gì?

- Phường Bà Rịa TP HCM thuộc vùng mấy từ 2026?

- Lương tối thiểu vùng xã Bất Bạt TP Hà Nội năm 2026 là bao nhiêu?

- Lương tối thiểu vùng phường Tây Hồ thành phố Hà Nội năm 2026 là bao nhiêu?

- Phường Phú Diễn thành phố Hà Nội thuộc vùng mấy từ 2026?

- Lương tối thiểu vùng phường Tương Mai TP Hà Nội năm 2026 là bao nhiêu?

- Lương tối thiểu vùng xã Nội Bài TP Hà Nội năm 2026 là bao nhiêu?

- Lương tối thiểu vùng xã Bát Tràng TP Hà Nội năm 2026 là bao nhiêu?

- Xã Phú Nghĩa TP Hà Nội thuộc vùng mấy từ 2026?

- Mức thuế suất của hộ kinh doanh khi chuyển thuế khoán sang kê khai bao nhiêu?

- Xã Thư Lâm TP Hà Nội thuộc vùng mấy từ 2026?

- Phường Tùng Thiện TP Hà Nội thuộc vùng mấy từ 2026?

- Phường Bảy Hiền TP Hồ Chí Minh thuộc vùng mấy từ 2026?

- Báo cáo tình hình tiền lương, tiền thưởng và quan hệ lao động trong doanh nghiệp theo Công văn 10287/BNV-CTL&BHXH ra sao?

- Cách viết Mẫu 2c kiểm điểm đảng viên cuối năm 2025 theo Hướng dẫn 43 thế nào?

- Đáp án Đợt 3 Cuộc thi trực tuyến tìm hiểu pháp luật trên địa bàn tỉnh Lâm Đồng năm 2025 như thế nào?

- Toàn văn Thông tư 65/2025/TT-BNNMT quy định kỹ thuật đánh giá chất lượng tài liệu thủy văn như thế nào?

- TOÀN VĂN Thông tư 33/2025/TT-BKHCN quy định tiêu chí doanh nghiệp thực hiện dự án sản xuất thiết bị điện tử được hưởng ưu đãi về thuế thu nhập doanh nghiệp như thế nào?

- Xã Hòa Phú thành phố Hà Nội thuộc vùng mấy từ 2026?

- Tải Phụ lục Hướng dẫn 45-HD/BTCTW 2025 về phân cấp quản lý quy hoạch, bổ nhiệm miễn nhiệm và xử lý cán bộ thế nào?

.jpg)