Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện Hiệp định Thương mại Hàng hóa ASEAN giai đoạn 2022-2027?

Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện Hiệp định Thương mại Hàng hóa ASEAN giai đoạn 2022-2027?

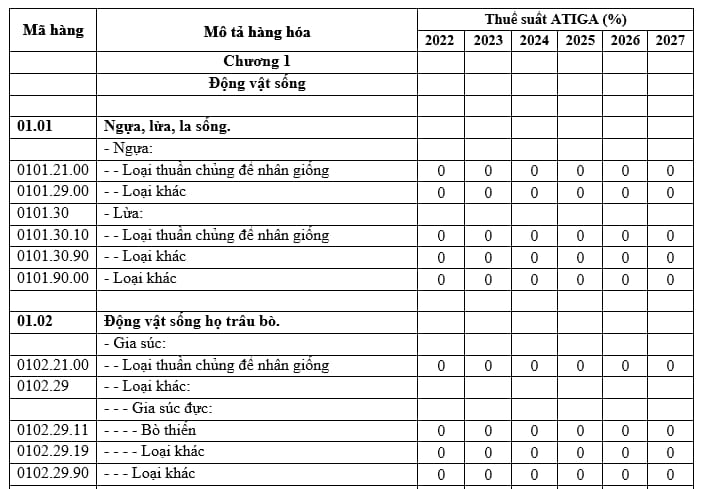

Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện để thực hiện Hiệp định Thương mại Hàng hóa ASEAN giai đoạn 2022 - 2027 ban hành kèm theo Nghị định 126/2022/NĐ-CP (thuế suất thuế nhập khẩu ưu đãi đặc biệt áp dụng sau đây gọi là thuế suất ATIGA).

Tải Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện Hiệp định Thương mại Hàng hóa ASEAN giai đoạn 2022-2027:

Lưu ý:

- Cột “Mã hàng” và cột “Mô tả hàng hóa” tại Biểu thuế nhập khẩu ưu đãi đặc biệt ban hành kèm theo Nghị định 126/2022/NĐ-CP được xây dựng trên cơ sở Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam và chi tiết theo cấp mã 8 số.

Trường hợp Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam được sửa đổi, bổ sung, người khai hải quan kê khai mô tả, mã hàng hóa theo Danh mục hàng hóa xuất khẩu, nhập khẩu sửa đổi, bổ sung và áp dụng thuế suất của mã hàng hoá được sửa đổi, bổ sung quy định tại Biểu thuế nhập khẩu ưu đãi đặc biệt ban hành kèm theo Nghị định này.

- Cột “Thuế suất ATIGA (%)”: Thuế suất áp dụng cho các giai đoạn khác nhau, bao gồm:

+ 2024: Thuế suất áp dụng từ ngày 01 tháng 01 năm 2024 đến hết ngày 31 tháng 12 năm 2024;

+ 2025: Thuế suất áp dụng từ ngày 01 tháng 01 năm 2025 đến hết ngày 31 tháng 12 năm 2025;

+ 2026: Thuế suất áp dụng từ ngày 01 tháng 01 năm 2026 đến hết ngày 31 tháng 12 năm 2026;

+ 2027: Thuế suất áp dụng từ ngày 01 tháng 01 năm 2027 đến hết ngày 31 tháng 12 năm 2027.

- Ký hiệu “*”: Hàng hóa nhập khẩu không được hưởng thuế suất ATIGA tại thời điểm tương ứng.

Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện Hiệp định Thương mại Hàng hóa ASEAN giai đoạn 2022-2027? (Hình từ Internet)

Hàng hóa nhập khẩu được áp dụng thuế suất ATIGA phải đáp ứng đủ các điều kiện gì?

Theo Điều 4 Nghị định 126/2022/NĐ-CP quy định hàng hóa nhập khẩu được áp dụng thuế suất ATIGA phải đáp ứng đủ các điều kiện sau:

(1) Thuộc Biểu thuế nhập khẩu ưu đãi đặc biệt ban hành kèm theo Nghị định 126/2022/NĐ-CP.

(2) Được nhập khẩu vào Việt Nam từ các nước là thành viên của Hiệp định Thương mại Hàng hóa ASEAN, bao gồm các nước sau:

- Bru-nây Đa-rút-xa-lam;

- Vương quốc Cam-pu-chia;

- Cộng hoà In-đô-nê-xi-a;

- Cộng hoà Dân chủ Nhân dân Lào;

- Ma-lay-xi-a;

- Cộng hòa Liên bang Mi-an-ma;

- Cộng hoà Phi-líp-pin;

- Cộng hoà Xinh-ga-po;

- Vương quốc Thái Lan.

(3) Đáp ứng các quy định về xuất xứ hàng hóa (bao gồm cả quy định về vận chuyển trực tiếp) và có Giấy chứng nhận xuất xứ hàng hóa (C/O) Mẫu D hoặc có chứng từ chứng nhận xuất xứ hàng hóa, theo quy định của Hiệp định Thương mại hàng hóa ASEAN và quy định hiện hành của pháp luật.

Thời hạn nộp thuế nhập khẩu là khi nào?

Theo Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định như sau:

Điều 9. Thời hạn nộp thuế

1. Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều này.

Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

2. Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp. Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật quản lý thuế.

Theo đó, thời hạn nộp thuế nhập khẩu được quy định như sau:

- Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế: nộp thuế trước khi thông quan hoặc giải phóng hàng hóa;

- Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp: nộp thuế trước khi thông quan hoặc giải phóng hàng hóa. Tuy nhiên được thông quan hoặc giải phóng hàng hóa khi chưa nộp thuế nhưng phải nộp tiền chậm nộp kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế.

+ Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

+ Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

- Người nộp thuế được áp dụng chế độ ưu tiên theo quy định: nộp thuế chậm nhất vào ngày thứ mười của tháng kế tiếp.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Ngày 13 1 2025 âm lịch là ngày bao nhiêu dương? Ngày 13 1 2025 âm lịch là thứ mấy?

- Tải toàn bộ Phụ lục Thông tư 91/2024 chế độ báo cáo thống kê ngành Tài chính từ 1/3/2025?

- 14/2 là valentine trắng hay đen? 14 tháng 2 là ngày của con trai hay con gái?

- Xe máy điện không gương 2025 có bị phạt không? Phạt bao nhiêu tiền?

- Từ ngày 01/7/2025, chi phí thù lao cho bào chữa viên nhân dân là bao nhiêu?