Mẫu 02-1/NTNN Phụ lục bảng kê các nhà thầu nước ngoài theo Thông tư 80 là mẫu nào?

Mẫu 02-1/NTNN Phụ lục bảng kê các nhà thầu nước ngoài theo Thông tư 80 là mẫu nào?

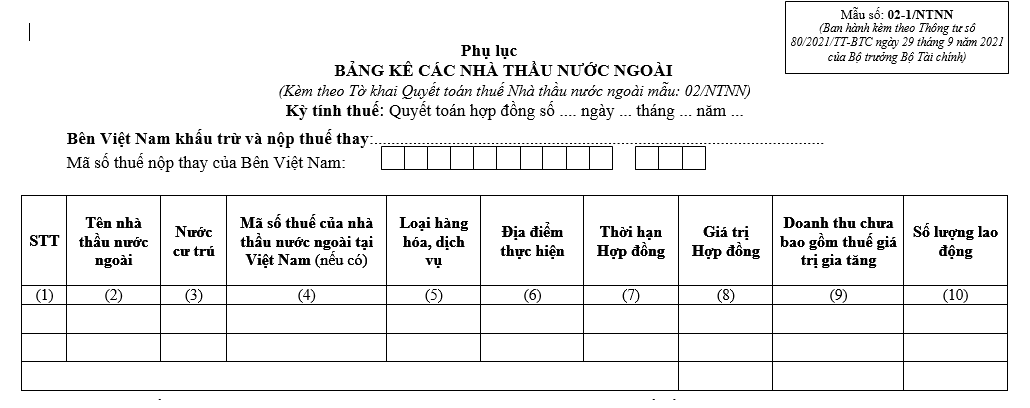

Phụ lục bảng kê các nhà thầu nước ngoài là Mẫu số 02-1/NTNN được quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, mẫu có dạng như sau:

Tải Mẫu 02-1/NTNN Phụ lục bảng kê các nhà thầu nước ngoài theo Thông tư 80

Mẫu 02-1/NTNN Phụ lục bảng kê các nhà thầu nước ngoài theo Thông tư 80 là mẫu nào? (Hình từ Internet)

Đối tượng nào phải nộp thuế nhà thầu nước ngoài?

Tại Điều 1 Thông tư 103/2014/TT-BTC quy định đối tượng áp dụng thuế nhà thầu như sau:

Điều 1. Đối tượng áp dụng

Hướng dẫn tại Thông tư này áp dụng đối với các đối tượng sau (trừ trường hợp nêu tại Điều 2 Chương I):

1. Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam (sau đây gọi chung là Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài) kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu.

[...]

Như vậy, đối tượng phải nộp thuế nhà thầu nước ngoài bao gồm:

- Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu.

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng ký giữa tổ chức, cá nhân nước ngoài với các doanh nghiệp tại Việt Nam (trừ trường hợp gia công và xuất trả hàng hóa cho tổ chức, cá nhân nước ngoài)

Hoặc thực hiện phân phối hàng hóa tại Việt Nam hoặc cung cấp hàng hóa theo điều kiện giao hàng của các điều khoản thương mại quốc tế - Incoterms mà người bán chịu rủi ro liên quan đến hàng hóa vào đến lãnh thổ Việt Nam.

- Tổ chức, cá nhân nước ngoài thực hiện một phần hoặc toàn bộ hoạt động kinh doanh phân phối hàng hóa, cung cấp dịch vụ tại Việt Nam trong đó tổ chức, cá nhân nước ngoài vẫn là chủ sở hữu đối với hàng hóa giao cho tổ chức Việt Nam hoặc chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, chất lượng dịch vụ, chất lượng hàng hóa giao cho tổ chức Việt Nam hoặc ấn định giá bán hàng hóa hoặc giá cung ứng dịch vụ; bao gồm cả trường hợp uỷ quyền hoặc thuê một số tổ chức Việt Nam thực hiện một phần dịch vụ phân phối, dịch vụ khác liên quan đến việc bán hàng hóa tại Việt Nam.

- Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán, ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài.

- Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo pháp luật về thương mại.

Ngôn ngữ sử dụng trong văn bản giao dịch với cơ quan thuế được quy định như thế nào?

Căn cứ Điều 85 Thông tư 80/2021/TT-BTC quy định về ngôn ngữ sử dụng trong văn bản giao dịch với cơ quan thuế như sau:

- Ngôn ngữ được sử dụng trong hồ sơ thuế là tiếng Việt. Tài liệu bằng tiếng nước ngoài thì phải được dịch ra tiếng Việt. Người nộp thuế ký tên, đóng dấu trên bản dịch và chịu trách nhiệm trước pháp luật về nội dung bản dịch.

Trường hợp tài liệu bằng tiếng nước ngoài có tổng độ dài hơn 20 trang giấy A4 thì người nộp thuế có văn bản giải trình và đề nghị chỉ dịch những nội dung, điều khoản có liên quan đến xác định nghĩa vụ thuế.

- Đối với hồ sơ đề nghị miễn thuế, giảm thuế theo Hiệp định thuế thì tuỳ vào tính chất của từng loại hợp đồng và yêu cầu của cơ quan thuế (nếu có), người nộp thuế cần dịch những nội dung trong hợp đồng như:

+ Tên hợp đồng, tên các điều khoản trong hợp đồng, thời gian thực hiện hợp đồng hoặc thời gian thực tế chuyên gia của nhà thầu nước ngoài hiện diện tại Việt Nam (nếu có), trách nhiệm, cam kết của mỗi bên;

+ Các quy định về bảo mật và quyền sở hữu sản phẩm (nếu có), đối tượng có thẩm quyền ký kết hợp đồng, các nội dung có liên quan đến xác định nghĩa vụ thuế và các nội dung tương tự (nếu có);

Đồng thời gửi kèm theo bản sao hợp đồng có xác nhận của người nộp thuế.

Việc hợp pháp hóa lãnh sự đối với các giấy tờ, tài liệu do cơ quan có thẩm quyền nước ngoài cấp chỉ bắt buộc trong trường hợp cụ thể hướng dẫn tại Điều 30, Điều 62 và Điều 70 Thông tư 80/2021/TT-BTC

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Học sinh được nghỉ bao nhiêu ngày Tết 2025? Học kỳ 2 năm học 2024 - 2025 bắt đầu khi nào?

- Tên gọi Hà Nội có từ khi nào? Phía Bắc Thủ đô Hà Nội tiếp giáp với tỉnh thành nào?

- Còn bao nhiêu ngày thứ 2 nữa đến Tết 2025? Đếm ngược ngày Tết Âm lịch 2025?

- Trường công lập được Nhà nước giao đất không thu tiền sử dụng đất có được phép chuyển sang thuê đất thu tiền hằng năm để kinh doanh không?

- Từ 1/1/2025, tài liệu ôn luyện kiểm tra phục hồi điểm GPLX được đăng tải trên đâu?