Mẫu 23/TTrT quyết định về việc gia hạn thanh tra thuế mới nhất 2024?

Mẫu 23/TTrT quyết định về việc gia hạn thanh tra thuế mới nhất 2024?

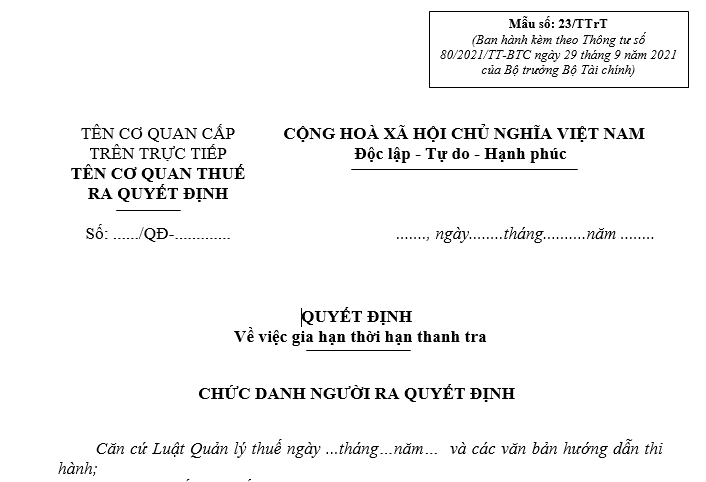

Mẫu quyết định về việc gia hạn thanh tra thuế mới nhất 2024 là Mẫu số 23/TTrT được quy định tại Phụ lục 1 ban hành kèm theo Thông tư 80/2021/TT-BTC, mẫu có dạng như sau:

Tải Mẫu 23/TTrT quyết định về việc gia hạn thanh tra thuế mới nhất 2024

Mẫu 23/TTrT quyết định về việc gia hạn thanh tra thuế mới nhất 2024? (Hình từ Internet)

Có thể gia hạn thanh tra thuế hay không? Tối đa bao nhiêu ngày?

Căn cứ Điều 115 Luật Quản lý thuế 2019 quy định thời hạn thanh tra thuế như sau:

Điều 115. Thời hạn thanh tra thuế

1. Thời hạn thanh tra thuế thực hiện theo quy định của Luật Thanh tra. Thời hạn của cuộc thanh tra được tính là thời gian thực hiện thanh tra tại trụ sở của người nộp thuế kể từ ngày công bố quyết định thanh tra đến ngày kết thúc việc thanh tra tại trụ sở của người nộp thuế.

2. Trường hợp cần thiết, người ra quyết định thanh tra thuế gia hạn thời hạn thanh tra thuế theo quy định của Luật Thanh tra. Việc gia hạn thời hạn thanh tra thuế do người ra quyết định thanh tra quyết định.

Dẫn chiếu tại Điều 47 Luật Thanh tra 2022 quy định về thời hạn thanh tra cụ thể như sau:

Điều 47. Thời hạn thanh tra

1. Thời hạn thực hiện một cuộc thanh tra được quy định như sau:

a) Cuộc thanh tra do Thanh tra Chính phủ tiến hành không quá 60 ngày; trường hợp phức tạp thì có thể gia hạn một lần không quá 30 ngày; trường hợp đặc biệt phức tạp thì có thể gia hạn lần thứ hai không quá 30 ngày;

b) Cuộc thanh tra do Thanh tra Bộ, Thanh tra Tổng cục, Cục, Thanh tra tỉnh tiến hành không quá 45 ngày; trường hợp phức tạp thì có thể gia hạn một lần không quá 30 ngày;

c) Cuộc thanh tra do Thanh tra sở, Thanh tra huyện tiến hành không quá 30 ngày; trường hợp phức tạp hoặc ở miền núi, biên giới, hải đảo, vùng sâu, vùng xa đi lại khó khăn thì có thể gia hạn một lần không quá 15 ngày.

2. Thời gian tạm dừng cuộc thanh tra quy định tại Điều 70 của Luật này không tính vào thời hạn thanh tra.

Như vậy, theo quy định, trong trường hợp cần thiết, người ra quyết định thanh tra thuế có thể gia hạn thời hạn thanh tra thuế theo quy định của Luật Thanh tra 2022. Việc gia hạn thời hạn thanh tra thuế do người ra quyết định thanh tra quyết định. Thời gian gia hạn thanh tra thuế cụ thể như sau:

- Cuộc thanh tra do Thanh tra Chính phủ tiến hành không quá 60 ngày; trường hợp phức tạp thì có thể gia hạn một lần không quá 30 ngày; trường hợp đặc biệt phức tạp thì có thể gia hạn lần thứ hai không quá 30 ngày;

- Cuộc thanh tra do Thanh tra Bộ, Thanh tra Tổng cục, Cục, Thanh tra tỉnh tiến hành không quá 45 ngày; trường hợp phức tạp thì có thể gia hạn một lần không quá 30 ngày;

- Cuộc thanh tra do Thanh tra sở, Thanh tra huyện tiến hành không quá 30 ngày; trường hợp phức tạp hoặc ở miền núi, biên giới, hải đảo, vùng sâu, vùng xa đi lại khó khăn thì có thể gia hạn một lần không quá 15 ngày.

Lưu ý: Thời hạn của cuộc thanh tra được tính là thời gian thực hiện thanh tra tại trụ sở của người nộp thuế kể từ ngày công bố quyết định thanh tra đến ngày kết thúc việc thanh tra tại trụ sở của người nộp thuế.

Quyết định thanh tra thuế phải có các nội dung chính nào?

Tại khoản 2 Điều 114 Luật Quản lý thuế 2019 quy định về quyết định thanh tra thuế như sau:

Điều 114. Quyết định thanh tra thuế

1. Thủ trưởng cơ quan quản lý thuế các cấp có thẩm quyền ra quyết định thanh tra thuế.

2. Quyết định thanh tra thuế phải có các nội dung chính sau đây:

a) Căn cứ pháp lý để thanh tra thuế;

b) Đối tượng, nội dung, phạm vi, nhiệm vụ thanh tra thuế;

c) Thời hạn tiến hành thanh tra thuế;

d) Trưởng đoàn thanh tra thuế và các thành viên của đoàn thanh tra thuế.

3. Chậm nhất là 03 ngày làm việc kể từ ngày ký, quyết định thanh tra thuế phải được gửi cho đối tượng thanh tra.

4. Quyết định thanh tra thuế phải được công bố chậm nhất là 15 ngày kể từ ngày ra quyết định thanh tra thuế.

Như vậy, quyết định thanh tra thuế phải có các nội dung chính sau đây:

- Căn cứ pháp lý để thanh tra thuế;

- Đối tượng, nội dung, phạm vi, nhiệm vụ thanh tra thuế;

- Thời hạn tiến hành thanh tra thuế;

- Trưởng đoàn thanh tra thuế và các thành viên của đoàn thanh tra thuế.

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Học sinh được nghỉ bao nhiêu ngày Tết 2025? Học kỳ 2 năm học 2024 - 2025 bắt đầu khi nào?

- Tên gọi Hà Nội có từ khi nào? Phía Bắc Thủ đô Hà Nội tiếp giáp với tỉnh thành nào?

- Còn bao nhiêu ngày thứ 2 nữa đến Tết 2025? Đếm ngược ngày Tết Âm lịch 2025?

- Trường công lập được Nhà nước giao đất không thu tiền sử dụng đất có được phép chuyển sang thuê đất thu tiền hằng năm để kinh doanh không?

- Từ 1/1/2025, tài liệu ôn luyện kiểm tra phục hồi điểm GPLX được đăng tải trên đâu?